編輯導讀:巨大的市場潛力和同屬泛儒家文化圈的地緣優勢,使得東南亞成為了金融科技出海的一大主要目的地。本文作者選取了較早出海東南亞、目前發展得較好的Akulaku作為研究對象,對其進行了深入的分析,希望對你有幫助。

一、報告前言

1.1 選擇理由

筆者一直在關注金融科技,其中包括國內金融科技企業出海東南亞的情況。一方面,隨著人口紅利逐漸結束,流量成本持續上升,國內互聯網企業的流量“天花板效應”日益凸顯;另一方面,受益于近年來互聯網經濟的快速增長和人口紅利等利好因素,東南亞仍有大量對數字金融服務的需求未得到滿足。巨大的市場潛力和同屬泛儒家文化圈的地緣優勢,使得東南亞成為了金融科技出海的一大主要目的地。

因此,筆者選擇了較早出海東南亞、目前發展得較好的Akulaku作為研究對象,通過對該企業及其產品的剖析,希望能為中國金融科技出海事業做一點知識貢獻。

1.2 分析自評

本文在寫作過程中,筆者自認為,存在以下亮點和不足。

在亮點方面,筆者到外網查閱了大量英文資料,通過中英文兩個語言維度的網絡資訊,盡可能全面地理解Akulaku;再者,筆者從Google Play Store爬蟲抓取了20520條用戶評論,并基于此對Akulaku的用戶體驗做了一些大數據分析。

同時,這份報告也存在至少兩個局限性。首先,筆者沒有Akulaku目標市場的當地合法ID,只取得了當地的手機號碼,這意味著筆者只能完成在Akulaku App的用戶注冊,但沒能通過信貸審批流程。此外,Akulaku最主要服務的市場在印度尼西亞,而筆者只會英語、不會印尼語。這兩個背景決定了筆者對于Akulaku的沉浸式體驗是做得不夠的,并導致筆者對該產品的解剖以及戰略復現有不足之處。

1.3 正文結構

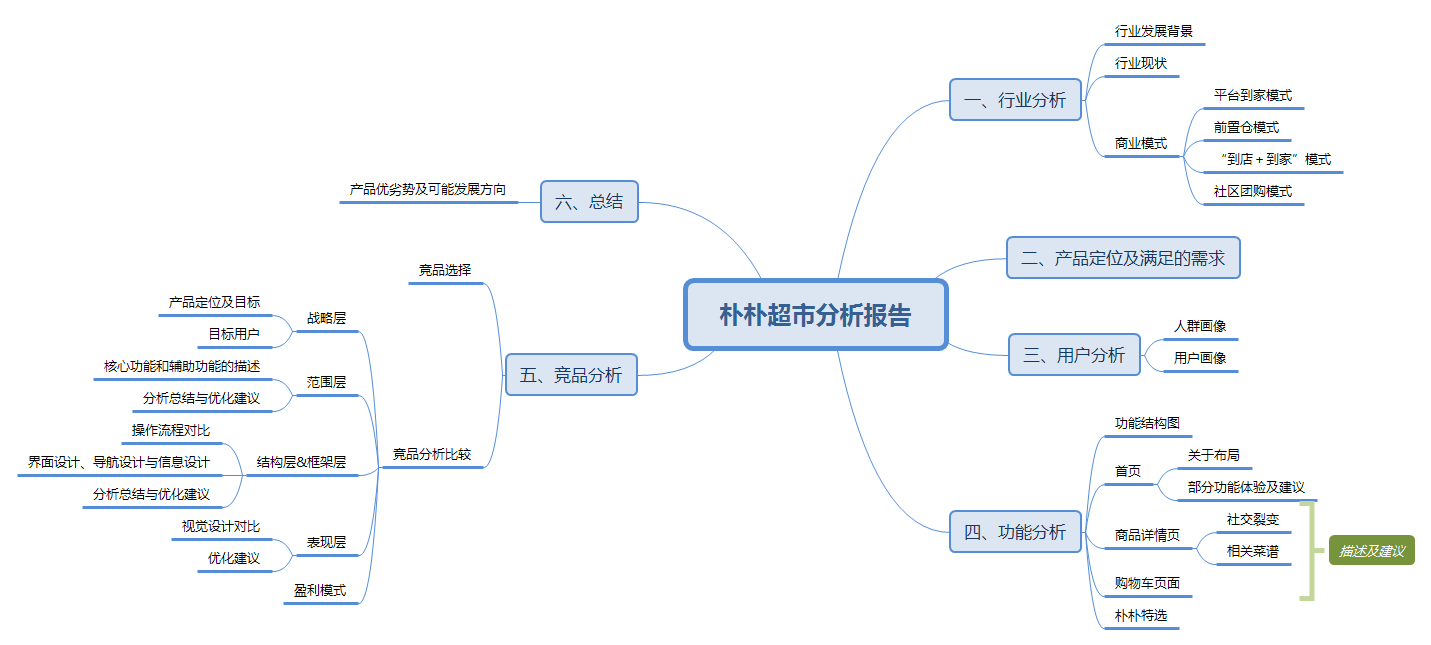

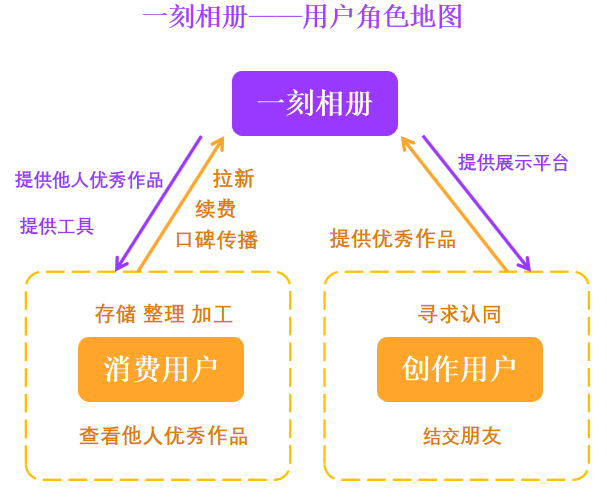

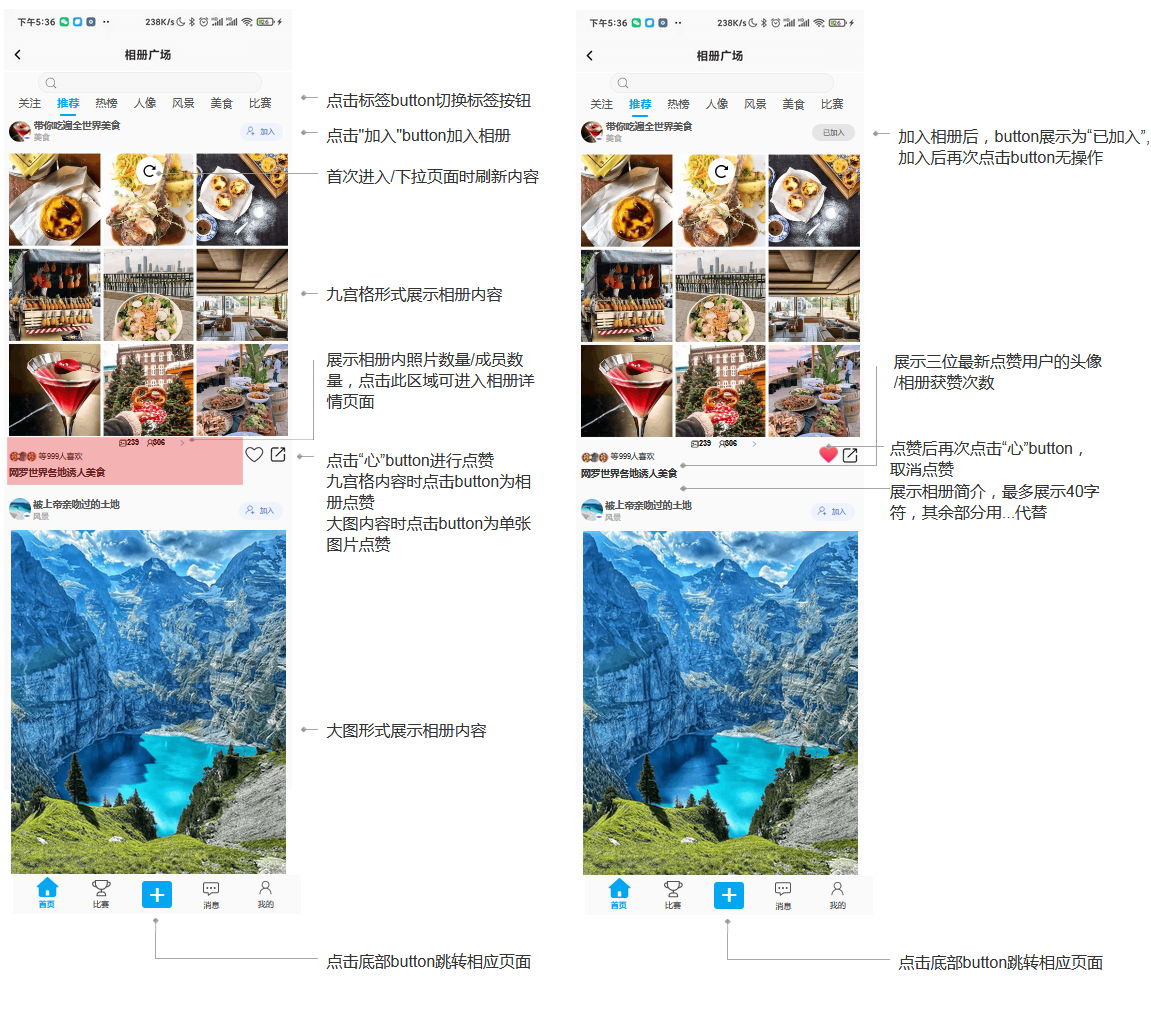

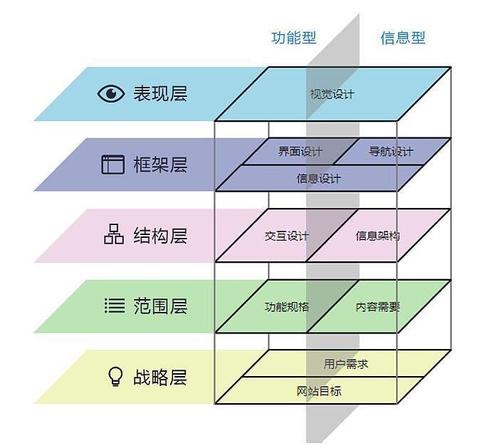

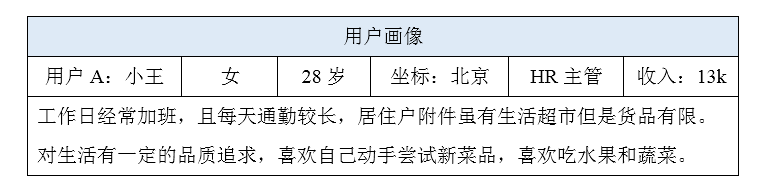

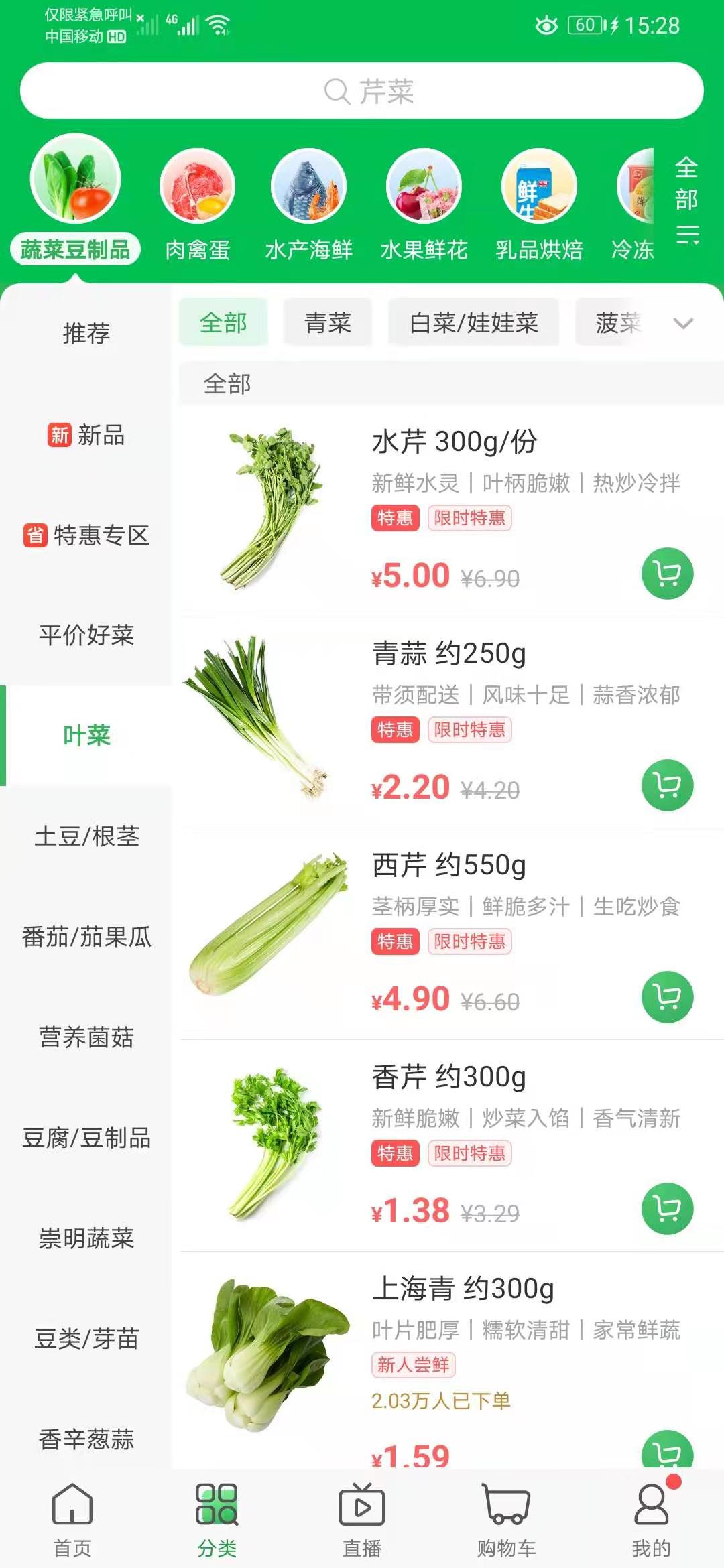

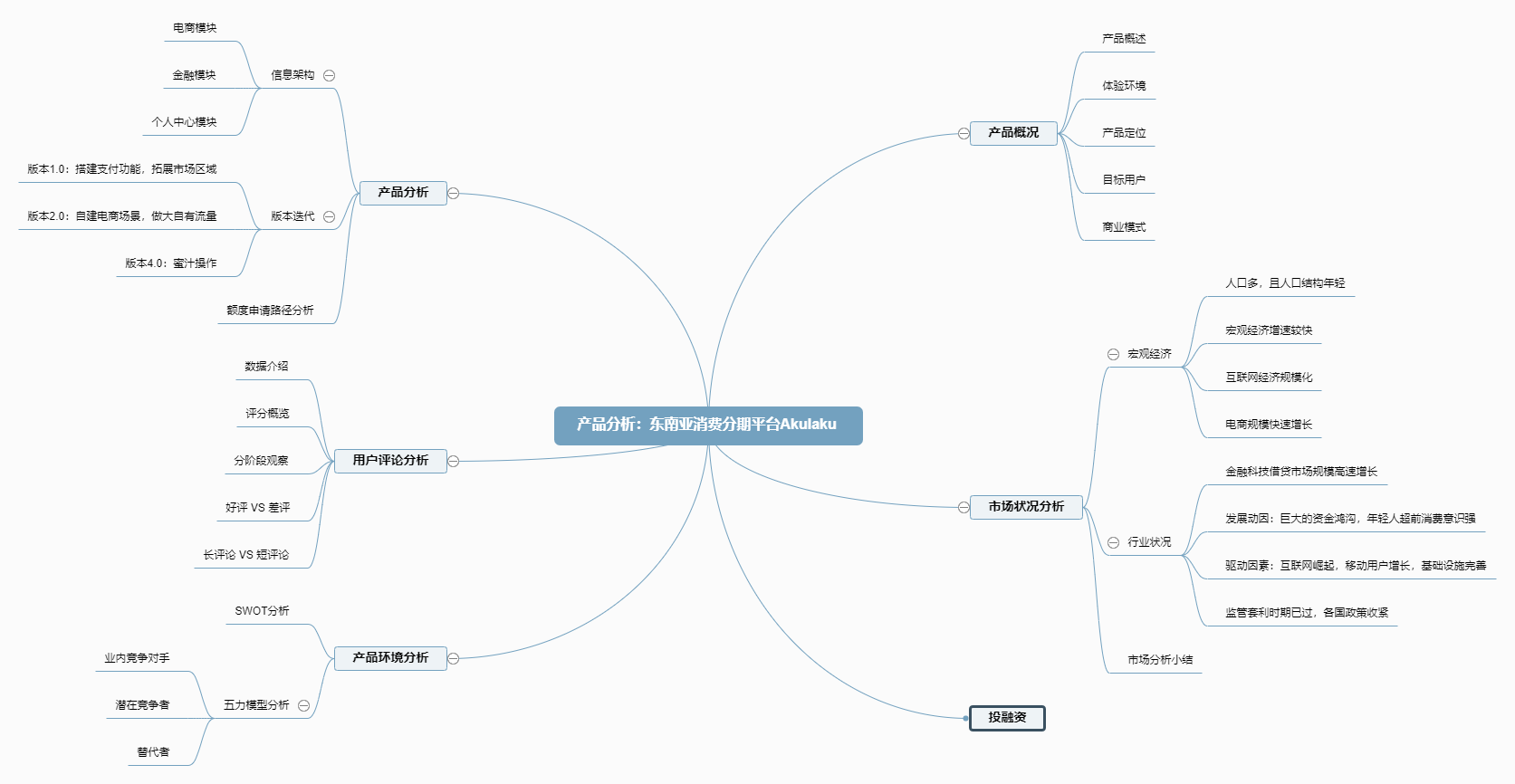

本報告正文的結構如下圖所示:

二、產品概況

2.1 產品概述

Akulaku是最早一批出海的中國金融科技企業之一,于2016年6月進入東南亞市場。根據36氪的訪談,截止2020年6月,Akulaku在東南亞四國(印尼、菲律賓、越南、馬來西亞)每年向600萬用戶提供服務,年交易額超過15億美元。“Akulaku”在印尼語中是“貨物已經售完”的意思。

來源:Akulaku

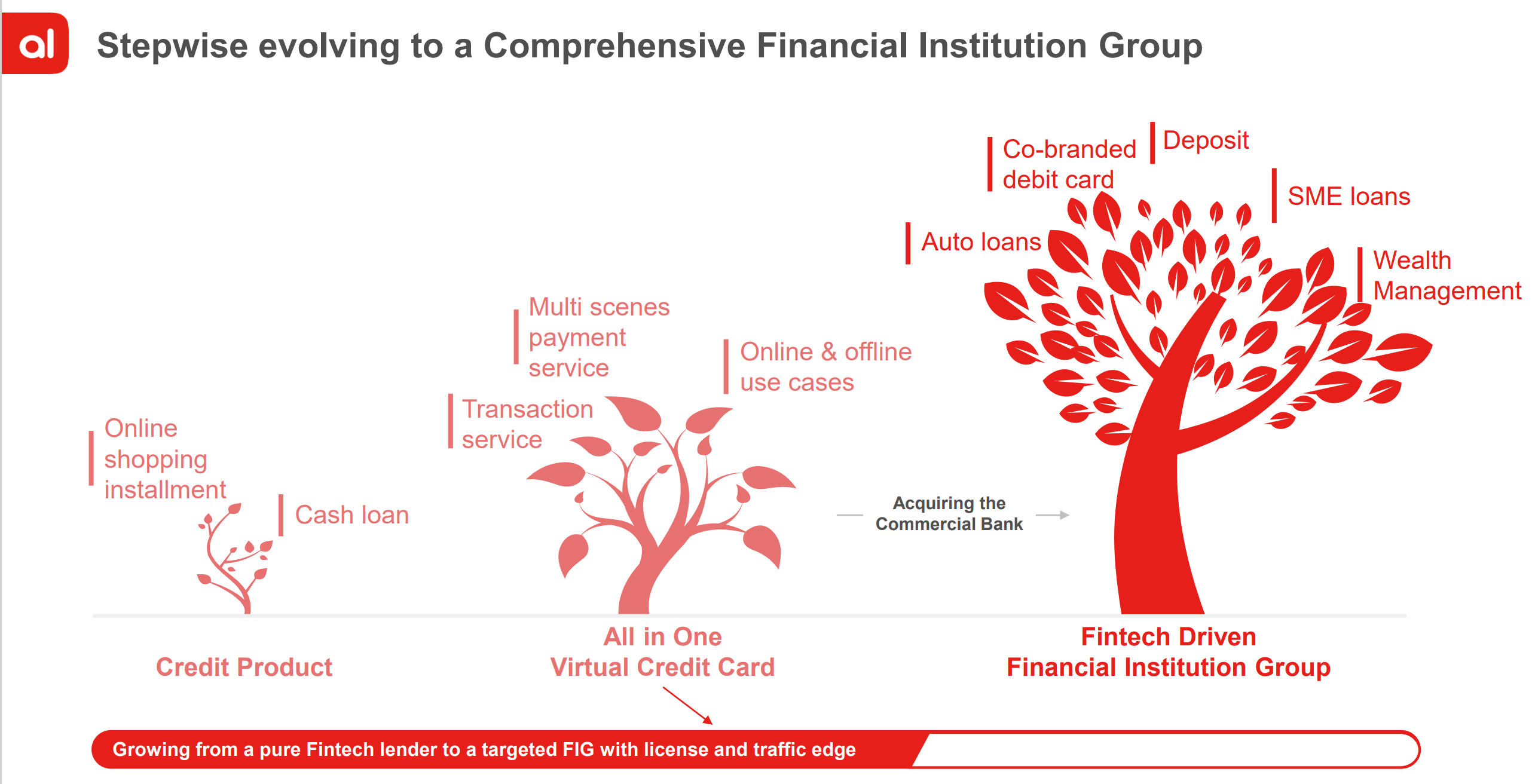

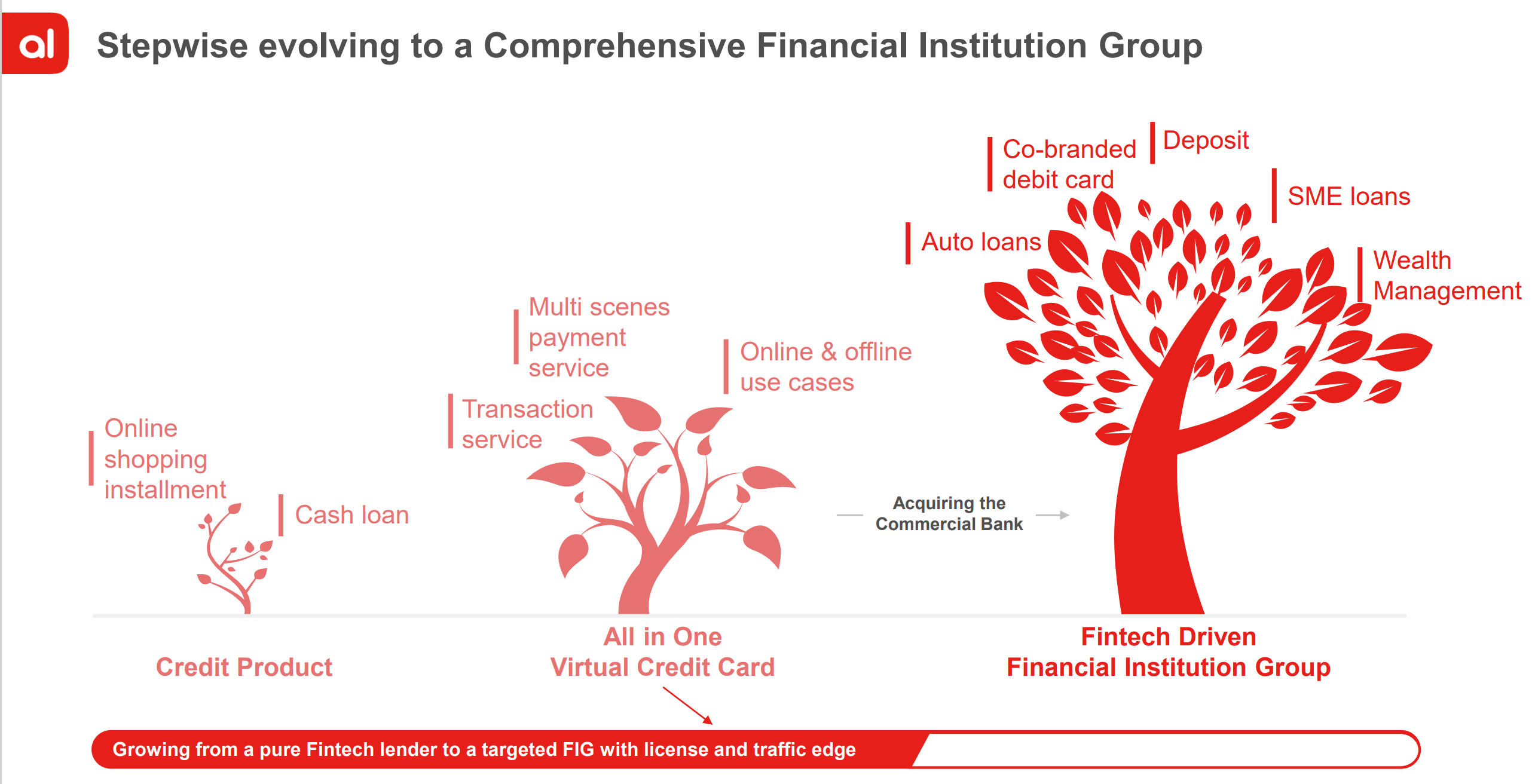

Akulaku的運營主體是巖心科技(深圳)有限公司,公司目前在東南亞提供消費金融、財富管理和數字銀行三大板塊的服務。其中,消費金融是 Akulaku 的起點,2016年下半年開始運營,最早版本是線上分期購物平臺。2018年,公司開始拓展理財業務,服務于印尼當地高收入年輕人群的理財需求。2019年3月,公司宣布將收購印尼本地民營銀行 BYB (Bank Yudha bhakti),并推進公司下一個發展目標——打造印尼數字銀行,為更多東南亞用戶提供綜合金融服務。此舉的目標是打造東南亞互聯網金融生態閉環,成為東南亞市場第一的互聯網金融平臺。

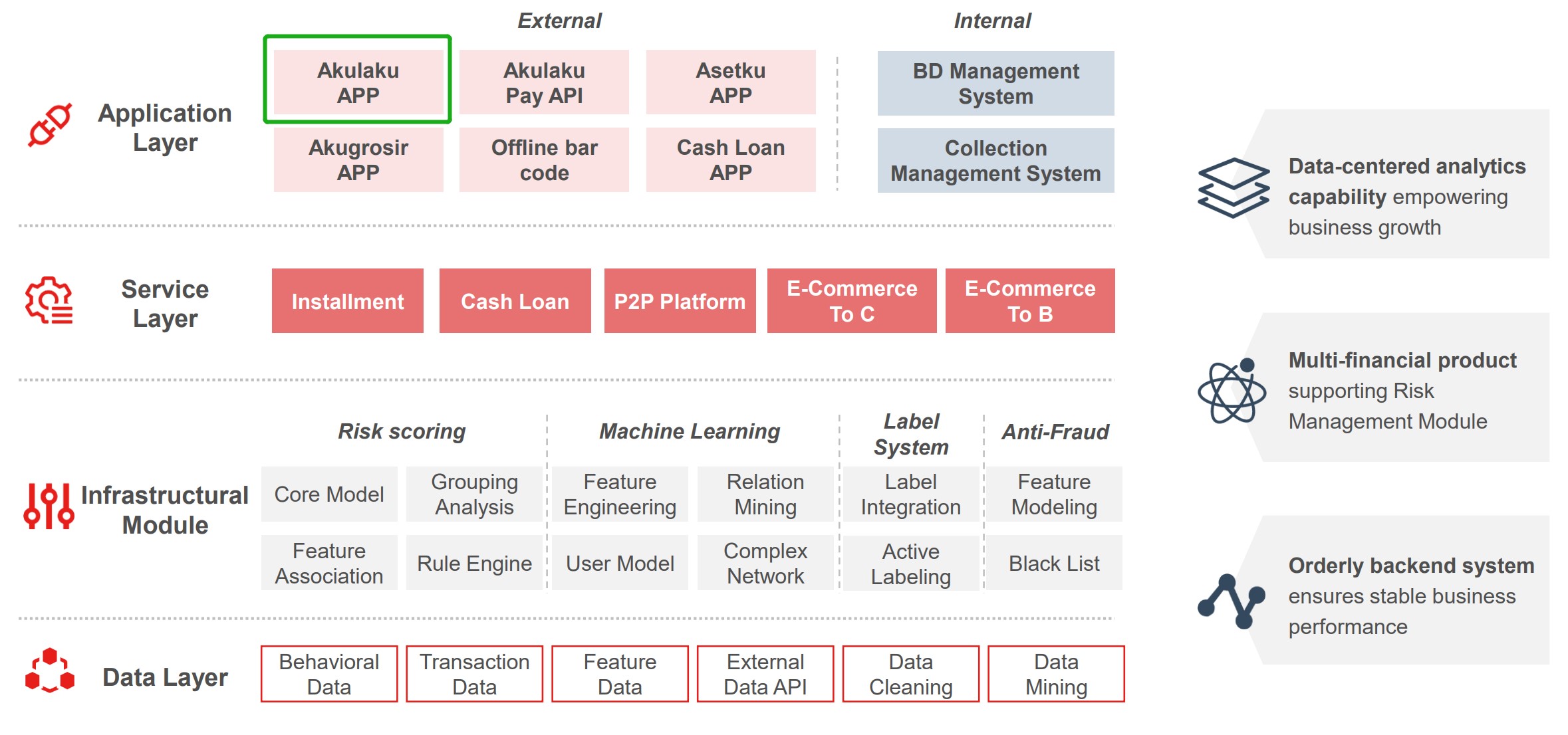

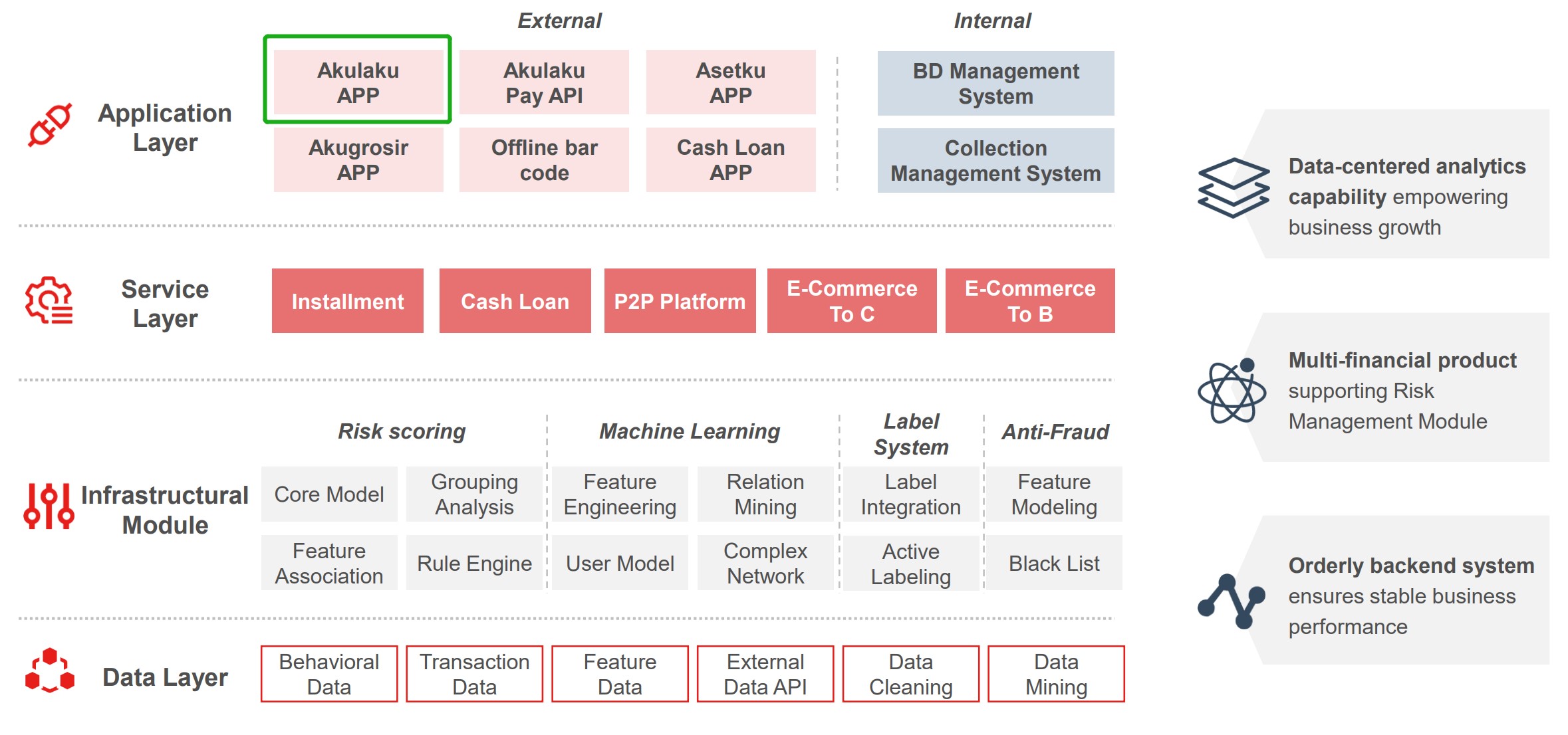

Akulaku IT能力系統架構圖,來源:Akulaku

本文重點分析的是Akulaku分期購物APP。這款APP在2016年6月正式上線,上線三個月交易量破千萬人民幣。Akulaku的金融服務類似于國內的京東白條或分期樂,用戶可在購買頁面直接計算分期費用。

2.2 體驗環境

- 設備型號: 華為 P20

- 操作系統:Android 10 EMUI 10.0.0

- 體驗網絡:移動4G(借助VPN)

- 體驗版本:v 3.0.83(Google Play Store)

- 體驗時間:2021.02.18 – 2021.03.08

2.3 產品定位

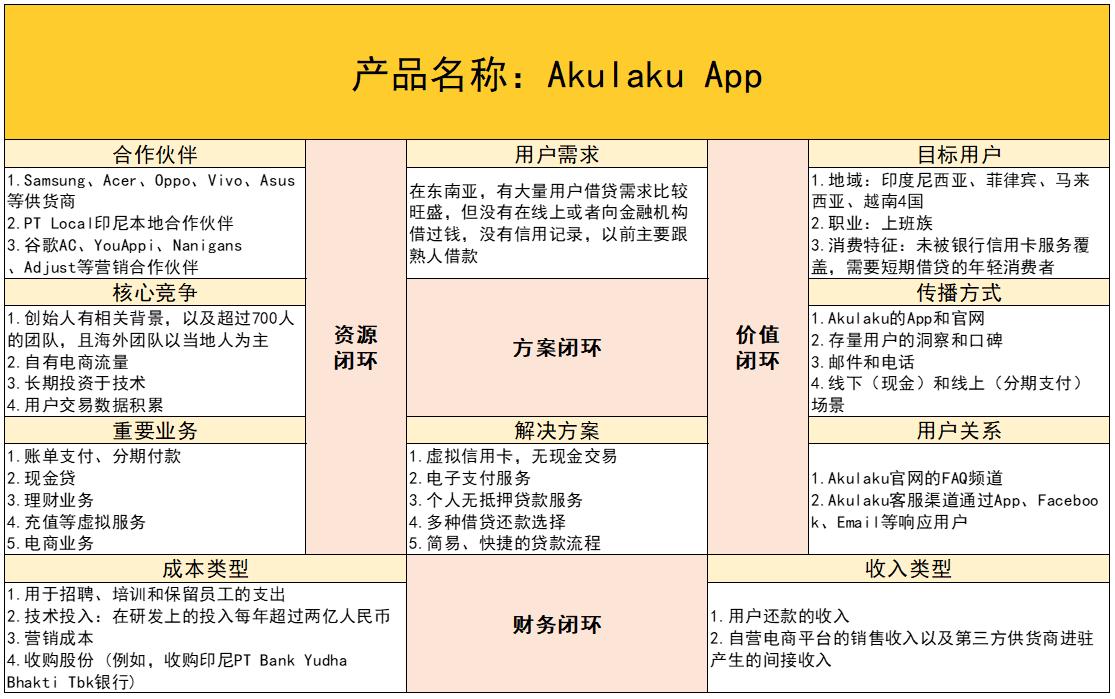

Akulaku App是一個扎根在東南亞市場(印度尼西亞、菲律賓、越南、馬來西亞)的、技術驅動的移動端線上消費金融平臺。

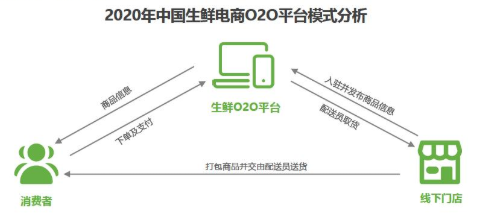

Akulaku以虛擬信用卡起家,之后開始自建電商平臺,主打 “用場景留住用戶” 。系統評估用戶的風險水平后,給予不同額度的授信。平臺上的商品都可以通過分期付款的方式購買。

Akulaku平臺主營分期需求較多的3C類產品,也有服飾、玩具、美妝等商品和第三方供應商供貨,另外也經營公交卡充值、話費充值、航旅等虛擬類產品和服務。同時,平臺也為用戶提供個人無抵押貸款的服務。貸款產品覆蓋較廣,從日薪貸到車貸都有。

再之后,Akulaku公司進一步發展成為虛擬信用卡服務商,通過接入Shopee、Elevenia、Bukalapak、Blibli等印尼本地的主流電商平臺,來為當地消費者提供消費分期服務。

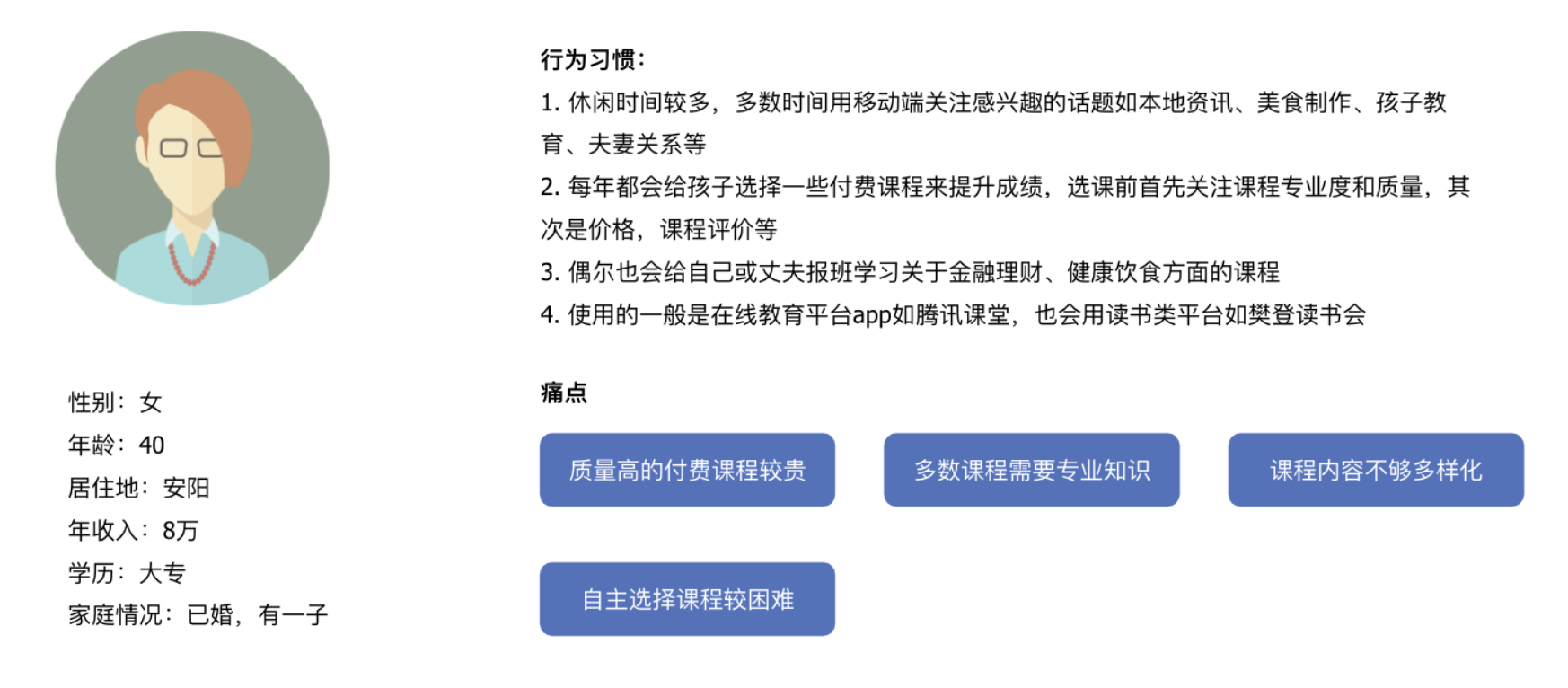

2.4 目標用戶

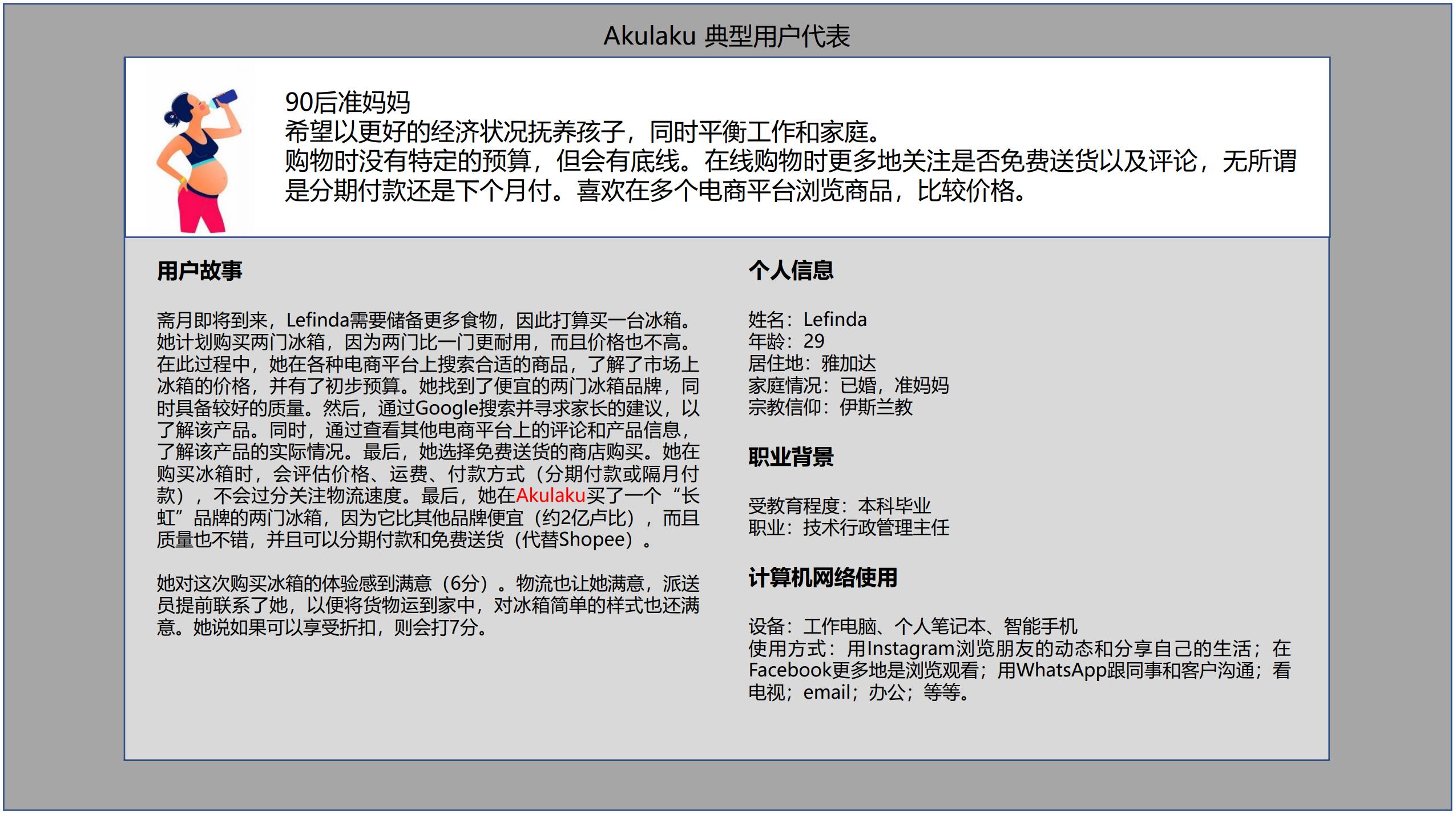

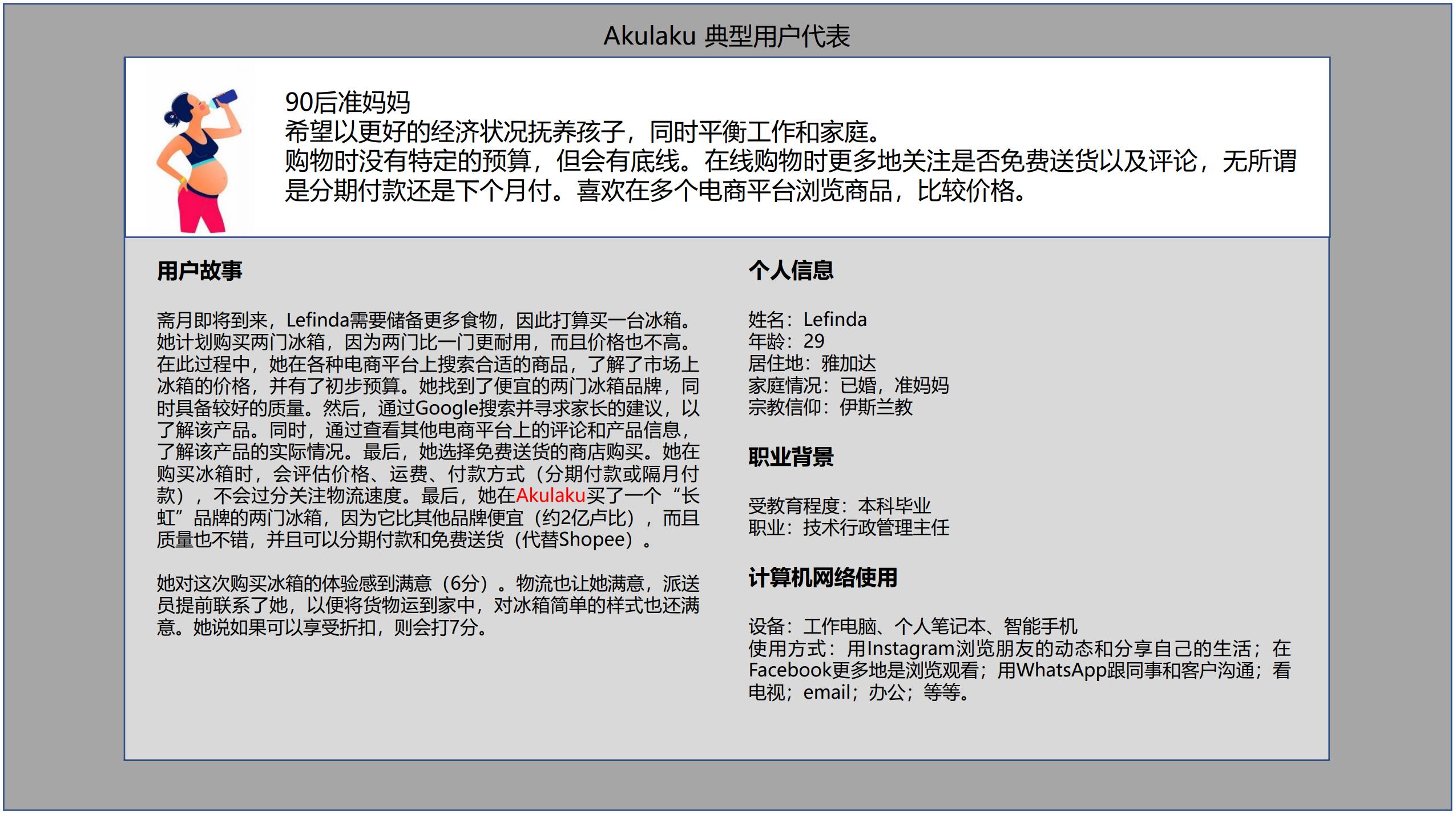

來源:根據Akulaku公眾號推送制作而成

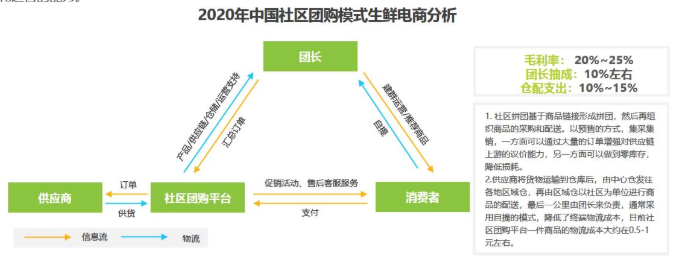

Akulaku APP致力于為東南亞地區未被銀行信用卡服務覆蓋的年輕人群,提供數字化金融服務。Akulaku APP的目標用戶群通常在20-40歲的年齡區間,在社會分層上以奮斗階層(“aspiring class”)為主,有著正式工作,也有比較強的線上購物習慣。

2.5 商業模式

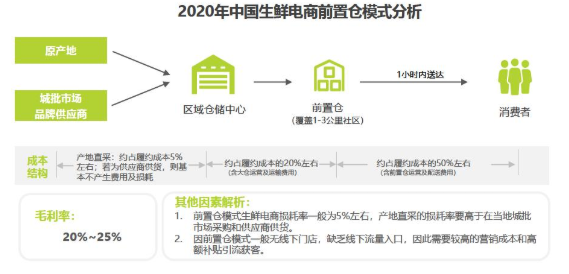

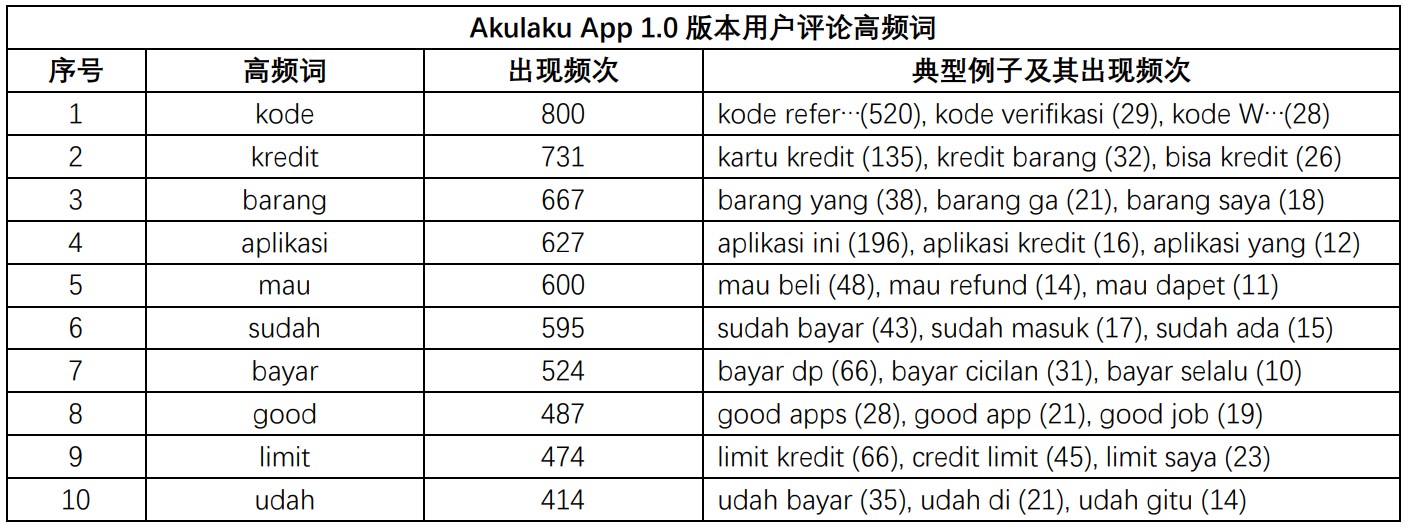

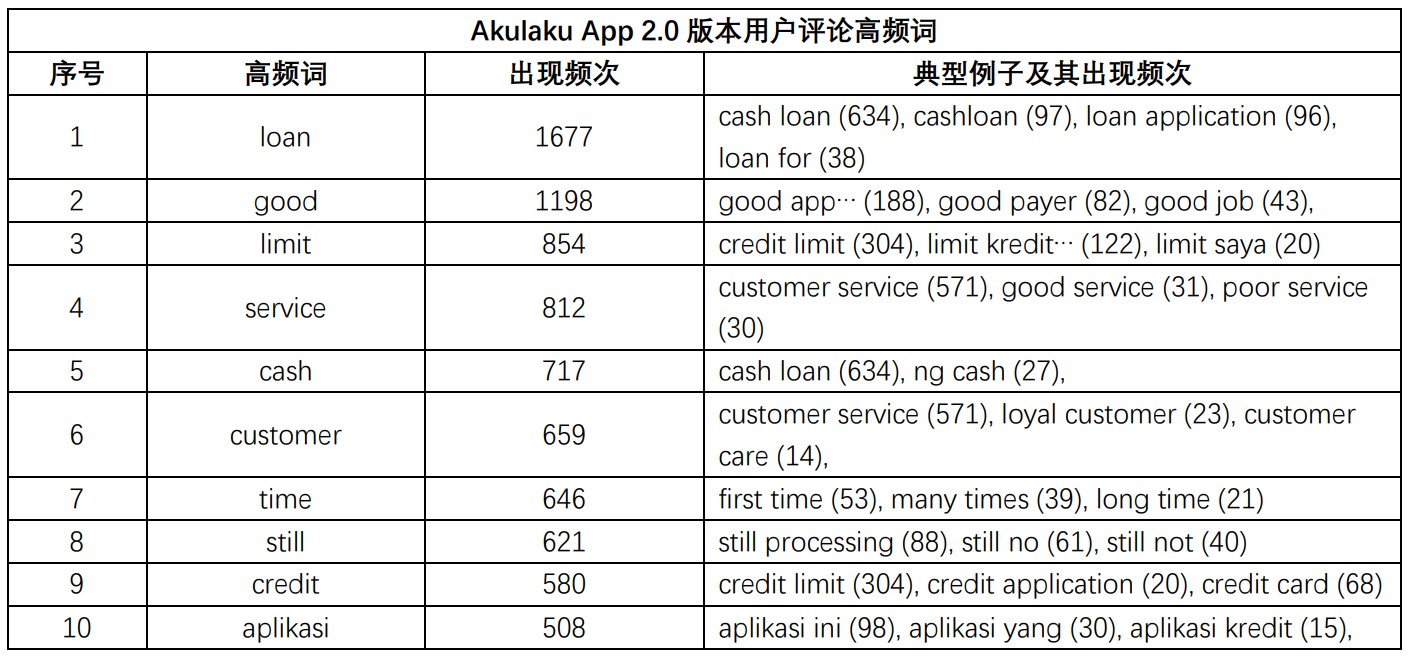

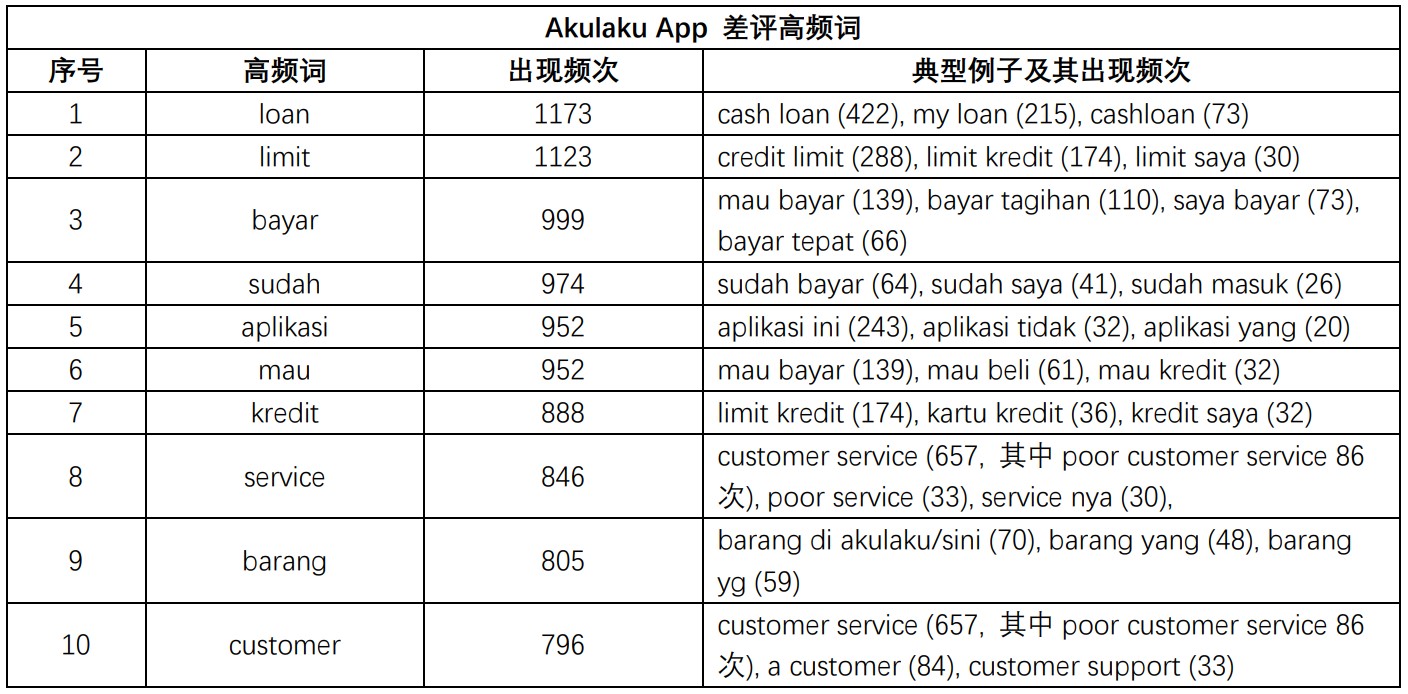

Akulaku先是以消費分期業務起家,后于2018年在App里上架現金貸業務。下文的用戶評論分析會提及, “cash” “loan” 在1.0階段不是排在前十的高頻詞,而在2.0則是。

消費貸和現金貸的經營模式不一樣。消費分期沒有直接出借現金給借款人,而是類似于國內的白條消費,先拿走商品,然后分期付款。這種模式相當于東西已經賣了出去,已經拿到前期費用,如果出現壞賬,從成本核算的角度來講,資產方的損失和風險會得到控制。而現金貸通常是自籌資金,貸款也沒有任何抵押,風險很大,但收益也比消費貸大。

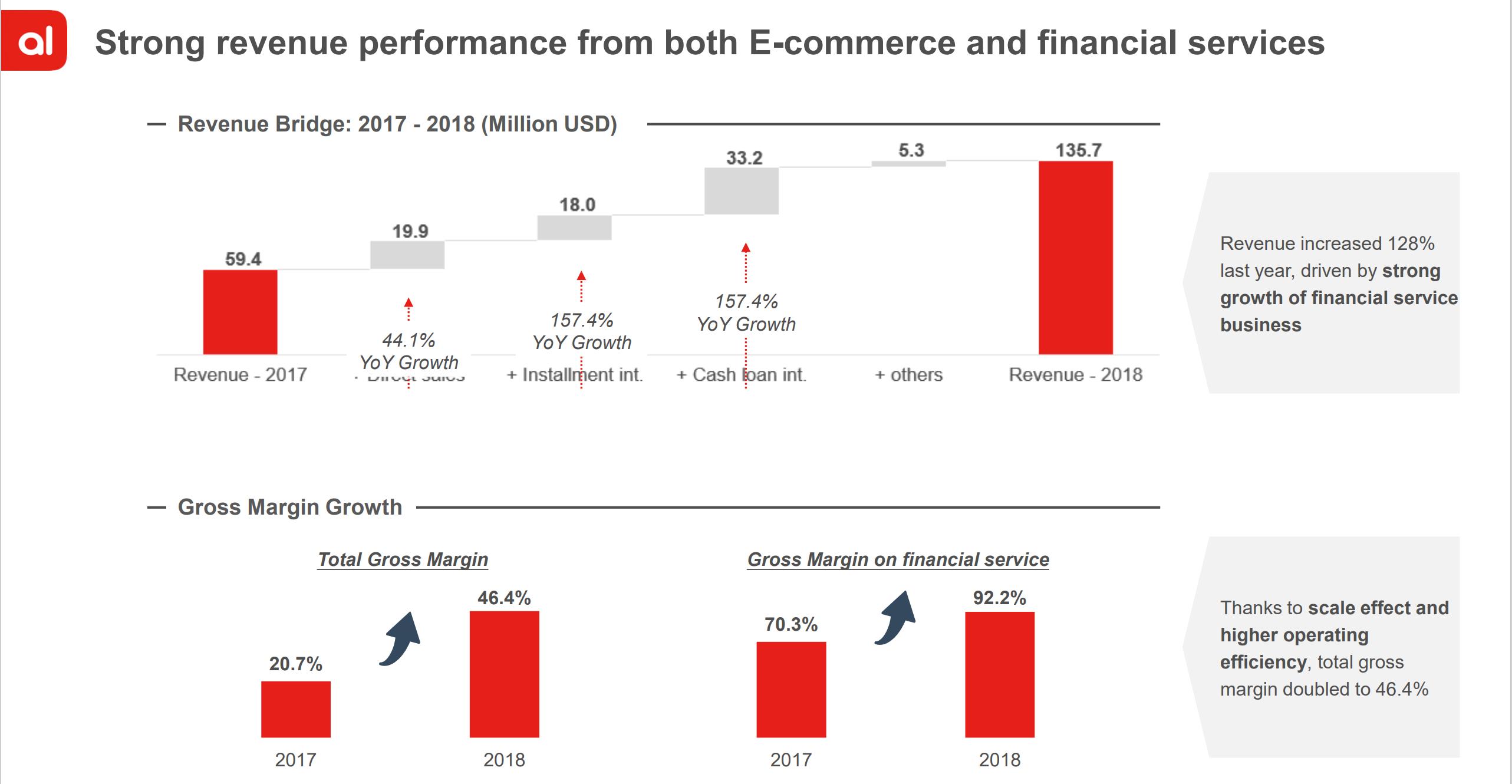

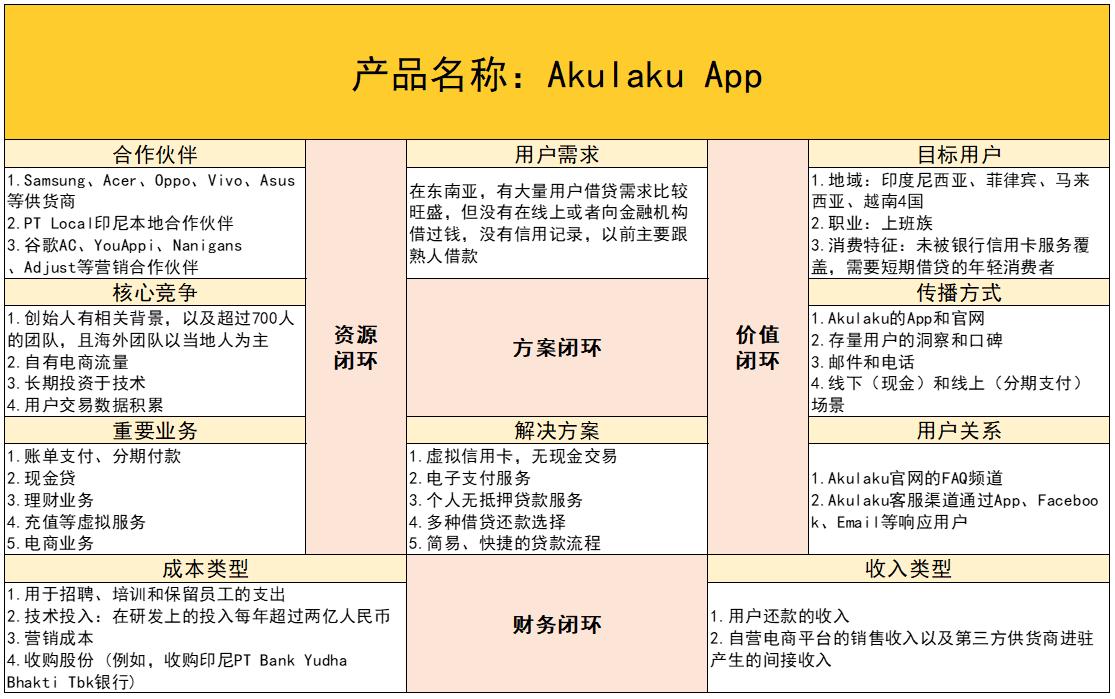

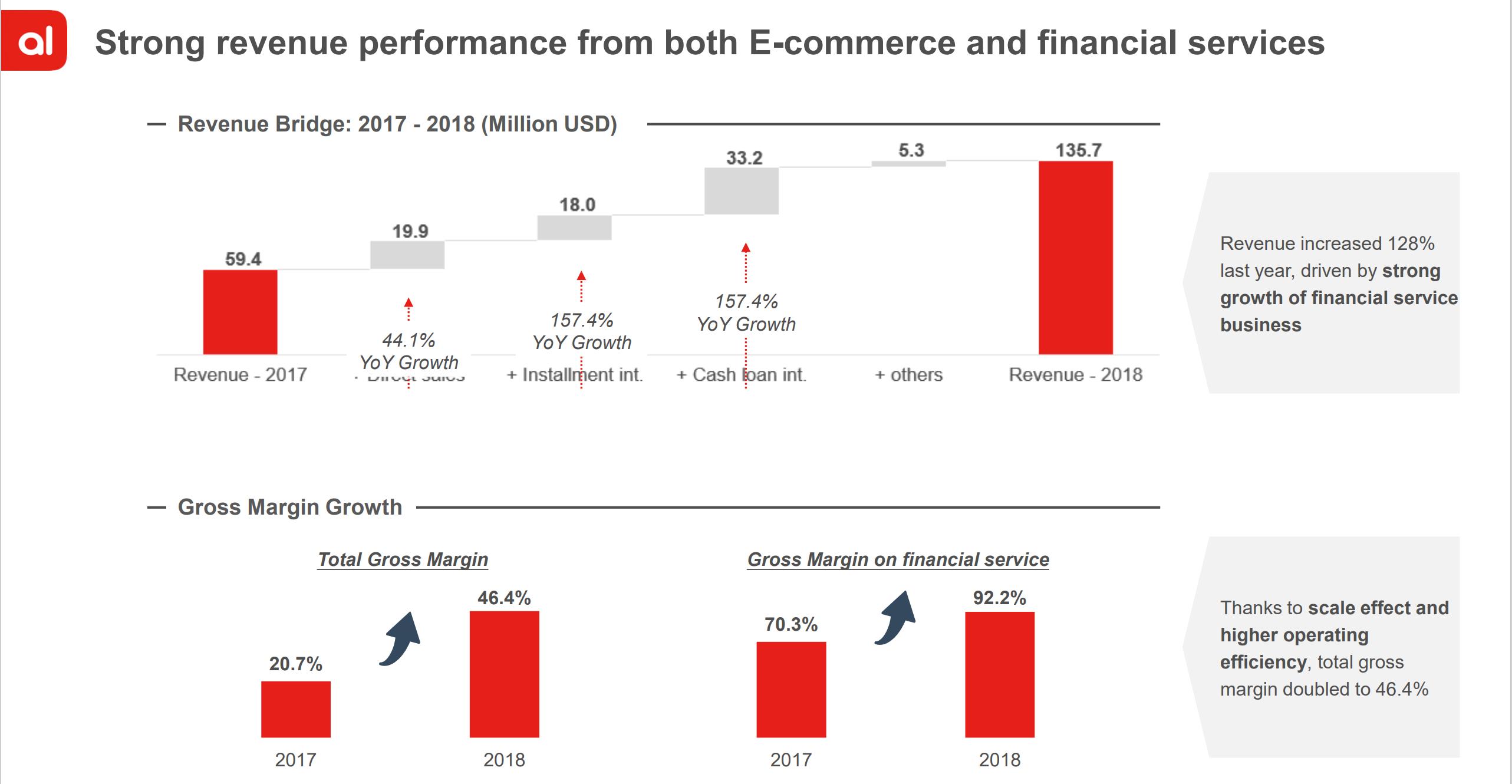

來源:Akulaku(2019年)

據了解,消費貸在Akulaku長期是一項虧損的業務。用戶在Akulaku下單購買后,平臺會提前把錢墊付給商家,這使得壞賬、延期貸款正成為Akulaku的主要債務負擔。于是,Akulaku嘗試通過現金貸的收益來彌補消費貸的虧損,以支撐其進一步拓展市場。

三、市場狀況分析

來源:Akulaku

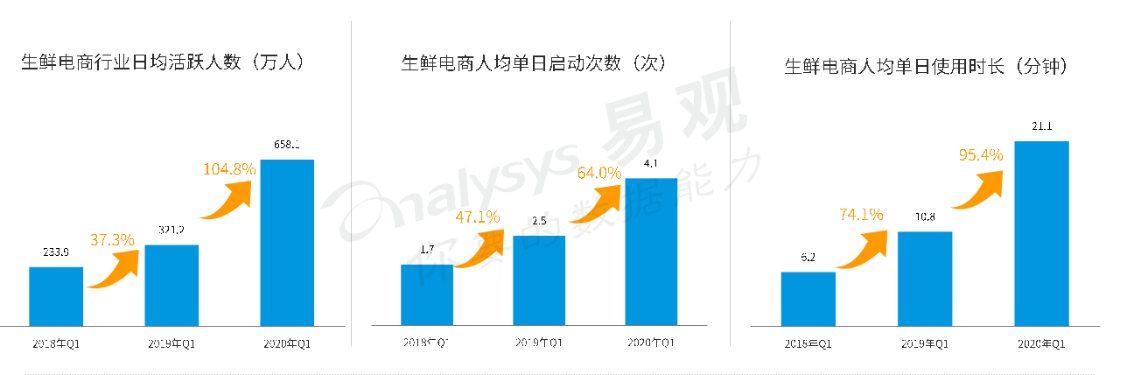

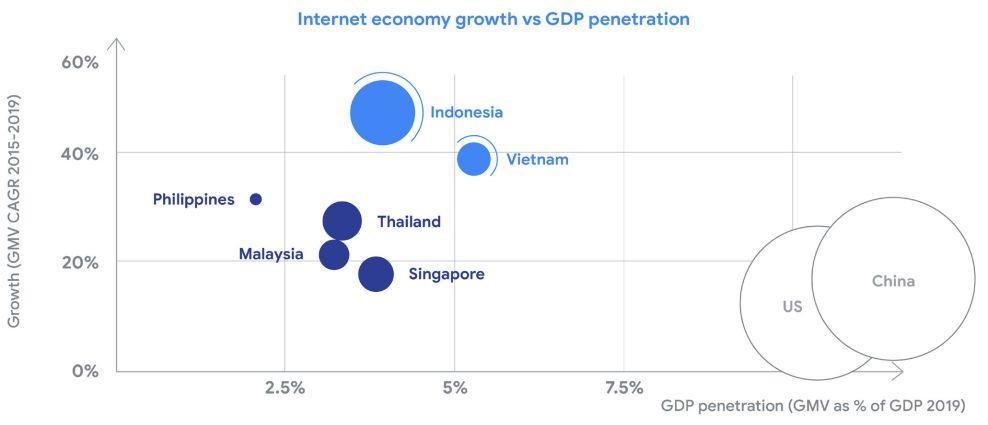

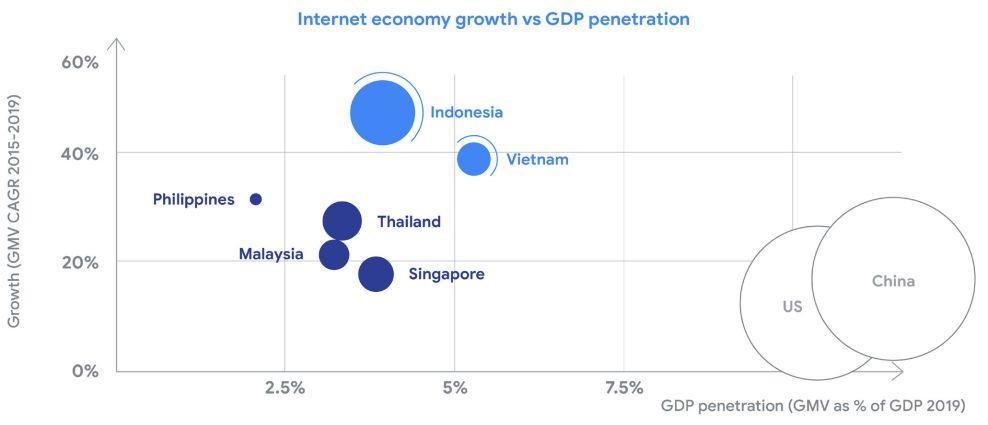

擁有6.5億人口,涵蓋11個國家的東南亞已發展成為一片新的紅海市場。另外,東南亞地區的互聯網經濟已達到新的里程碑,于2019年首次達到1000億美元,同比增長39%,這一數字有望在2025年達到3000億美元。

在手機、互聯網普及率的提高和中產階級壯大的推動下,東南亞的互聯網經濟正在蓬勃發展。下面以Akulaku最主要服務的印度尼西亞市場為抓手,對東南亞的市場潛力做分析。

3.1 宏觀經濟

3.1.1 人口多,且人口結構年輕

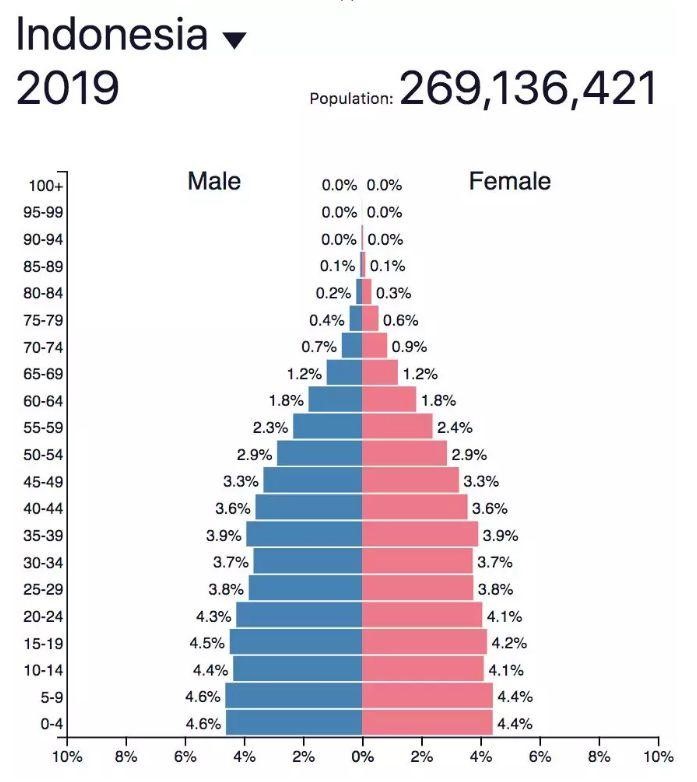

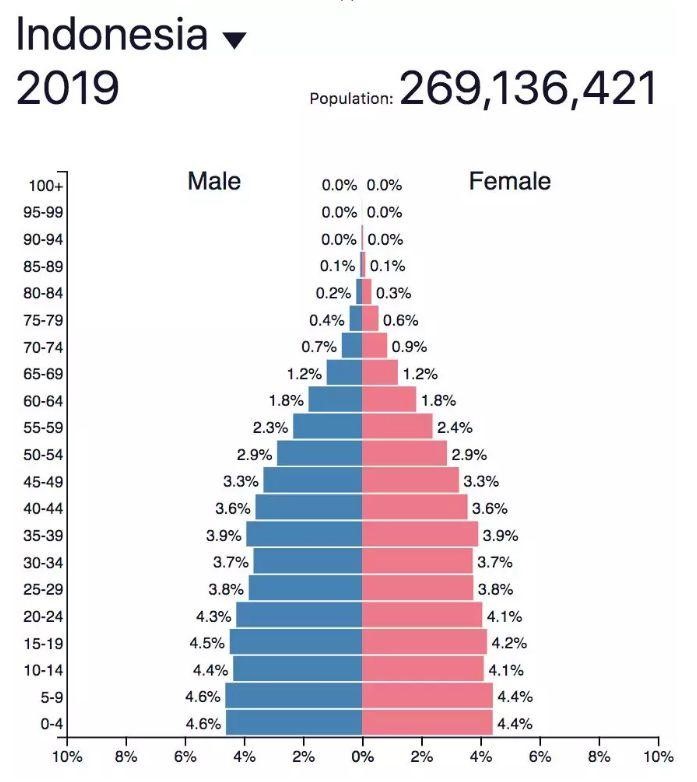

皮尤中心數據顯示,2019年,印尼人口規模已達2.69億,世界排名第四,僅次于中、印、美三國。印尼人口整體呈現出年輕化的特質,30歲以下人口占比超五成,為51.2%。

數據來源:皮尤中心

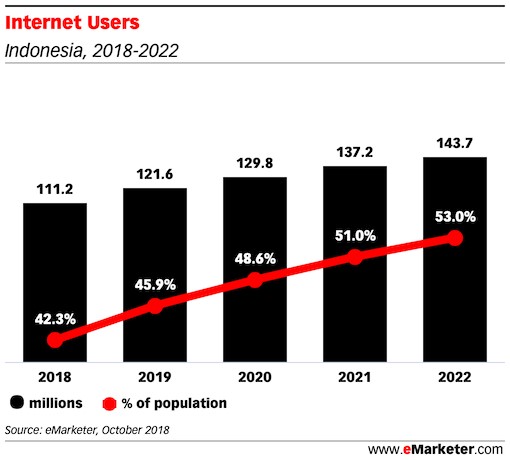

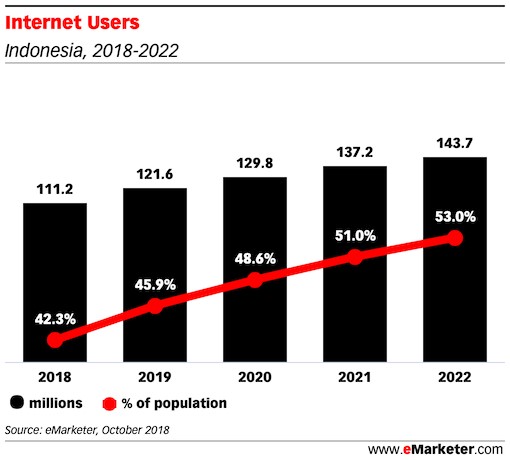

eMarketer數據統計,2019年印尼互聯網用戶占總人口比例達到45.9%,為1.22億。其中,35歲以下的互聯網用戶更是占到66.22%。潛力大、發展快、人口結構年輕化、充滿活力已成為印尼市場的典型特征。

數據來源:eMarketer

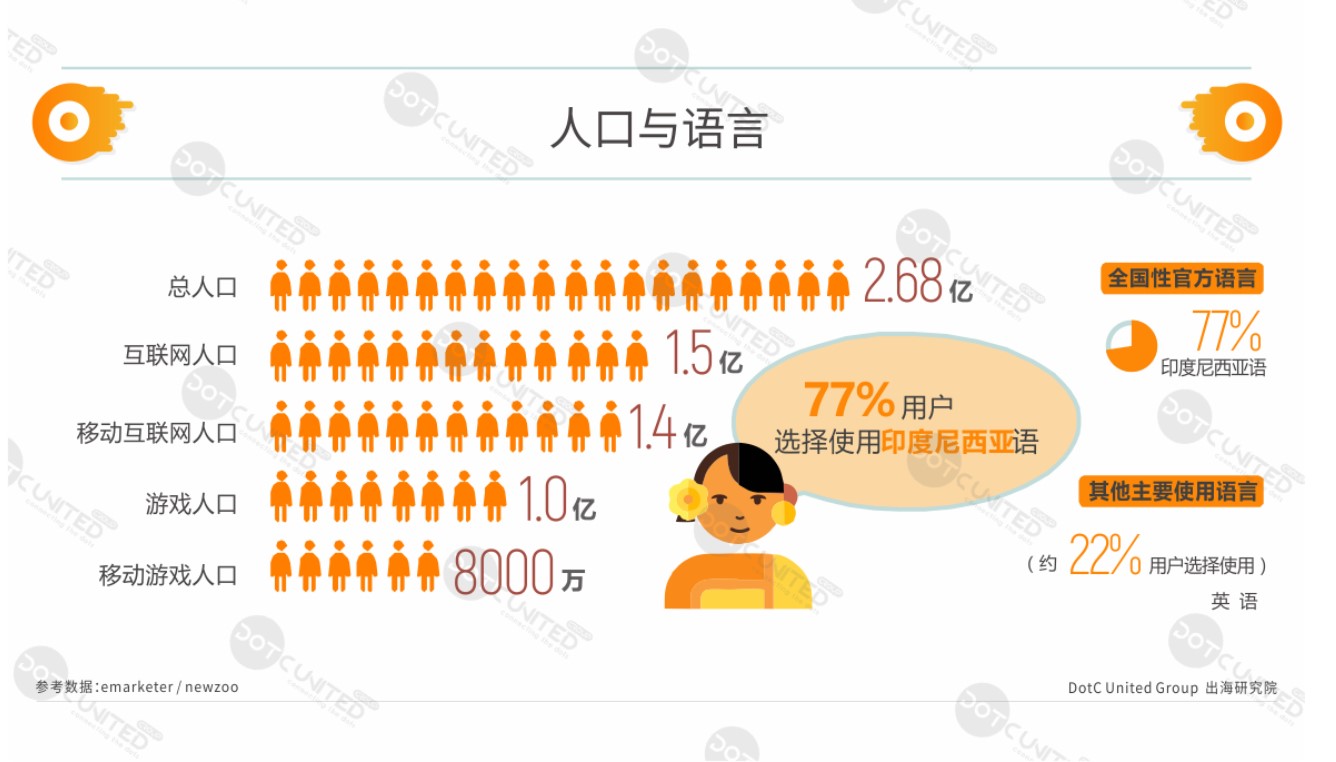

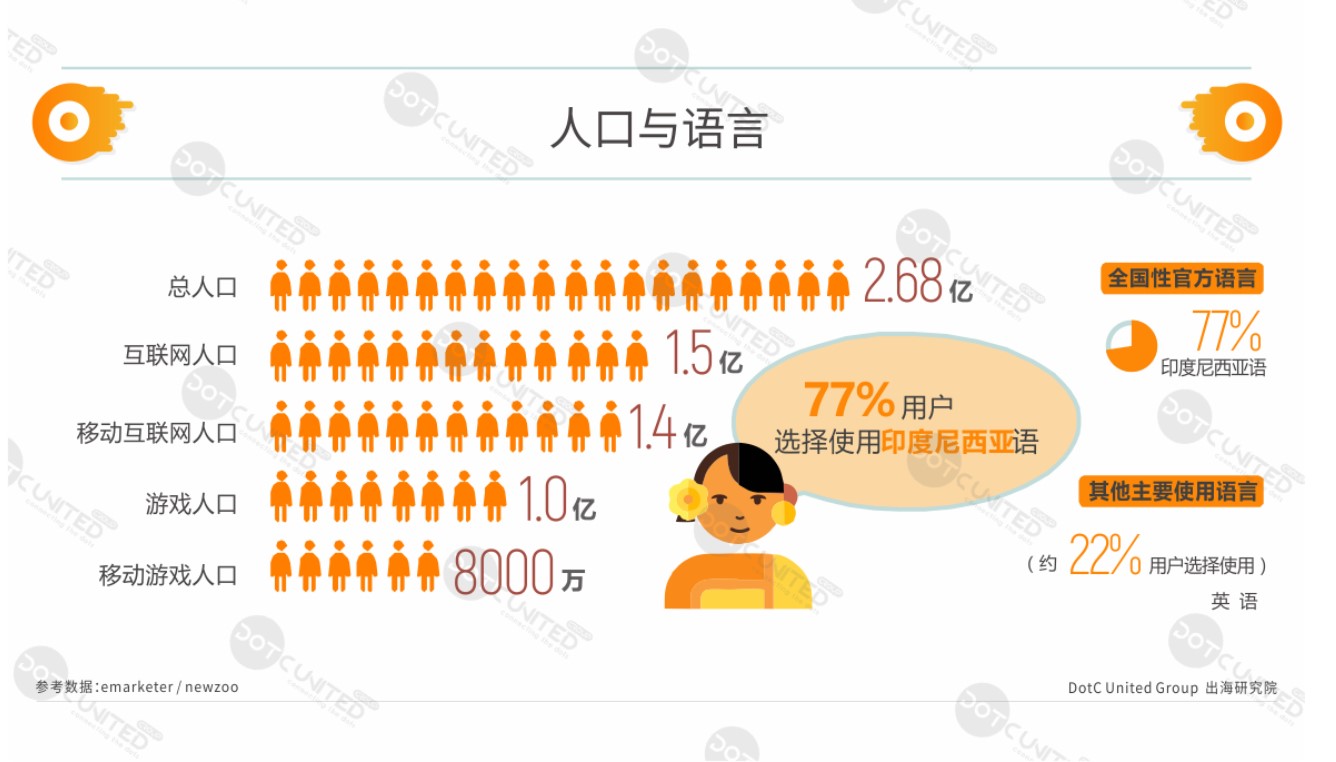

數據來源:DotC United Group 出海研究院

印尼有數百個民族,民族語言共計300多種,官方語言為印度尼西亞語。出海研究院的數據顯示,印尼 APP 用戶在語言選擇使用方面,約77%的用戶習慣使用官方語言印度尼西亞語,有22%用戶傾向英語。與印度各邦有各自的語言選擇相比,印尼較高比例的主要使用語言為廠商在開發軟件時做本地化處理提供了便利。

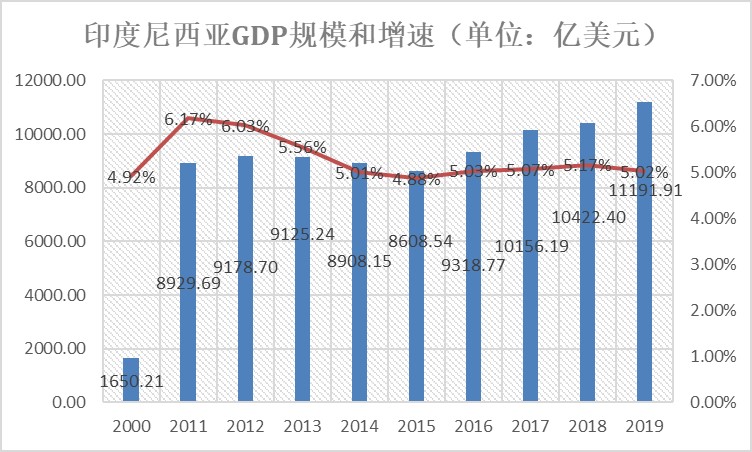

3.1.2 宏觀經濟增速較快

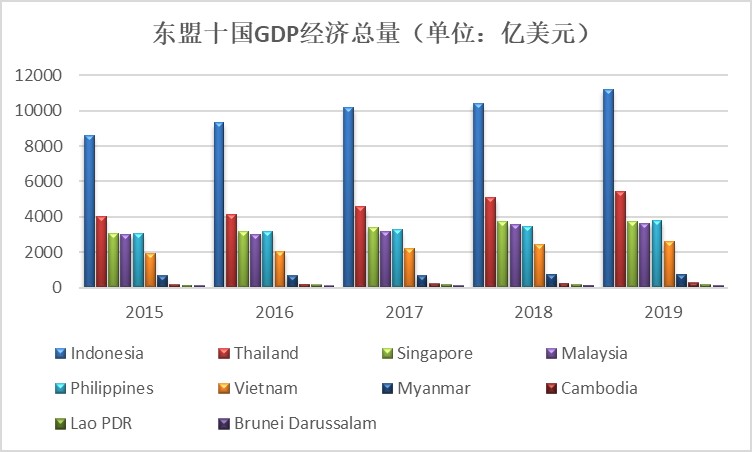

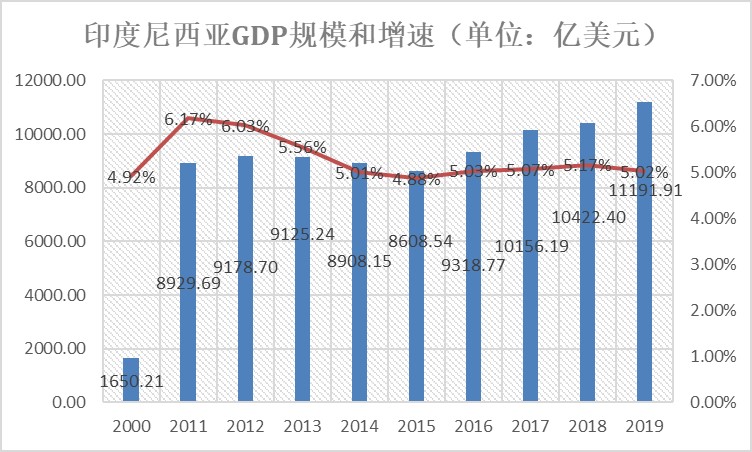

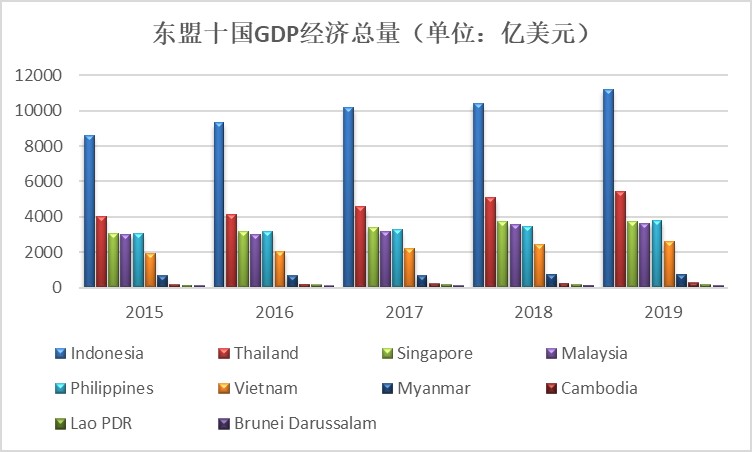

疫情爆發前的二十年,印尼GDP增速持續保持在5%-6%的增速區間。在各大新興經濟體中,印尼一直保持著較高的增長水平。2019年,印尼GDP規模高達1.119萬億美元,占整個東盟的35.67%,也是東盟里唯一的一個GDP超過1萬億美元的國家。年輕化的人口結構和持續5%左右的GDP增速,為印尼經濟增長釋放出巨大的動能。

數據來源:World Bank

另外,根據波士頓咨詢公司調查顯示,35%的印尼人口為中產階級,人數超 9000 萬,這些家庭每月日常開支通常超過 200 萬印尼盧比 。印尼的中產階級已日益成為印尼消費市場的中堅力量,為促進印尼經濟持續發展作出很大貢獻。

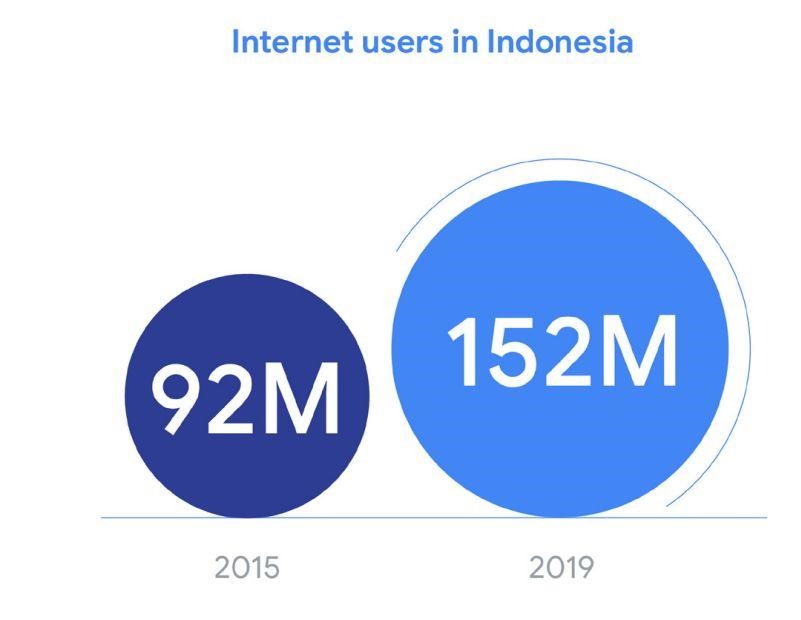

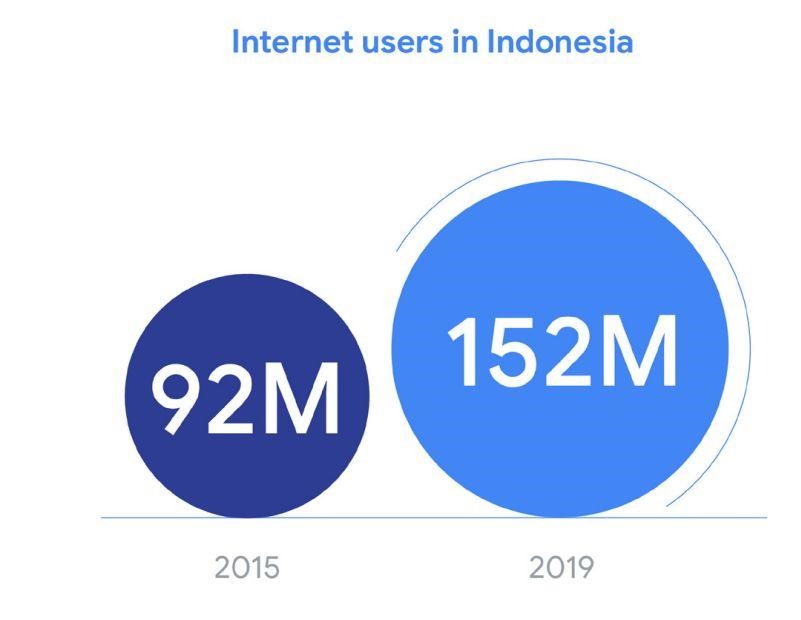

3.1.3 互聯網經濟規模化

作為全球增速最快的互聯網經濟體,自2015年以來,印尼的互聯網經濟增長迅速。根據東南亞市場報告數據,2019年印尼互聯網用戶數規模達到1.52億,互聯網經濟規模有望在2025年突破1300億美元大關。

數據來源:e-Conomy SEA報告2019

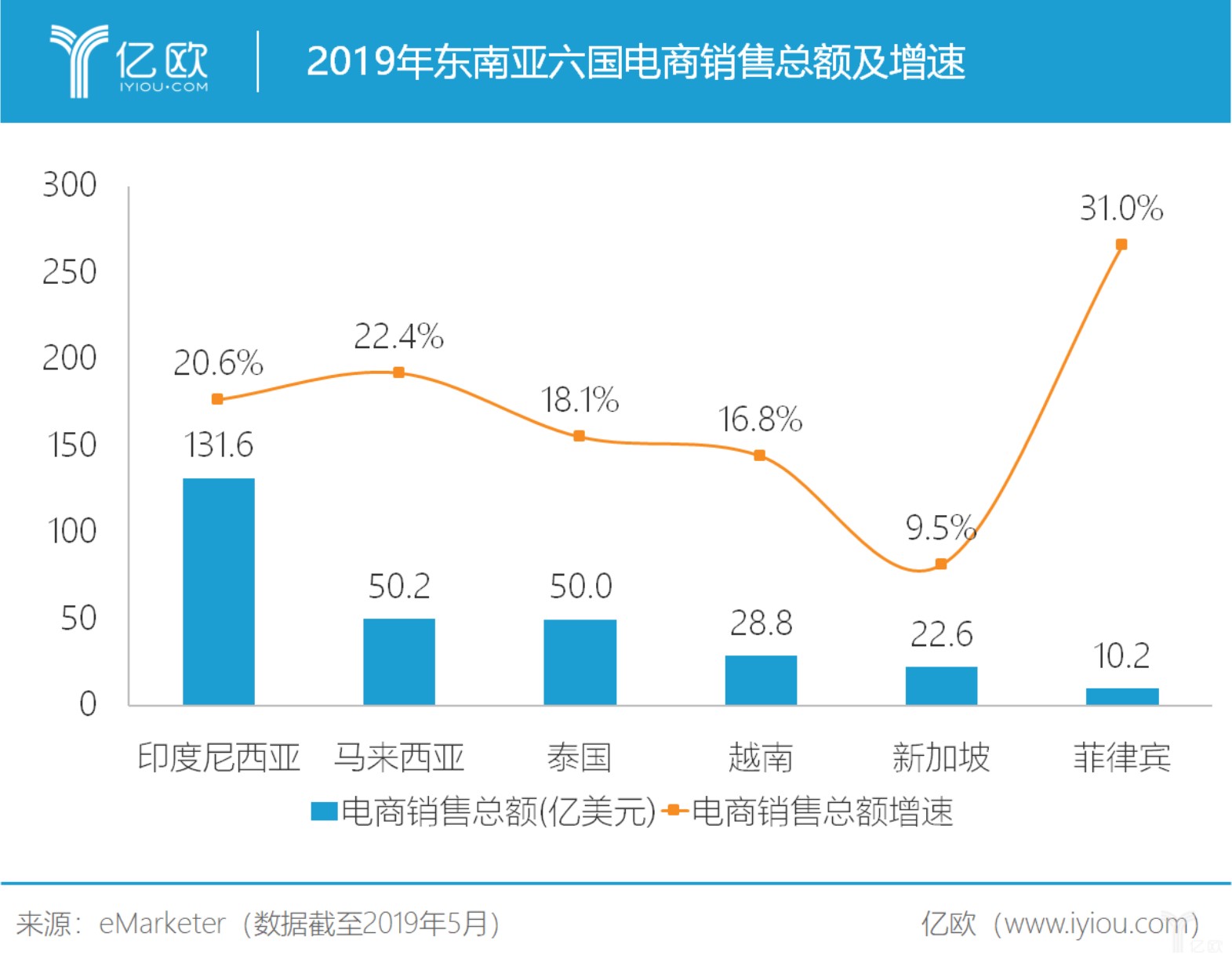

3.1.4 電商規模快速增長

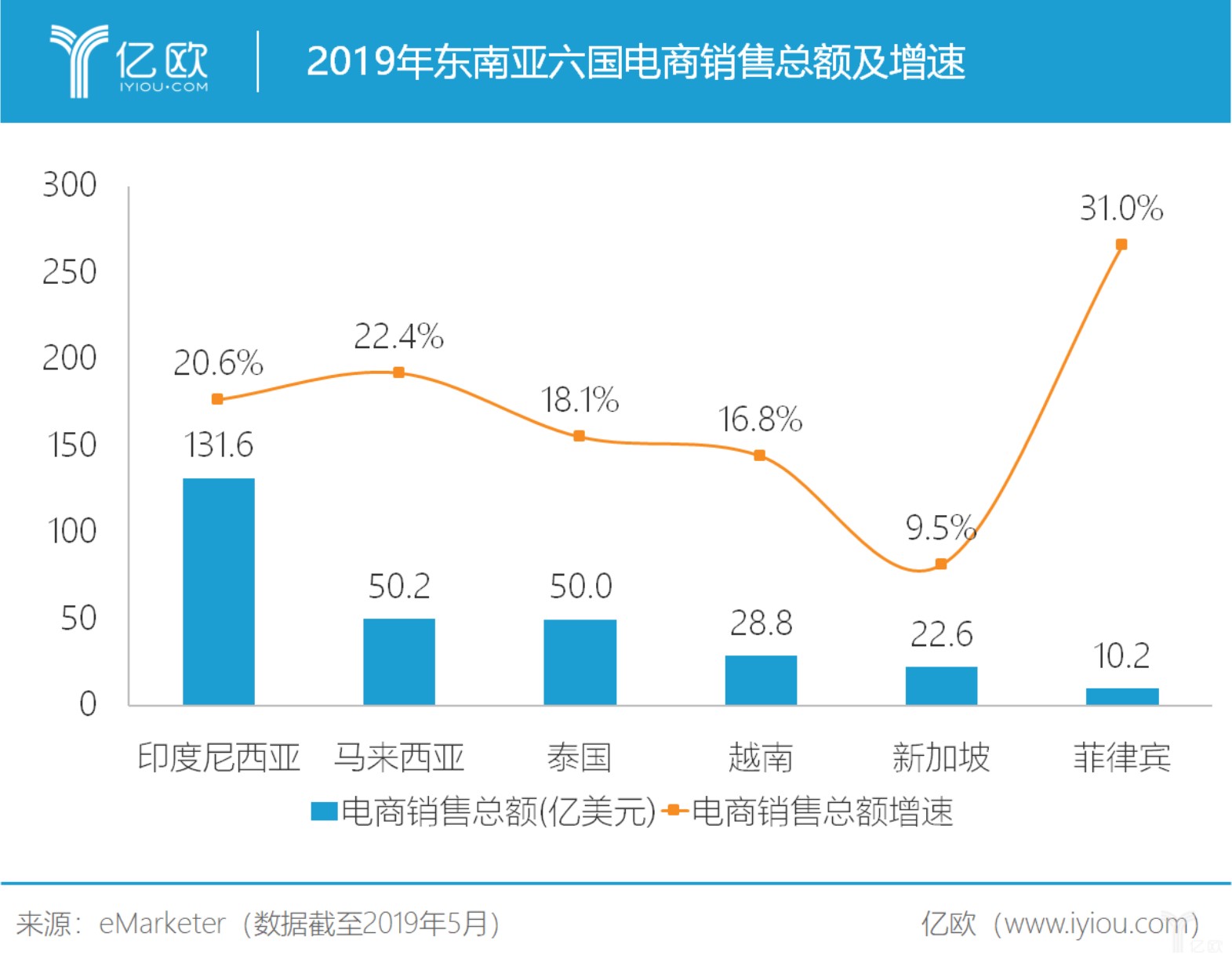

eMarketer2019年4月統計數據顯示,在東南亞地區,印度尼西亞電商市場規模最大——銷售總額達131.6美元(約926.6億元)。而從增速來看,菲律賓市場最快,其次為馬來西亞、印度尼西亞、泰國。

數據來源:eMarketer

東南亞電商市場作為一片增長迅速中的紅海,奠定了消費金融的增長基礎。6.6億人口基數、高移動互聯網滲透率,使得東南亞電商發展擁有可觀的增長空間。這意味著在東南亞布局金融科技業務有流量基礎。

3.2 行業狀況

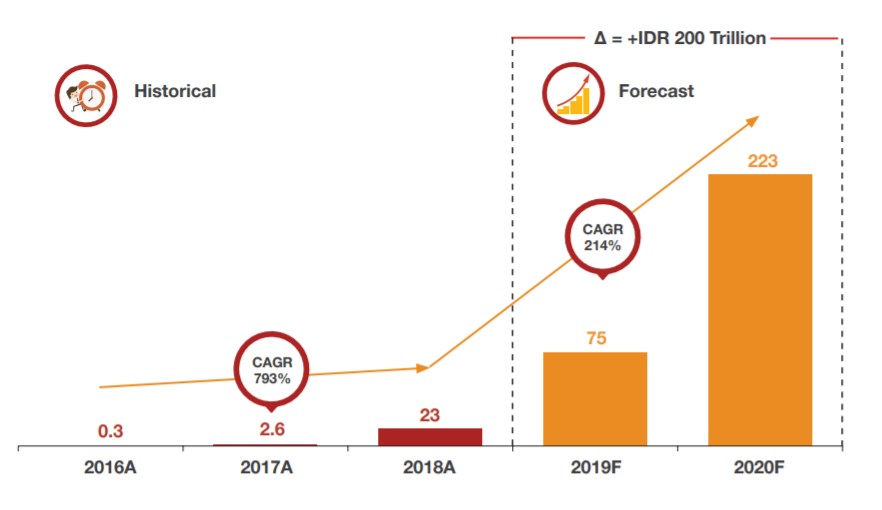

3.2.1 金融科技借貸市場規模高速增長

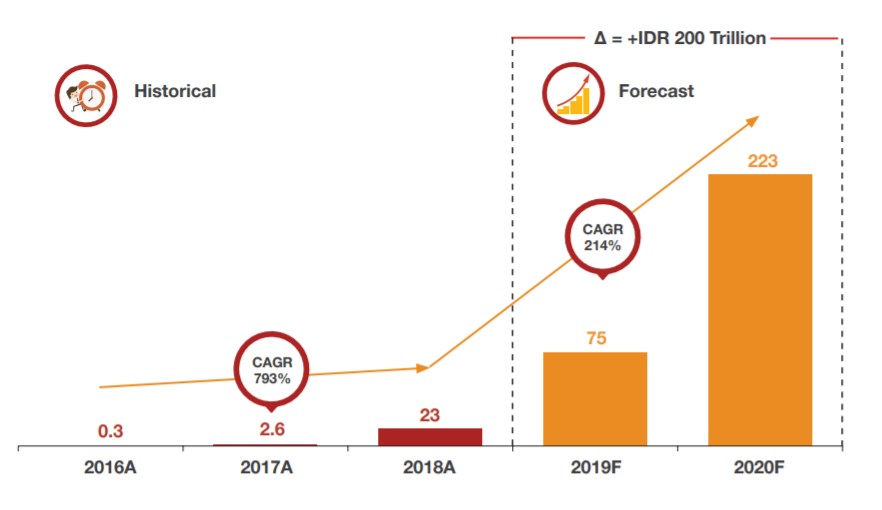

在2016-2018年,印尼金融科技借貸市場規模增速顯著,復合年均增長率(Compound annual growth rate, CAGR)高達793%。預計2018-2020年,金融科技借貸市場規模年復合增長率為214%。預計到2020年,金融科技貸款將達到223萬億印尼盧比。

數據來源:PWC

3.2.2 發展動因:巨大的資金鴻溝,年輕人超前消費意識強

首先,消費環境日趨成熟、消費意識強烈、人口結構年輕化等因素均大大促進了印尼的借貸的需求。根據2018年數據,印尼央行存款利率和貸款利率分別為 4.5%和 6%,相較中國人民銀行發布的 1.5%的一年定期存款利率和 4.3%左右的貸款利率,印尼的利率較高。這一現象也從側面反映了印尼對資金的需求十分旺盛。

此外,印尼年輕群體人數眾多可支配收入少,超前消費意愿強烈。根據預測,到2020 年小額現金貸目標人群將占占印尼總人口數的 62%, 這其中 44%的人會由于缺少渠道而從親友處借錢。

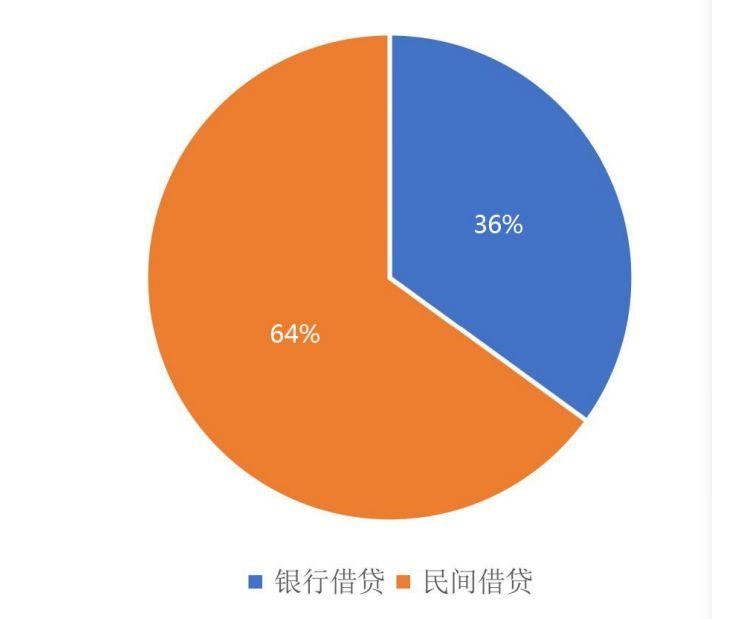

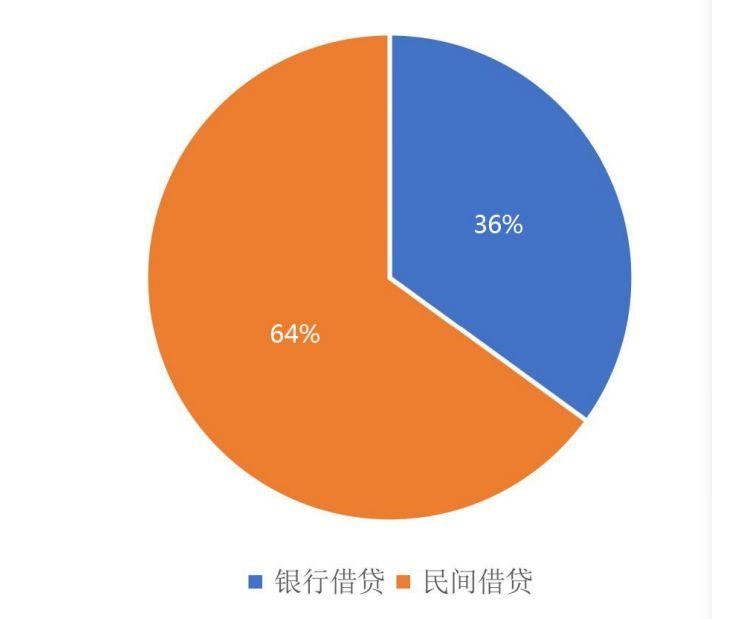

數據來源:Haitou Global

再者,印尼的潛在借貸需求很旺盛。印尼信用卡滲透率極低(不足 2%),即使銀行借記卡 的滲透率也僅有 36%,因此,大量的資金需求需要通過民間借貸來滿足。旺盛的借貸需求及低廉的獲客成本為印尼信貸產品提供了廣闊的市場空間。

3.2.3 驅動因素:互聯網崛起,移動用戶增長,基礎設施完善

互聯網崛起,移動用戶增長,基礎設施完善這三方面的因素驅動了印尼借貸市場規模不斷增長。

互聯網的快速發展:電商、網約車、在線旅游等互聯網領域的崛起和快速發展,提升了用戶對借貸平臺的接受程度;

移動用戶滲透率增長:移動用戶的不斷增長,使用戶對印尼借貸市場有了更多了解并能夠隨時獲取相關資訊;

基礎建設的完善:支持性IT基礎設施和數字化的發展,擴大了用戶覆蓋范圍并加快了KYC流程,提升了用戶留存和使用率。

3.2.4 監管套利時期已過,各國收緊政策

國內金融科技企業出海潮始于2017年。當時,東南亞市場業態幾近空白,移動互聯網滲透率持續增長,面對上億人口的金融需求,中國公司蜂擁而至。在最高峰時期,僅印度尼西亞就有超過2000家金融科技公司。

但兩年繁榮過后,印尼金融管理局(OJK)對在線借貸公司提出了六項要求,加強了對當地線上借款平臺的監管;宣布封殺上百家未能取得監管認證的金融科技公司,同時聯合GooglePlay下架相關現金貸產品,在當地掀起了一場現金貸監管風暴。

隨后,東南亞各國金融監管也收緊了對金融科技的監管。比如,越南國家銀行(SBV)起草修訂關于金融公司消費貸款的第43/2016/ TT-NHNN號通知,收緊消費金融公司的個人無抵押貸款。馬來西亞證券委員會(SC)修訂了《馬來西亞數字資產準則》,以推動數字資產領域的負責任創新,有效管理風險和保護投資者利益。

整體來看,隨著各國更加重視金融科技產業,東南亞已經過了早期的監管套利時期,各國都在依照本國國情、借鑒其他地區經驗,實行了較為嚴格的金融科技監管政策。牌照申請難度和出海企業的合規成本都在不斷提升。

3.5 市場分析小結

快速增長的經濟、年輕人口占比較大以及他們的超前消費意愿較強、互聯網的普及,以及電子商務的蓬勃發展,讓以印尼為代表的東南亞市場存在著巨大的互聯網紅利。盡管如此,在東南亞拓展金融科技業務也面臨一定的挑戰。比如,如何應對政府部門逐漸加強的監管力度,這要求企業做好產品合規。

四、投融資

來源:根據網絡資料整理而成

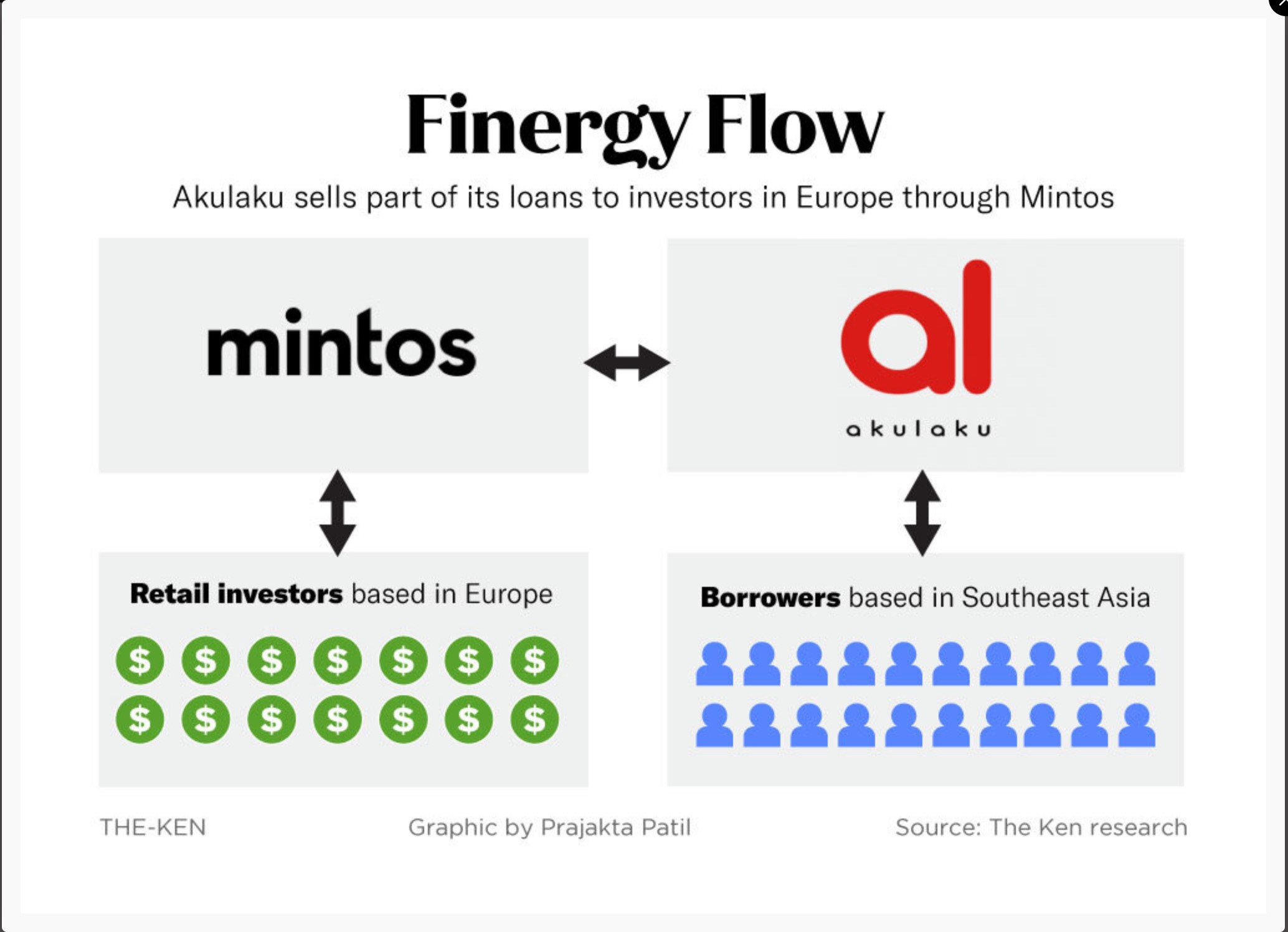

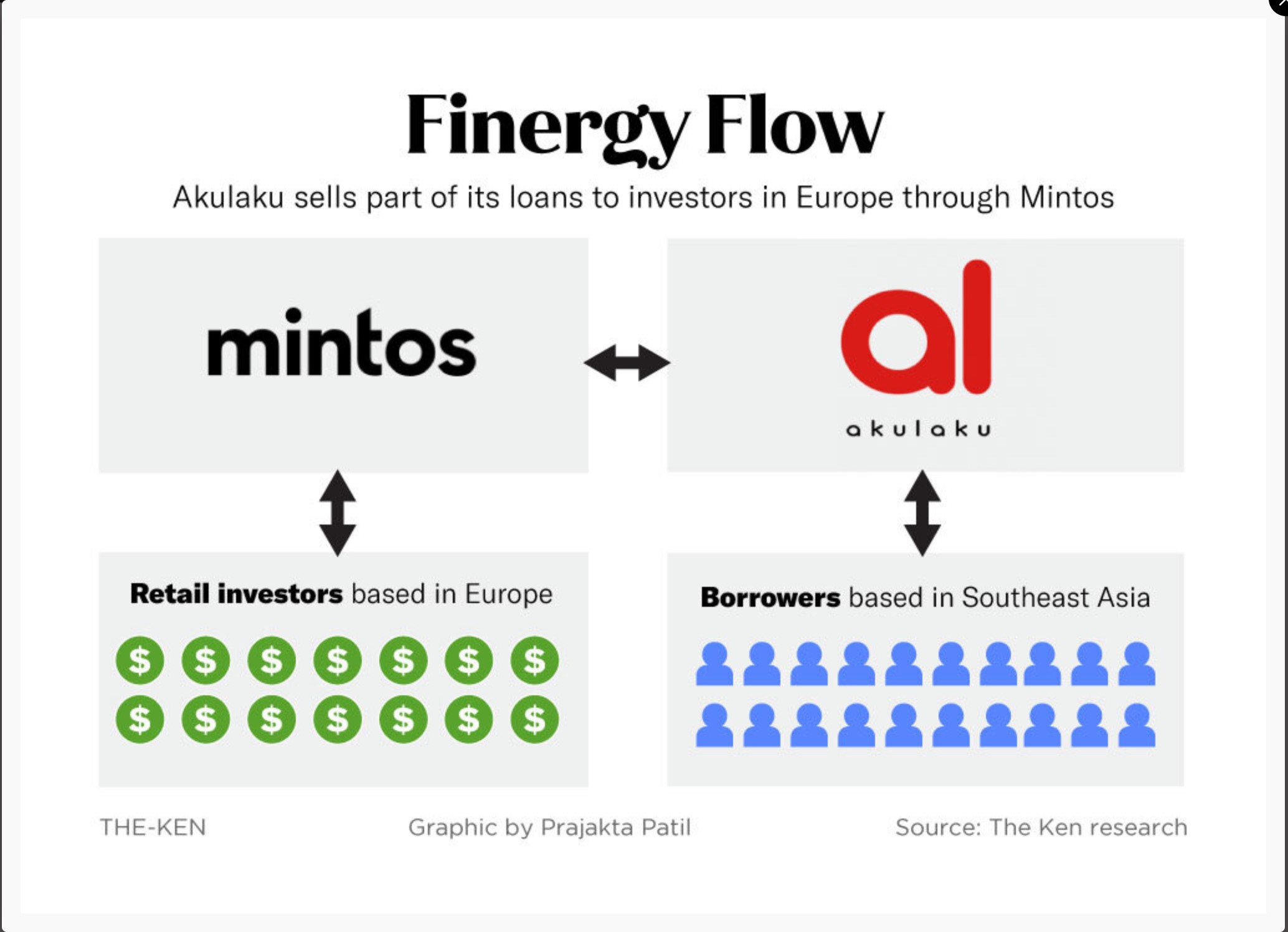

從投融資的角度來看,Akulaku走的是一條偏激進的擴張路線。自2016年至今,Akulaku已通過股權加債權融資超過2億美元。同時,Akulaku也通過歐洲最大的P2P債權平臺Mintos來開展債權融資。

來源:The Ken Research

Akulaku把自己跟C端用戶之間的債務打包、重組,部分通過Mintos銷售給歐洲的個人投資者,并把融到的資金繼續用于墊付資金、搶占用戶、擴張規模。

這是一條冒著高風險來追逐快增長的路線。一旦C端用戶大規模地逾期還款,Akulaku會無法按時向Mintos的投資人支付欠款。

而這只黑天鵝不幸在2020年飛了出來。受新冠疫情沖擊,印尼2020年經濟負增長2.07%,再疊加新增勞動人口因素,全國失業人數接近千萬。這種情況下,很多用戶無法按時還款,這也導致Akulaku遭遇了流動性危機。

據DealStreetAsia2021年1月的報道,Akulaku在洽談擬售出其旗下P2P借貸部門Asetku15%的股權,以融資1800萬美元。這可能是為了解決Akulaku因疫情而遇到的流動性困難。

五、產品分析

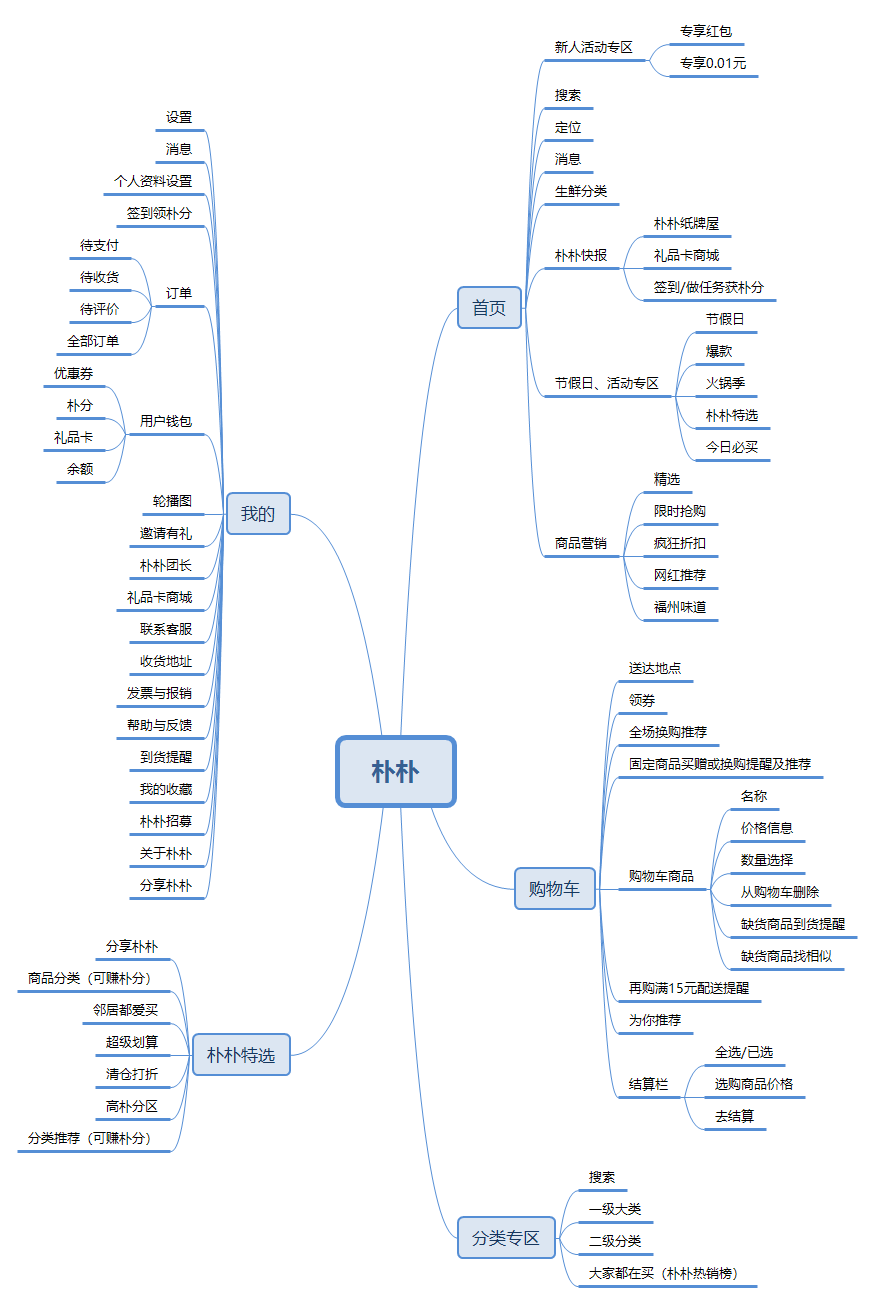

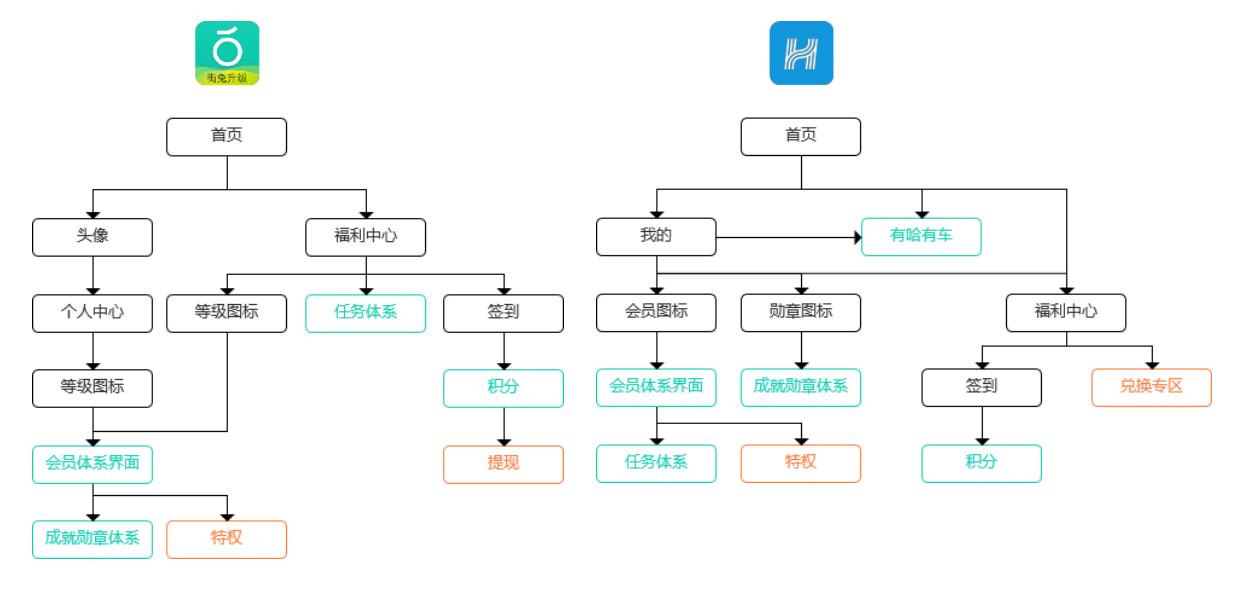

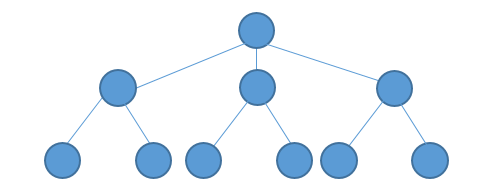

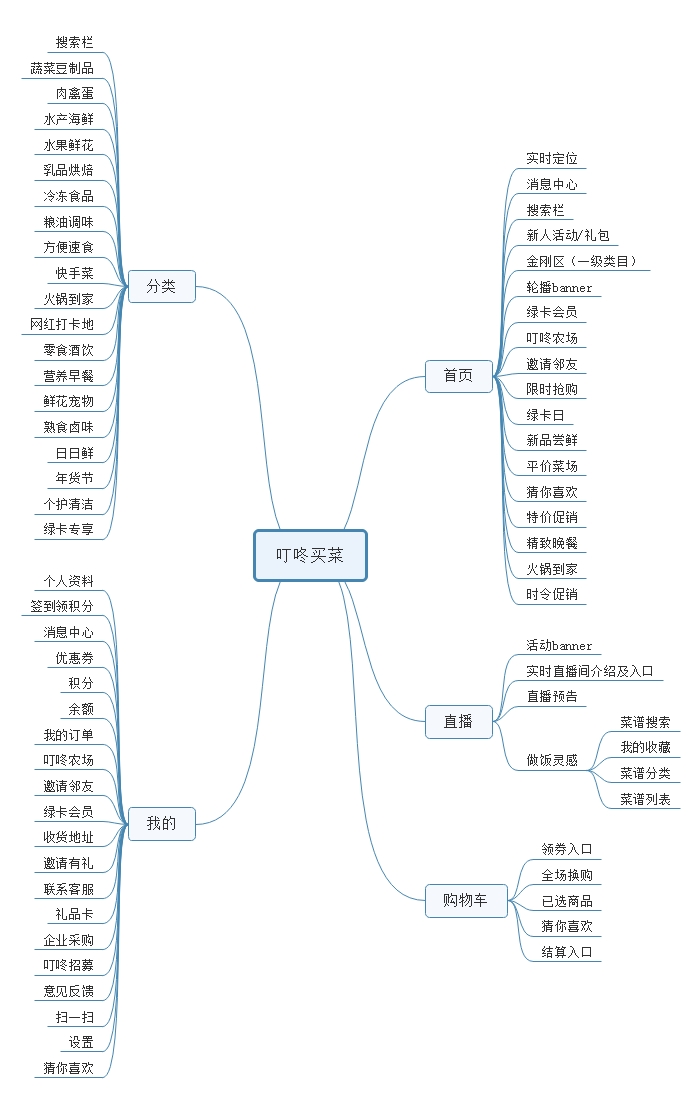

5.1 信息架構

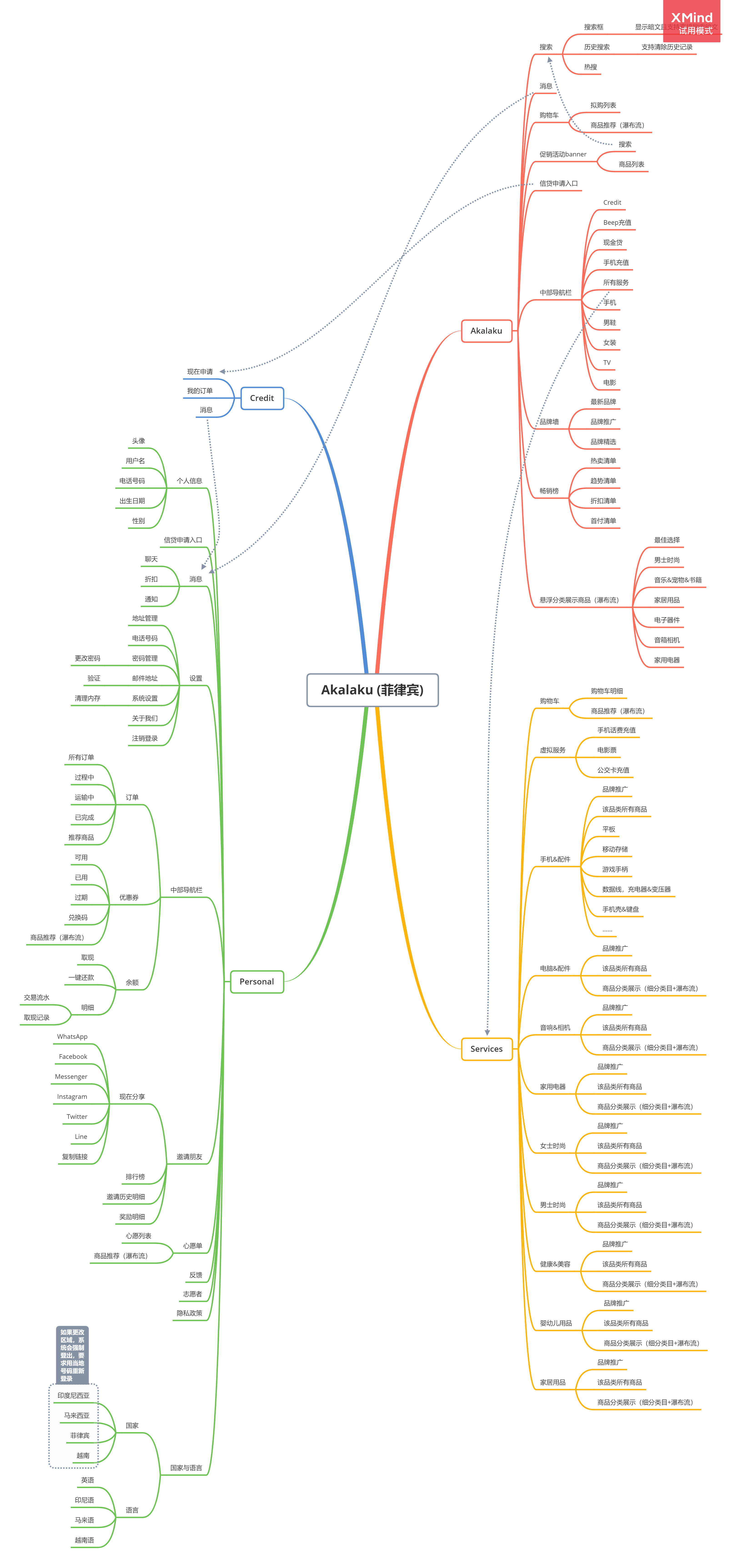

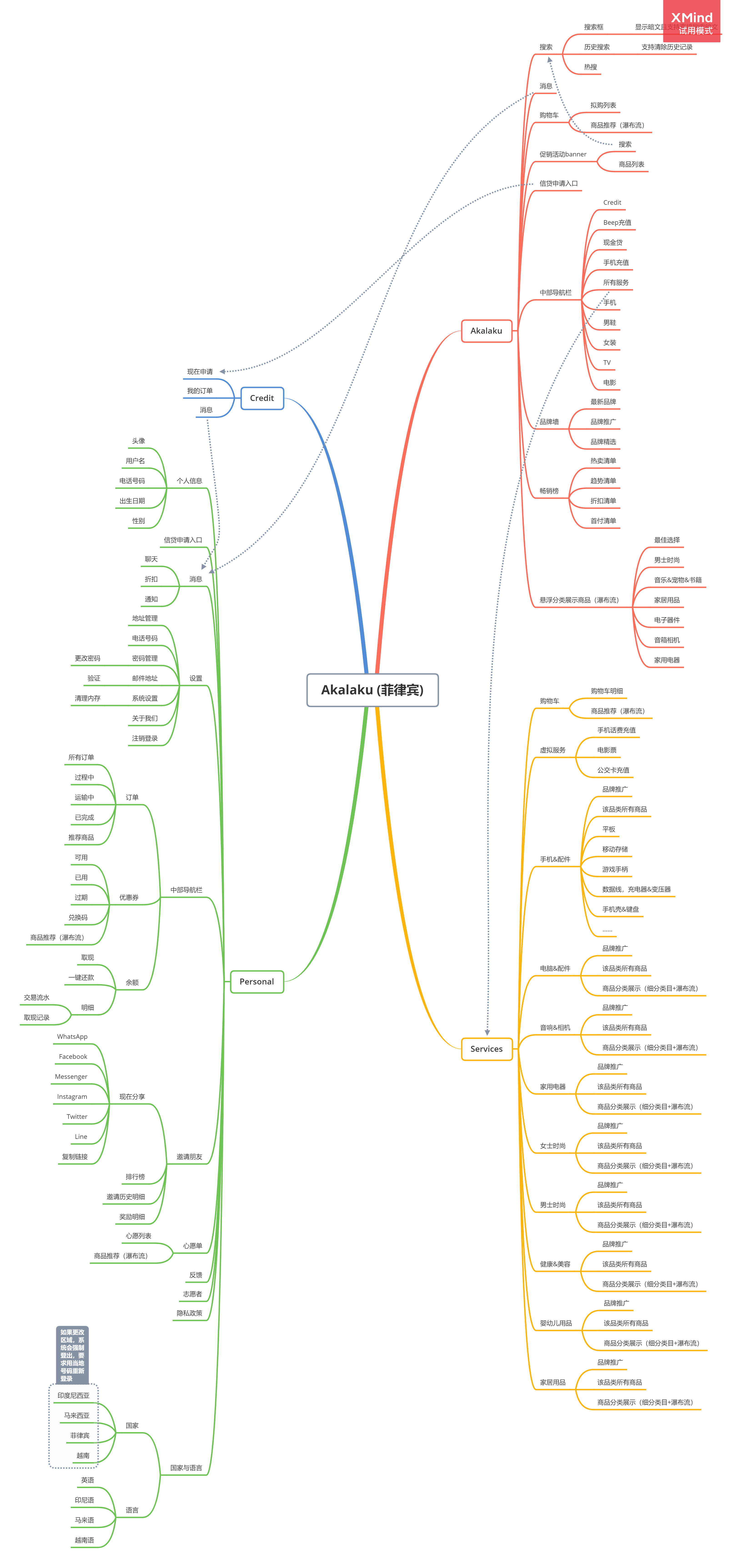

從信息架構圖來看,APP結構層級比較簡明。整體架構主要由三個部分構成:電商模塊(Akulaku、Services)、金融模塊(Credit)、個人中心模塊(Personal)。下面對這三個模塊進行簡要概述。

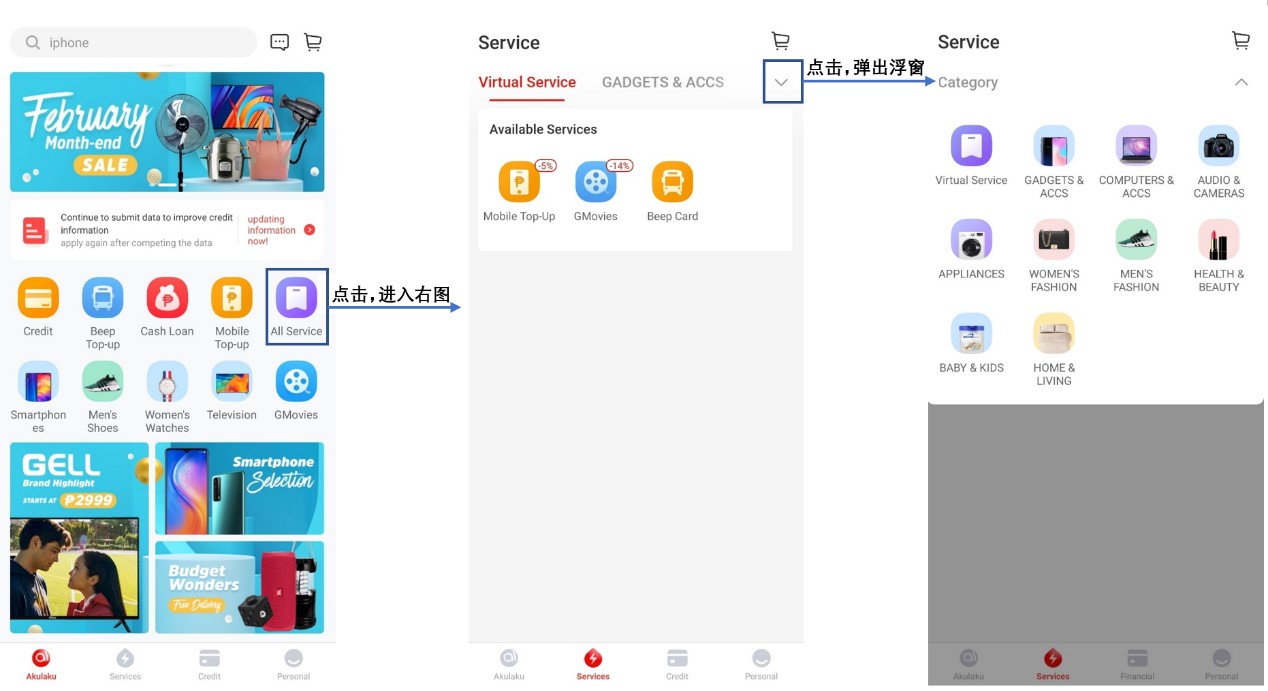

5.1.1 電商模塊

電商模塊包括Akulaku和Services兩個子模塊。兩個子模塊的內容有一定重合,定位都是為用戶搭建分期支付的Akulaku自有電商場景,以擁有自有流量、沉淀用戶行為數據。

在Akulaku頁面點擊中部導航欄里的“All Services”,即可進入Services頁面。點擊Services頁面右上角的下拉鍵,即可彈出在該頁面的所有商品大類。

對比來看,筆者認為,兩個頁面的一個差異在于,Akulaku更多地側重推薦商品和引導轉化,針對的是用戶不知道要買啥或者想逛逛消費熱點的場景;而Services頁面則側重通過提供詳細的細分類目,幫助已經清楚自己大概要買什么東西的用戶,用清晰、詳盡的類目幫助他們快速找到自己要買的商品。

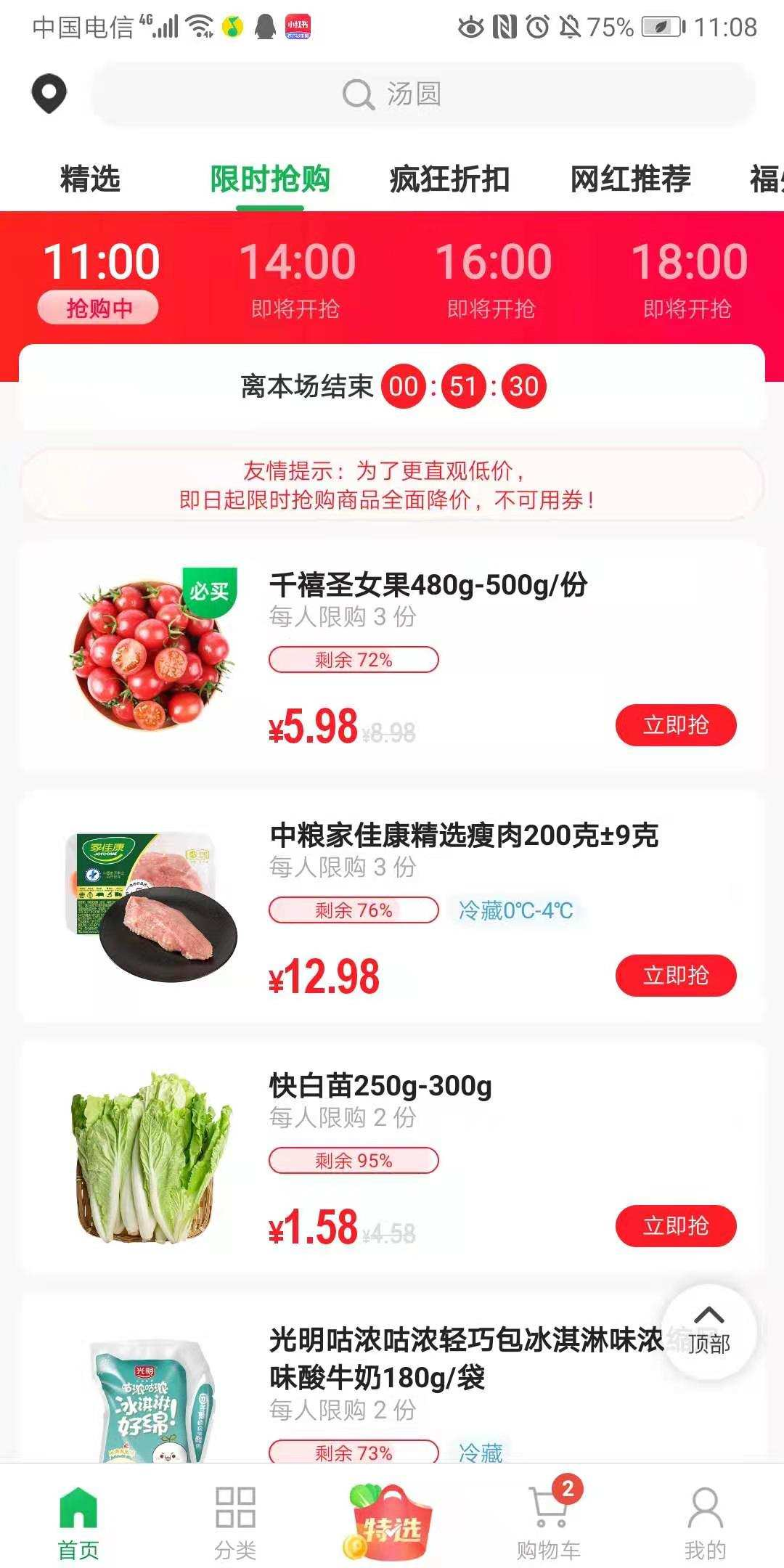

比如,在Akulaku頁面,在中部導航欄展示Credit和Cash Loan入口引導用戶辦理金融業務,通過Brand Promo、Leaderboards向用戶推薦品牌廠商的折扣活動、最近銷量高的商品,在Best Choice類目借助大數據+瀑布流向用戶推薦他們可能意向的商品。

而在Services頁面,共有Virtual Service, Gadgets & Accs, Computers & Accs等10個大類。具體地,Gadgets & Accs大類下16個細分類目,Computers & Accs大類下有17個,Audio & Cameras大類下有11個,等等。類目劃分得細而全,有利于用戶快速找到目標商品。

5.1.2 金融模塊

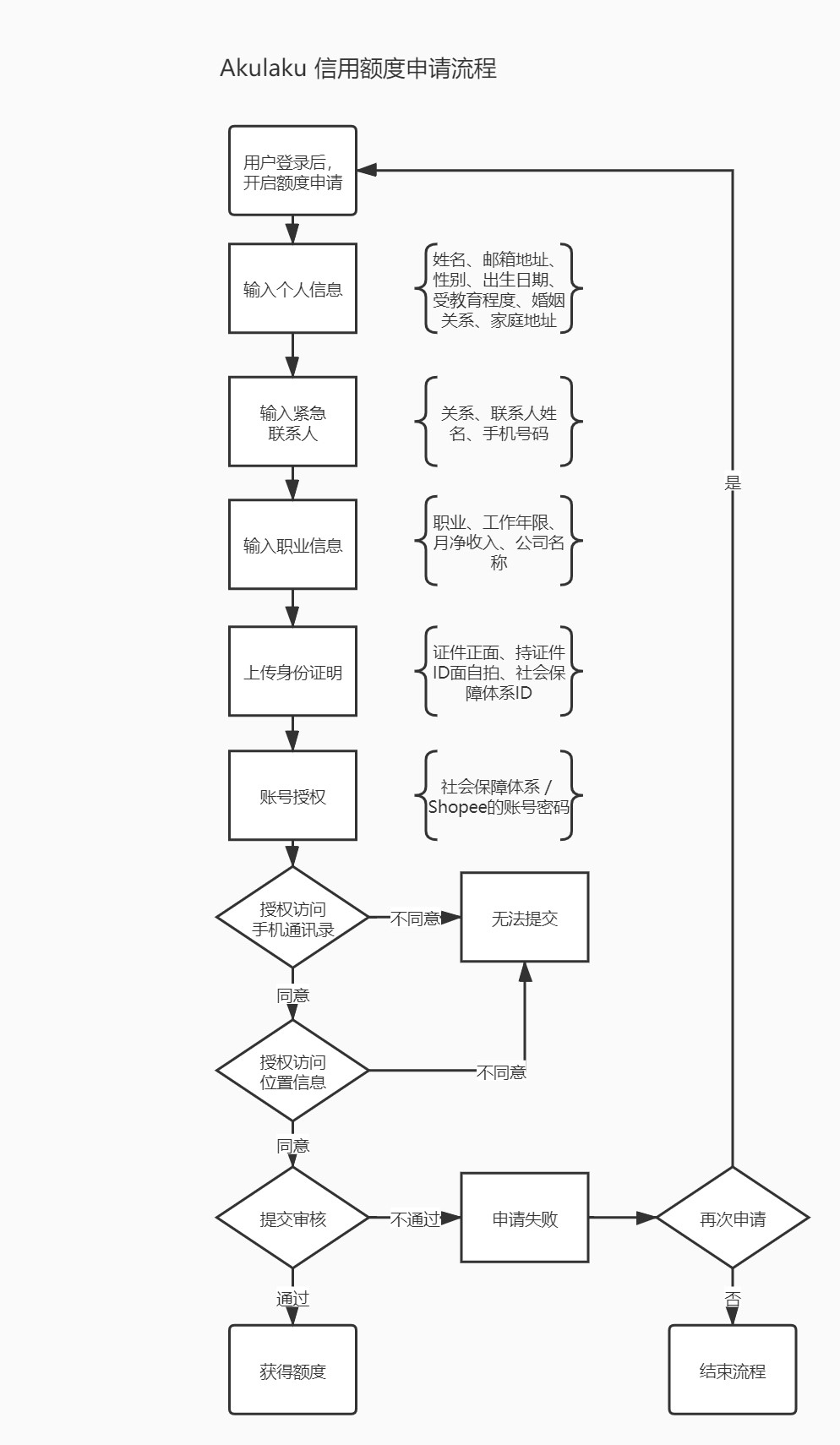

在這個模塊,用戶可以申請信貸額度和管理自己的訂單。關于信貸申請路徑的分析,詳見下文。

在信息架構圖里,這一塊的組成內容不多,這里不排除筆者體驗不深的原因。如開篇所言,筆者由于缺乏當地合法ID,未能申請到信貸額度,所以沉浸式體驗做得不到位。

5.1.3 個人中心模塊

Personal模塊是用戶管理個性化配置和信息的地方。包括個人信息(個人資料、優惠券、余額等)、系統設置(密碼管理、地址管理、手機綁定等)、訂單記錄、邀請朋友、隱私協議等等。這些信息大多和用戶個人利益密切相關。

其中,在Personal→Country and language,如果用戶確認改變服務區域,系統會強制退出,并提醒用戶用對應國家的電話號碼重新登錄。這說明Akulaku是個強區域性產品。用戶只能在所注冊電話號碼的歸屬國使用Akulaku的服務。

縱觀整個信息架構,可以看到Akulaku在多個地方通過信息流的方式,向用戶個性化推薦商品。這反映出企業在把大數據+人工智能應用到電商服務中。

概括來說,Akulaku App的信息架構側重在電商模塊,一定程度上可以說是主打分期付款的特色來做電商平臺。

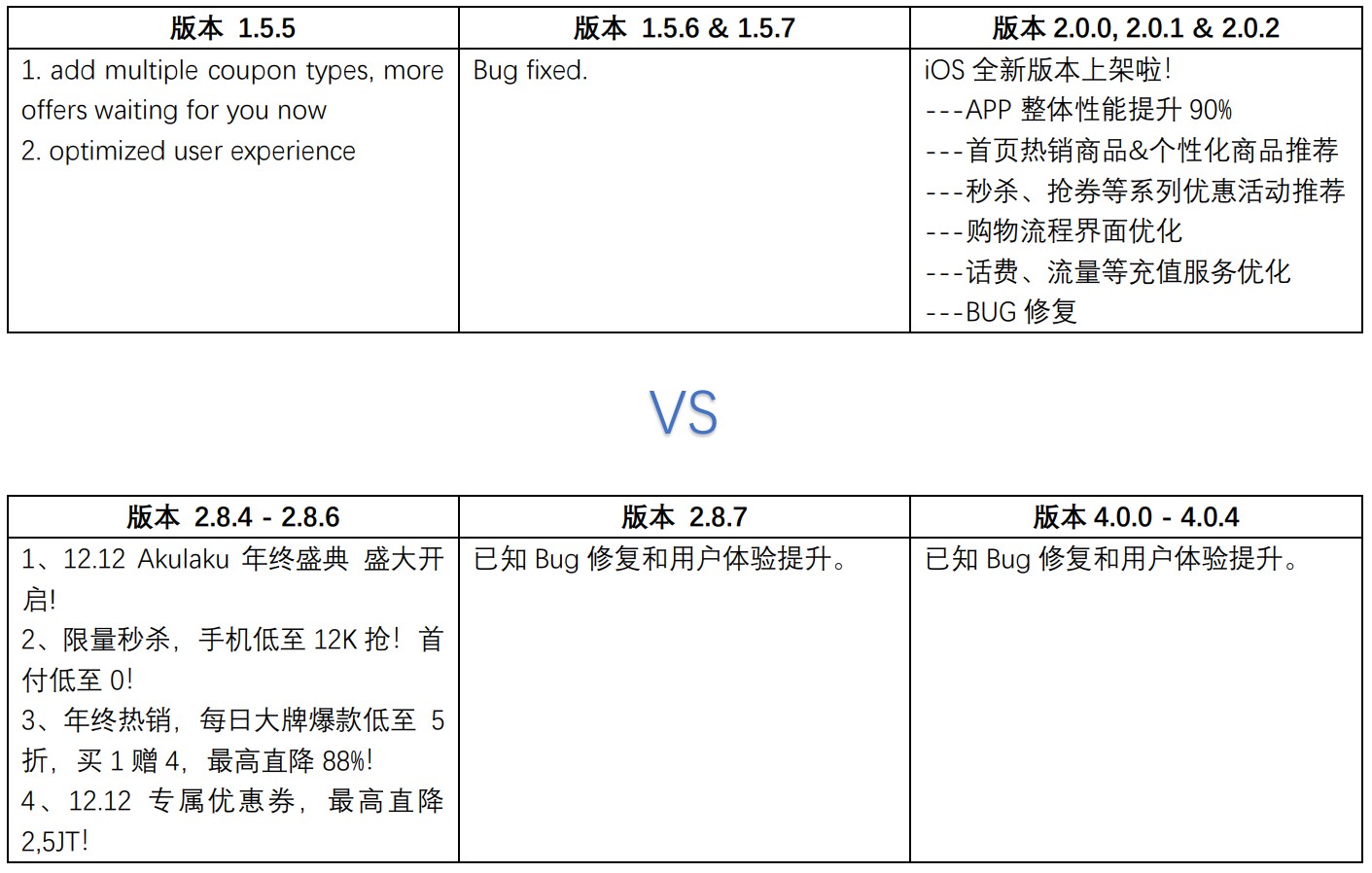

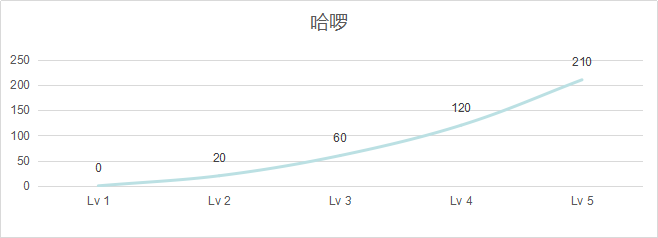

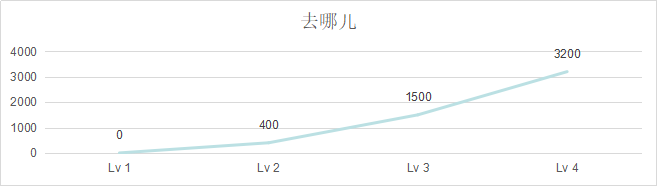

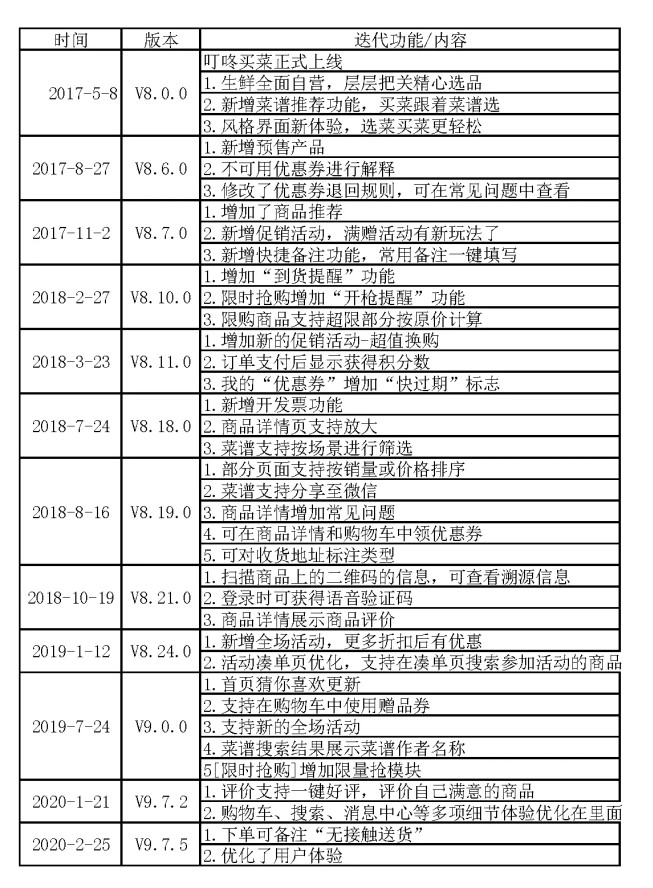

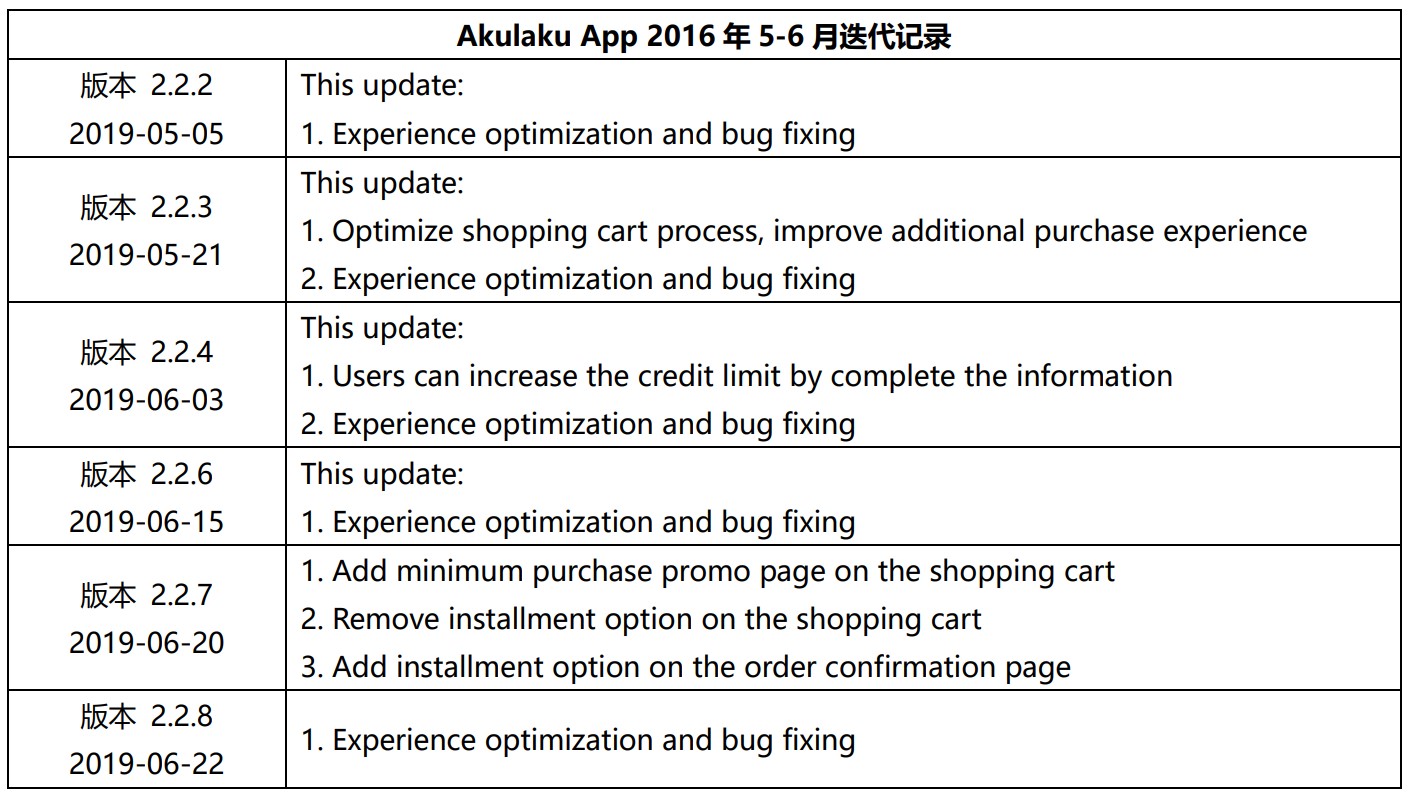

5.2 版本迭代

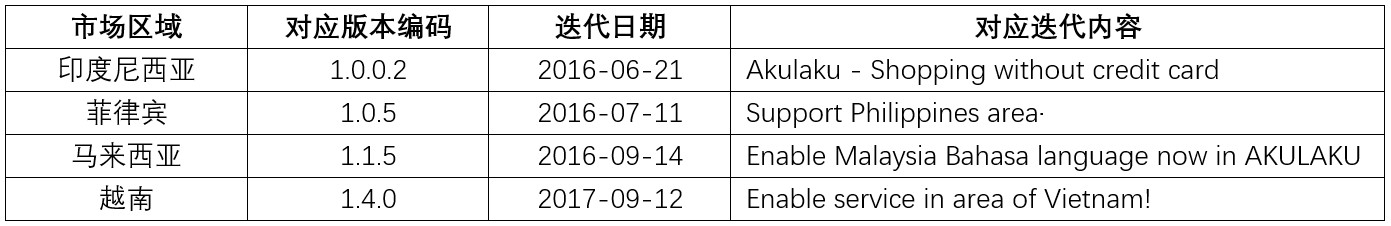

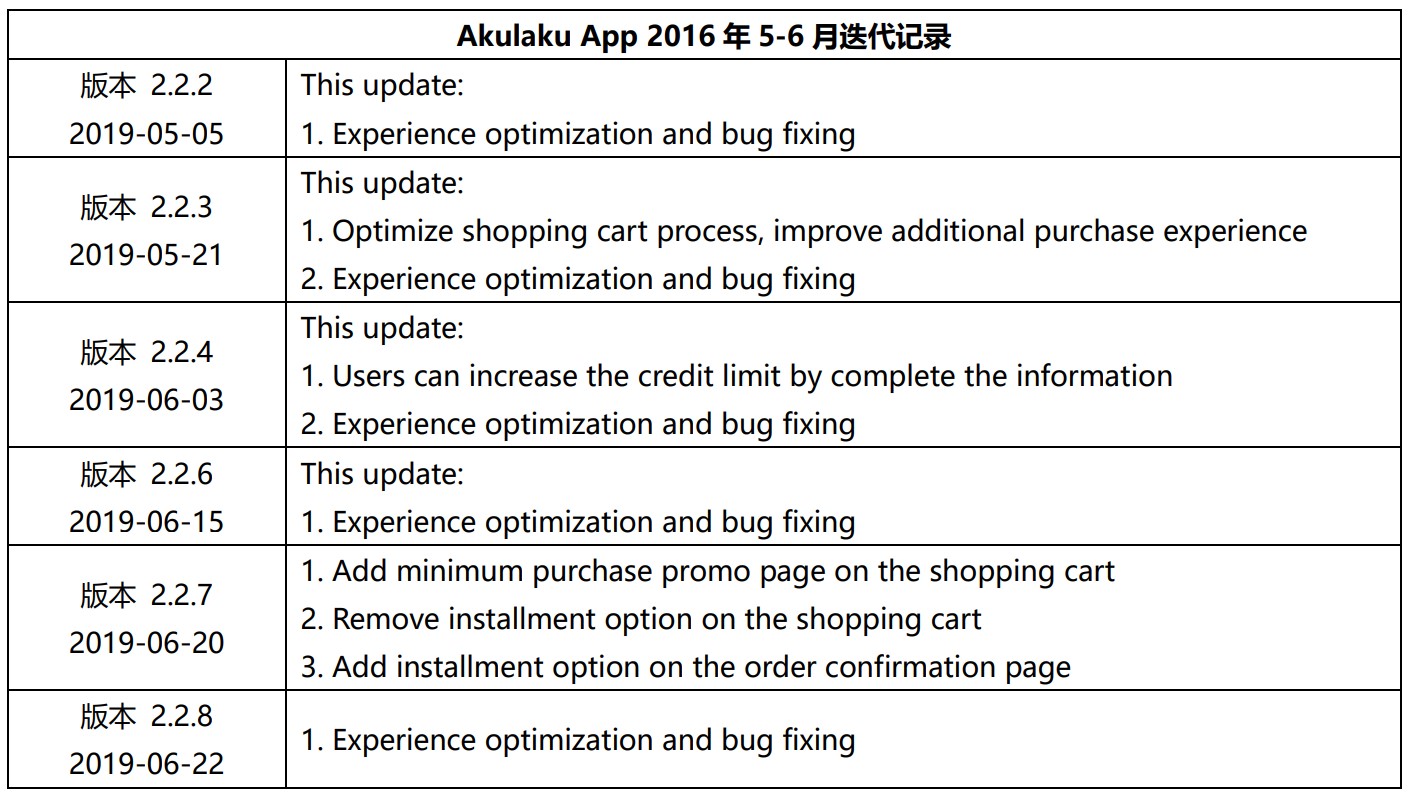

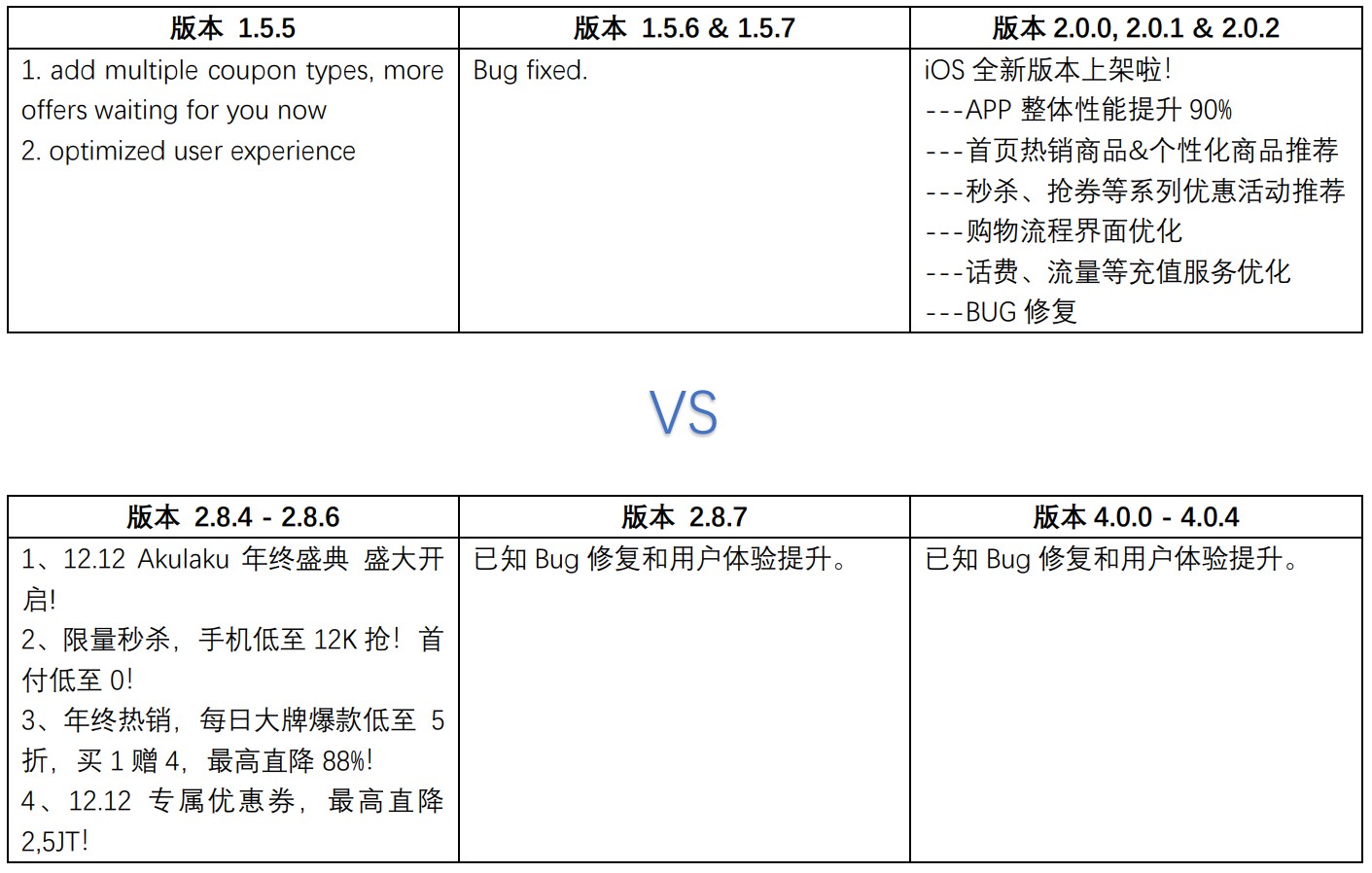

筆者梳理了Akulaku自2016年6月21日上線以來的全部迭代記錄。從整體來看,Akulaku的迭代風格是:先推出MVP,再快速迭代。平均每隔11天迭代一次,間隔最短的發生在前一版本上線的第二天,間隔最久的迭代隔了約60天(比如,2018年8月1日發布的1.5.7版本和2018年9月29日發布的 2.0.0版本之間)。下面按照1.0、2.0、4.0三個大版本來概述Akulaku的迭代特點。

5.2.1 版本1.0:搭建支付功能,拓展市場區域

在版本1.0,Akulaku主要是通過快速迭代,搭建、完善虛擬信用卡的解決方案,同時,逐步拓展服務的市場。

首先推出MVP,然后完善身份校驗程序(領英校驗、語音校驗等)、添加取消訂單功能、添加購物信息和物流追蹤功能、添加客服功能等等。可以看出,Akulaku不是等整個分期購物方案都完善后再發布,而是先上線MVP,再根據場景和用戶痛點快速迭代優化。

此外,觀察Akulaku的迭代記錄,筆者發現它拓展市場范圍的節奏,跟這四個國家的GDP規模有一定的相關程度。

數據來源:世界銀行DataBank

最先進駐的是東南亞經濟規模最大的印度尼西亞,然后是次之的菲律賓和馬來西亞,緊接著是越南。

5.2.2 版本2.0:自建電商場景,做大自有流量

在版本2.0,Akulaku主要做的是完善自己的電商平臺,做大自有業務和流量。包括以下四大類:

- 加大技術投入,推出首頁熱銷商品和個性化商品推薦,發布秒殺、搶券等系列優惠活動推薦功能,并提升APP整體性能90%。

- 服務于電商業務運營。比如,逢雙11和雙12發布大促版本,結合消費熱點拉動商城銷量;新增簽到領金幣,鼓勵用戶登錄App。

- 新增交易功能。比如,新增安全驗證場景,以保護賬號安全;新增發現附近商家;新增余額中心;新增掃碼功能供用戶掃碼付款;新增貨到付款選項。

- 用戶體驗持續優化和bug修復。比如,優化話費、流量等充值服務,優化購物流程界面,優化用戶界面的視覺效果,等等。

5.2.3 版本4.0:蜜汁操作

在寫這篇分析時,筆者沒搞懂Akulaku推出4.0版本的戰略意圖。

第一,Akulaku此前的迭代基本上遵循了逢十進一的編碼規則(比如,從1.01、1.02……到1.09、1.10、1.11……),而這里卻跳過了3.0版本,直接從2.0版本到4.0版本。

第二,對比來看,從版本1.5.7到2.00,Akulaku有較大的更新;然而,從2.8.7到4.0.0,Akulaku仍然是“已知Bug修復和用戶體驗提升”。

筆者猜測4.0版本可能是為應對后疫情時期經濟放緩、收入減少做出的調整。

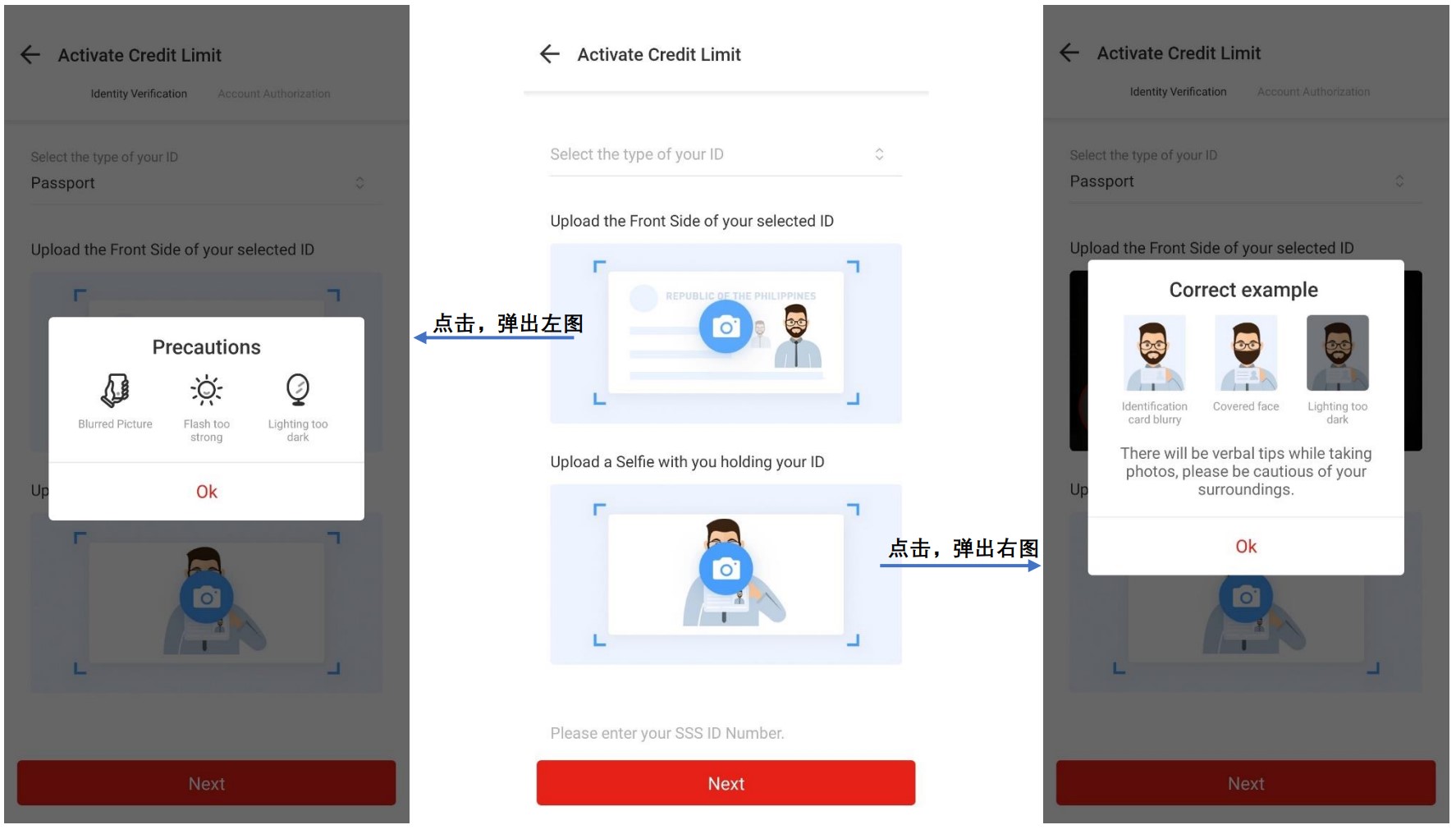

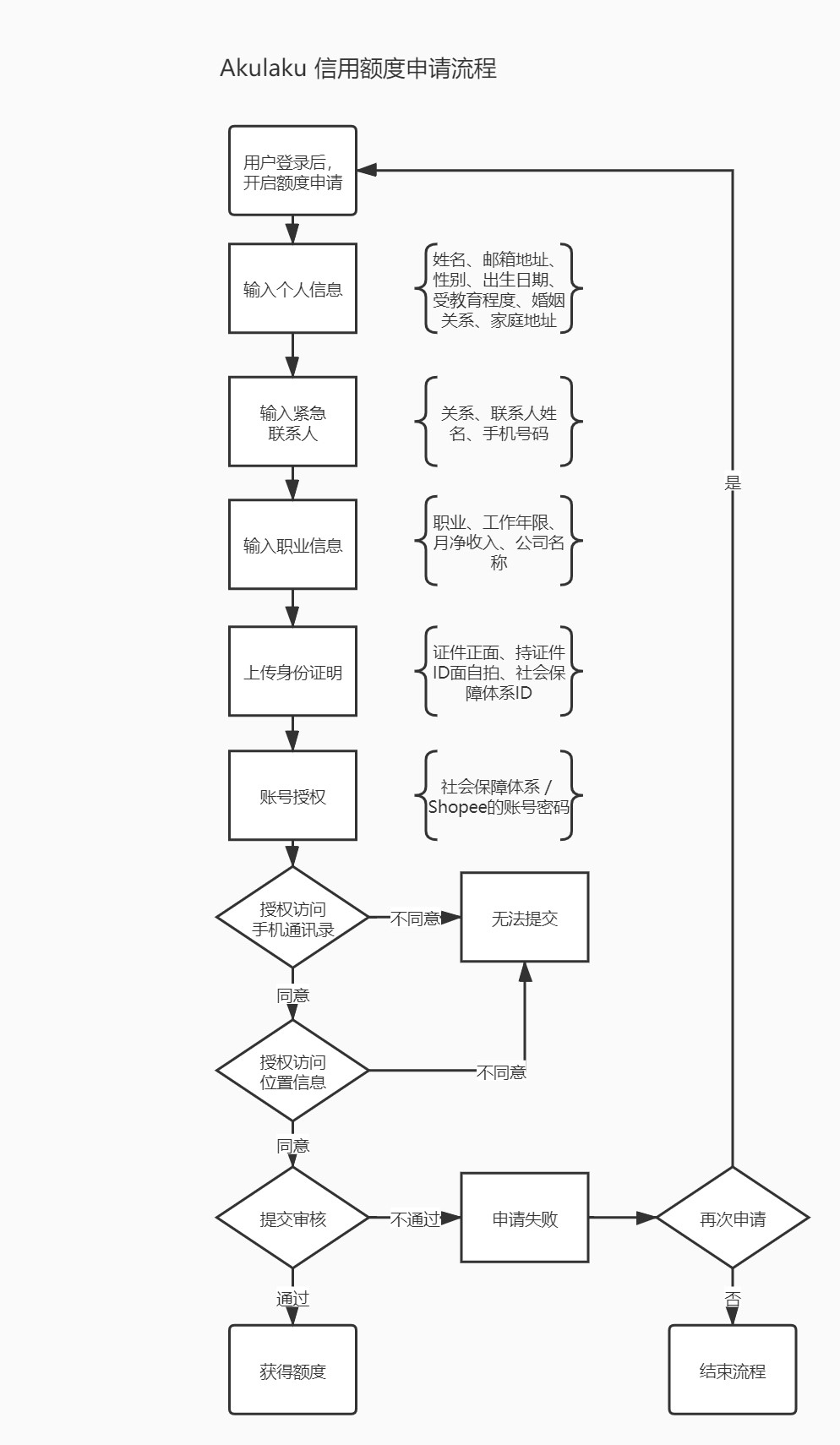

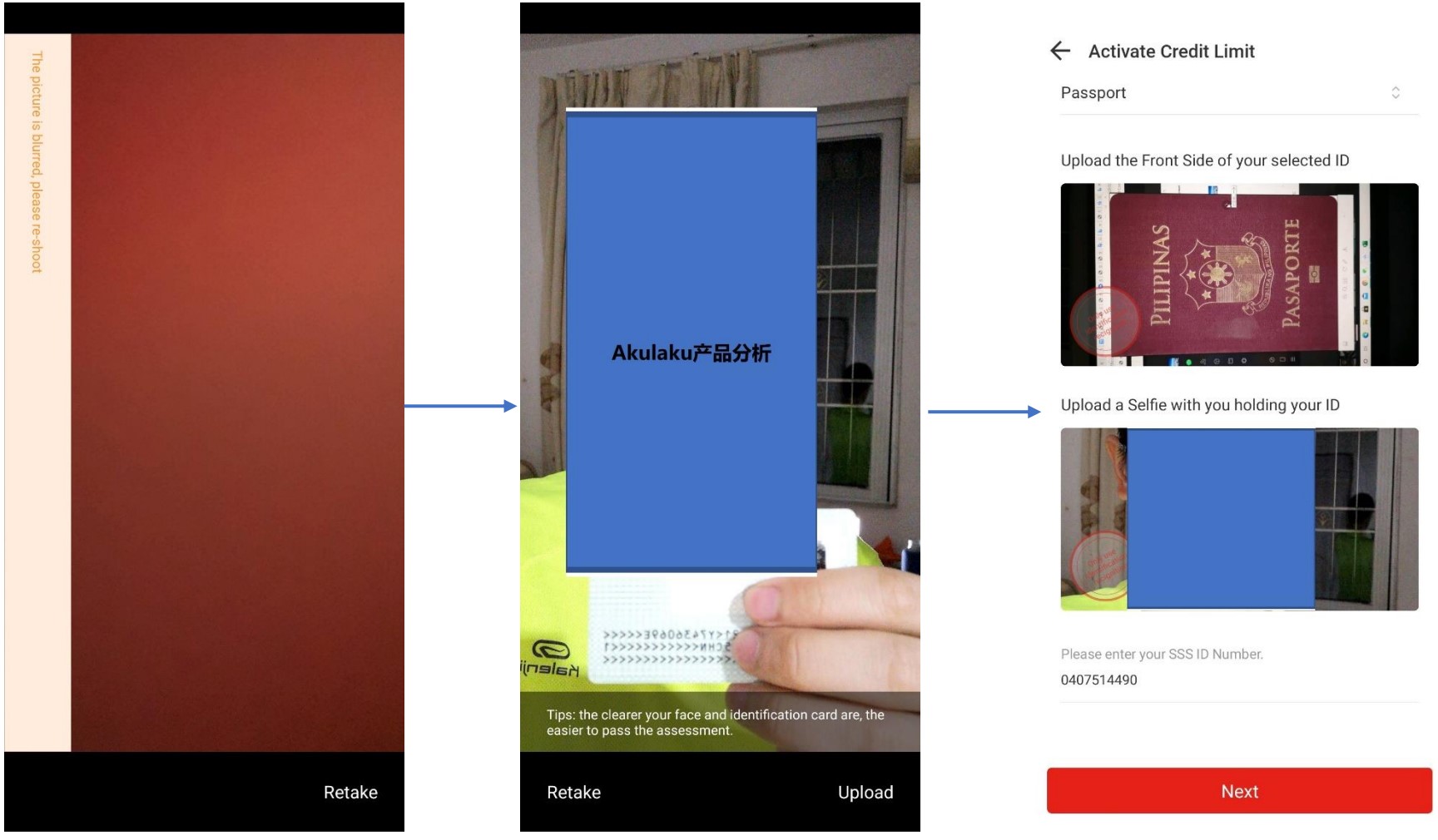

5.3 額度申請路徑分析

這部分對Akulaku的額度申請路徑做個簡要分析。由于Akulaku沒有把戰略重心放在電商業務上,它自建電商場景更多地是為了自己的分期支付引流以及沉淀大數據,而是把重點放在消費金融上,所以,本文選擇了額度申請路徑來分析,而沒有選擇購物路徑。

為申請信貸額度,用戶需要依次提供個人信息、緊急聯系人、身份證明、賬號授權、手機通訊錄授權和位置信息授權,然后提交系統審核。提交后,2個工作日內返回結果。

筆者分析,Akulaku主要:

- 由個人信息與身份證明,判斷用戶的身份真偽、風險水平;

- 由職業信息和用戶在社會保障系統的用戶名以及密碼,判斷用戶就業信息的真偽及其收入水平;

- 由用戶在Shopee的用戶名以及密碼,登錄Shopee查詢用戶消費行為,并用消費行為數據來判斷其風險水平;

- 讀取手機通訊錄與位置信息,判斷用戶的社交范圍以及是否常居號碼歸屬地。

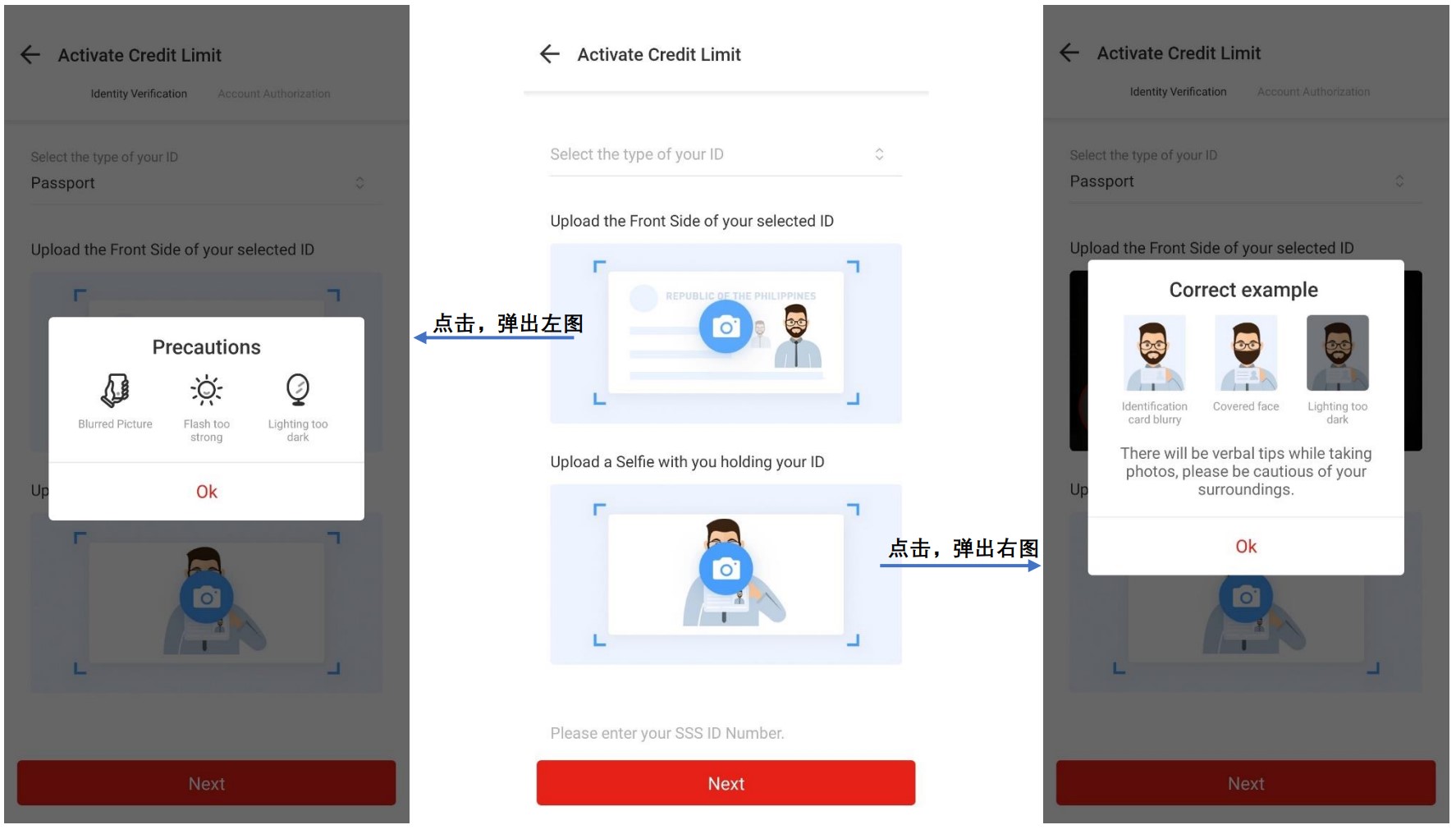

經過體驗,筆者覺得該路徑有兩個地方可以完善。

第一個是在上傳身份證明環節,系統會給提示,但還沒做到智能判斷和識別。比如,第一次點擊上傳證件正面照,系統會提示預防圖片模糊、光線過亮、照明太暗(第二次重試則不會再提示)。

筆者試著用手指遮掩手機攝像頭并拍照(即上圖左邊第一張),此時照片過度模糊,系統會要求重新拍照。而當筆者隨便拿了一張卡自拍,則可以上傳,說明系統不能智能識別內容是否相關。對此,建議引入身份校驗時常用的活體檢測技術、OCR身份證識別等。

第二個是信貸額度審批不通過時,只說了未達到要求(“Sorry, your application has not been approved yet. Please read the following tips: Your Application Not Fulfill To Our Requirement”)。建議具體說明是哪一個信息沒達到要求。

六、用戶評論分析

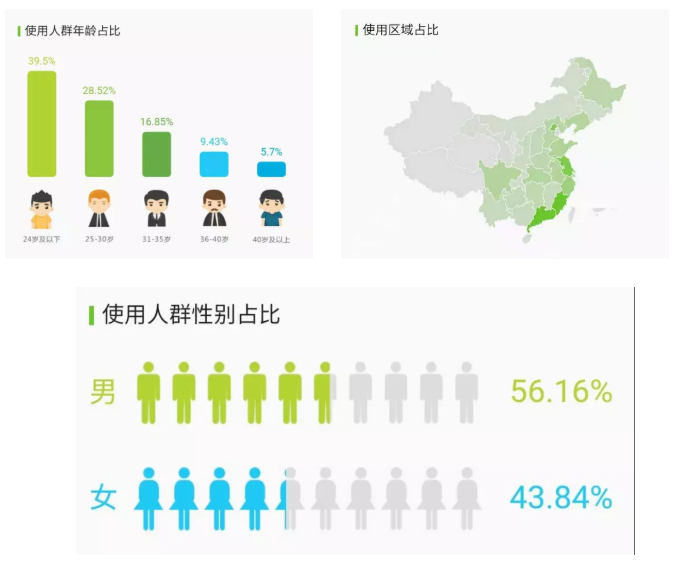

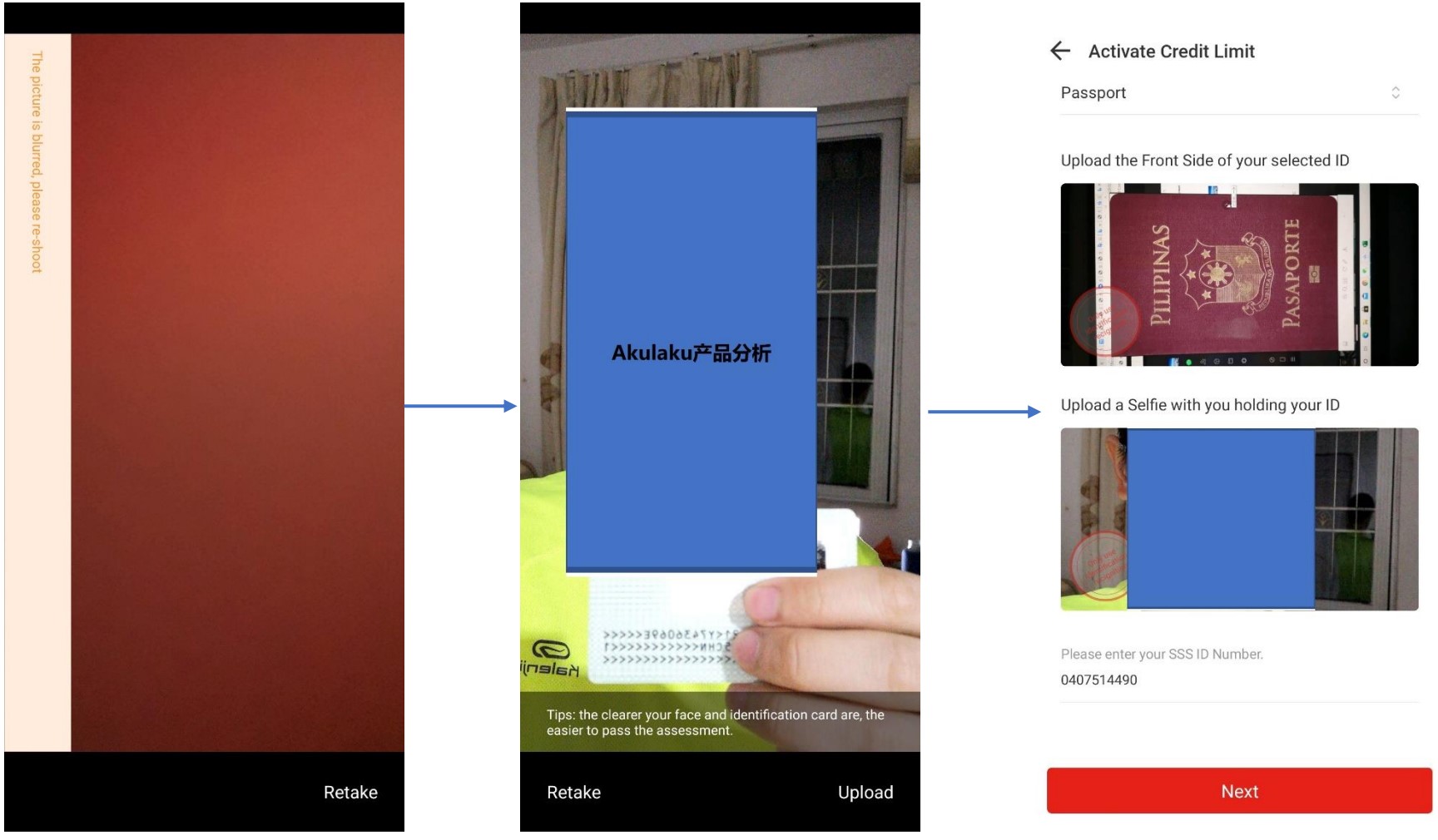

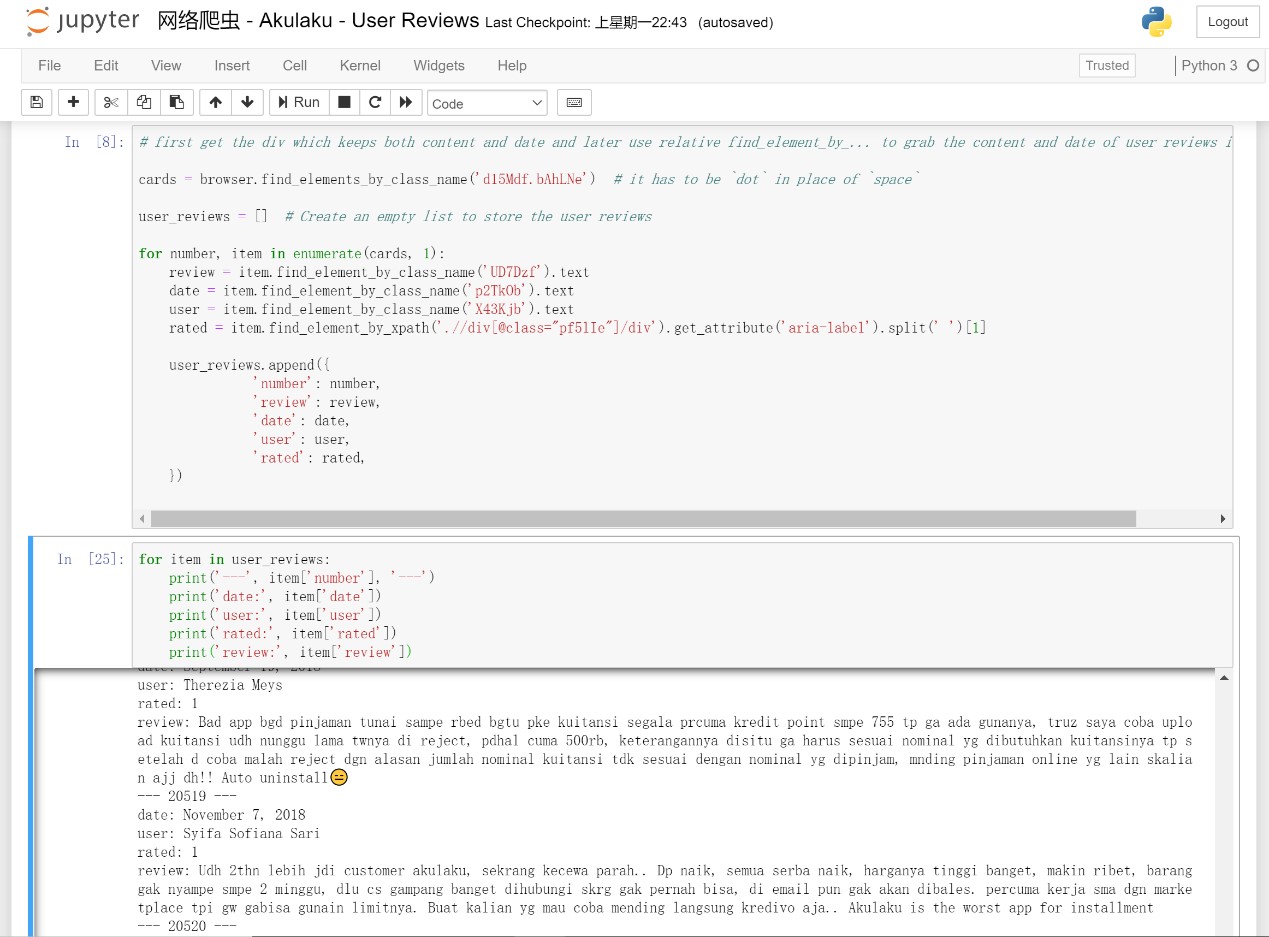

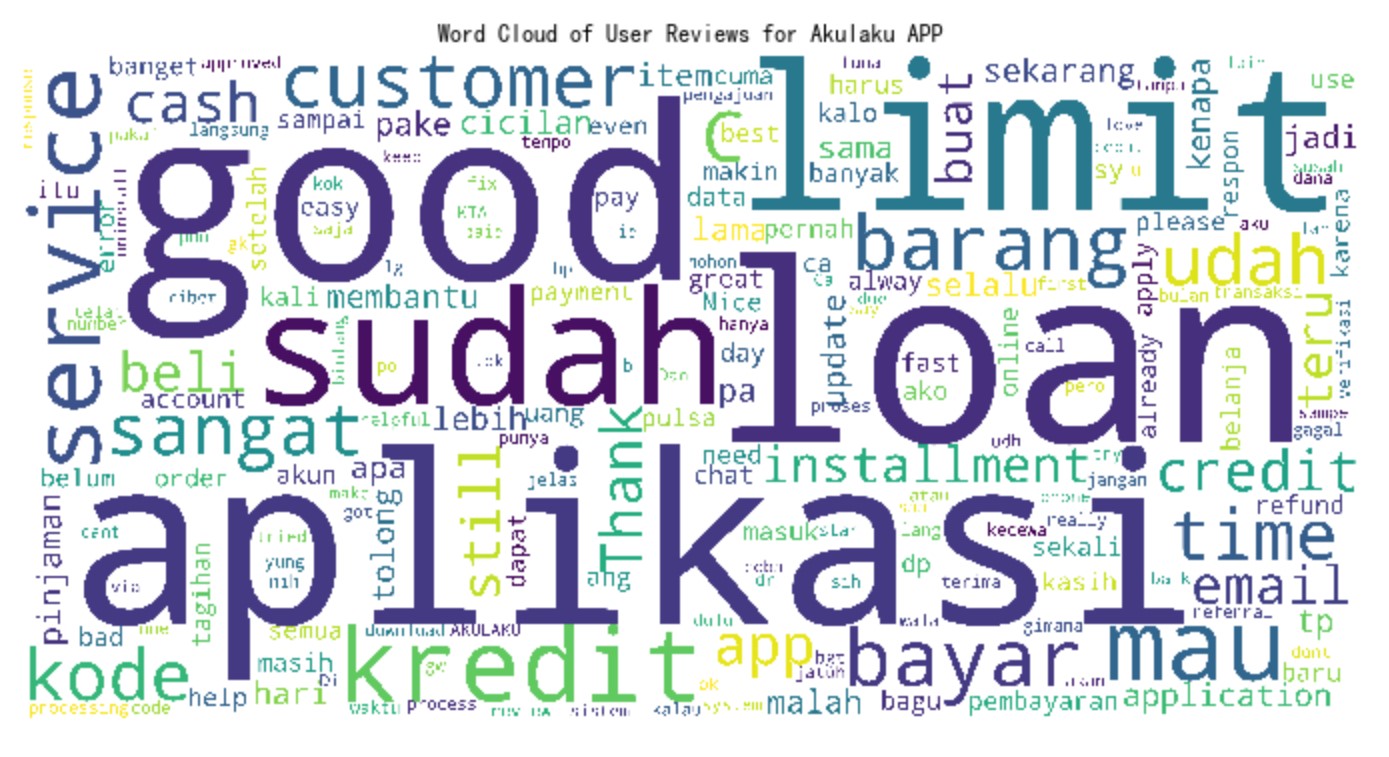

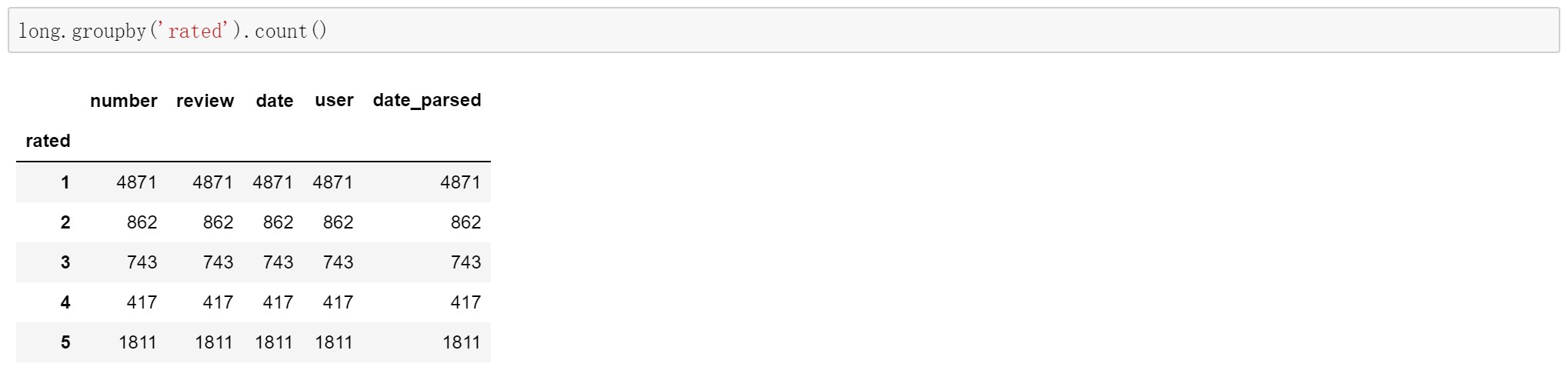

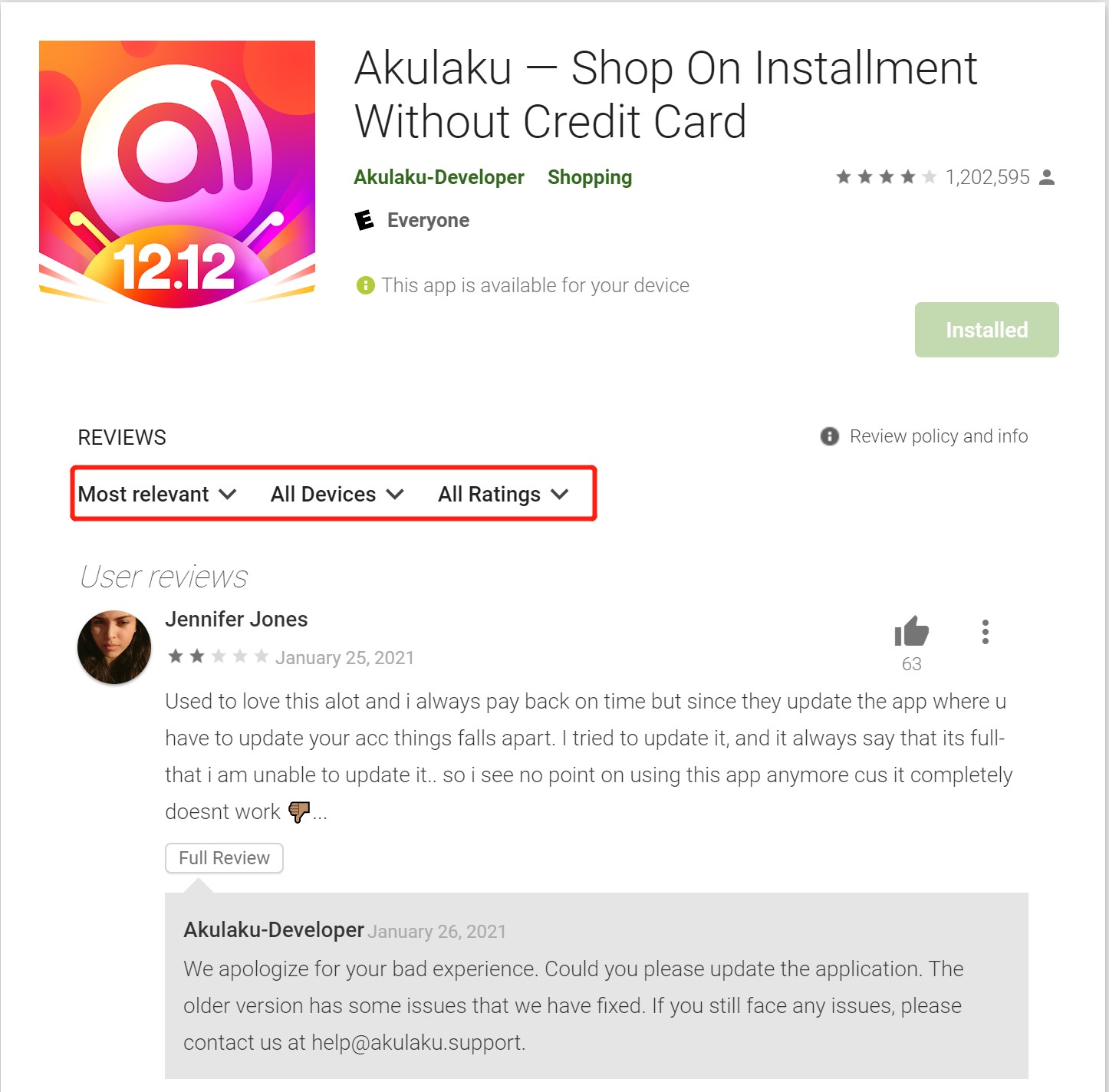

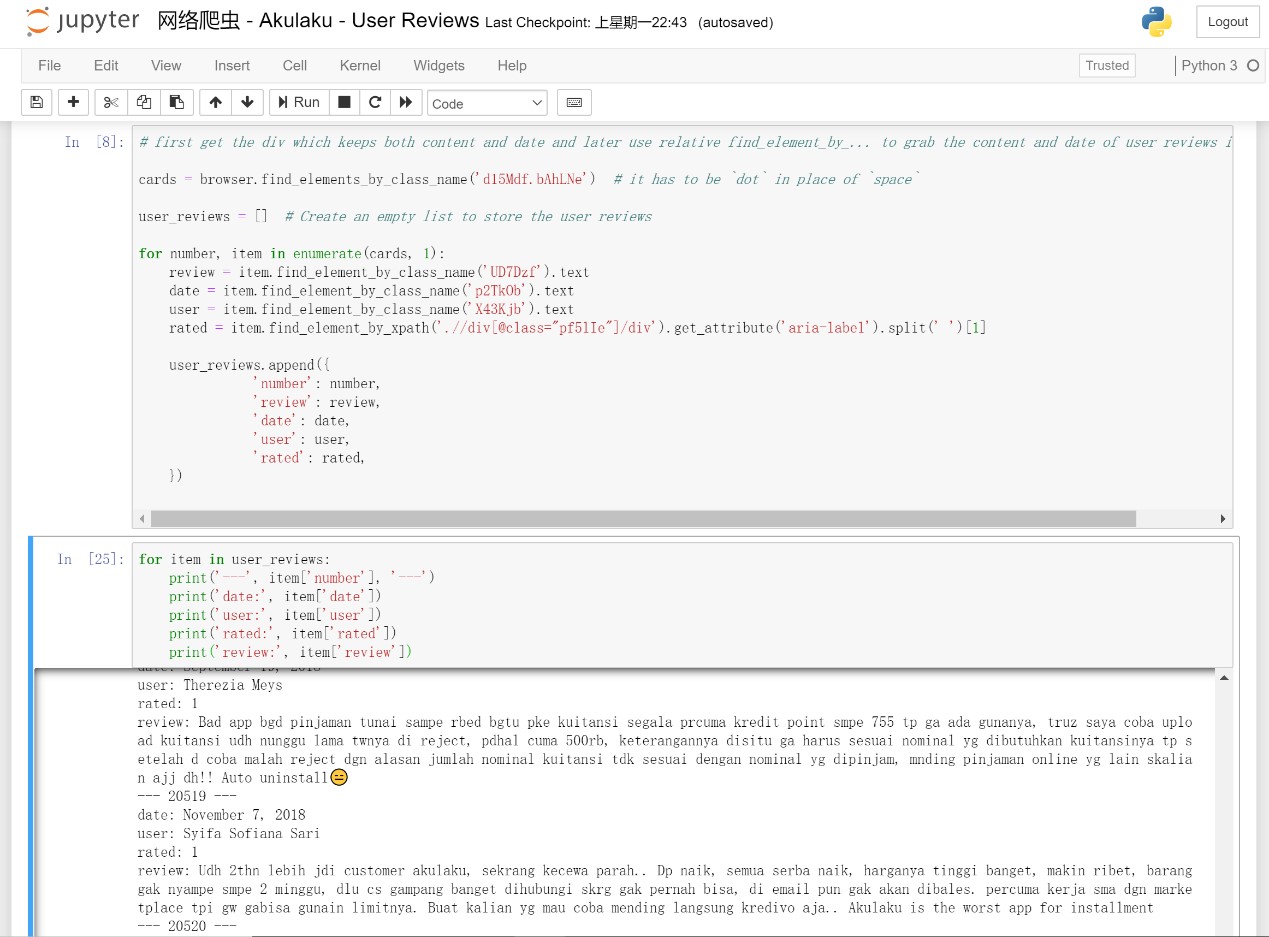

在這一部分,筆者用Python寫代碼從Google Play Store爬蟲抓取了20520條用戶評論,做了時間序列、詞云可視化、分詞以及詞頻統計等分析。基于對爬蟲數據的分析,筆者給Akulaku App的用戶體驗打分為良好。

6.1 數據介紹

來源:Google Play Store

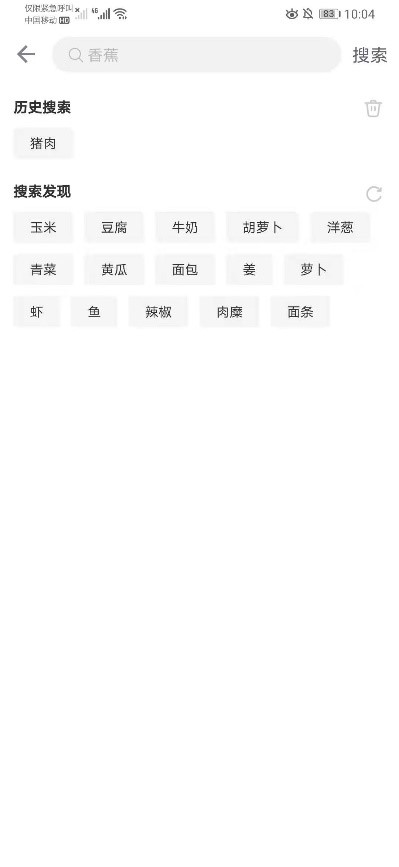

在Google Play Store網頁端的App下方有三個下拉選項,可依次分別選擇“Newest / Rating / Most Relevant”“All Devices / Huawei Eml-Al00”“All Ratings / 1-star / 2-star / 3-star / 4-star / 5-star”。筆者使用了Most Relevant、All Devices、All Ratings的組合設置。

然后,筆者抓取了20520條關于Akulaku App的用戶評論。由于算力有限,所以在爬蟲時只抓取了20520條“Most Relevant”的用戶評論(如前一張圖所示,Google Play總共提供了1202595條評論)。筆者用的設備是華為的MateBook X Pro(2019版),通過VPN代理隧道訪問外網。在這個條件下,先是運行點擊Full Review的Python代碼,以未全部展示的評論展示完整,這部分跑了約5個小時;然后運行爬蟲抓取評論的代碼,這部分跑了約10個小時。

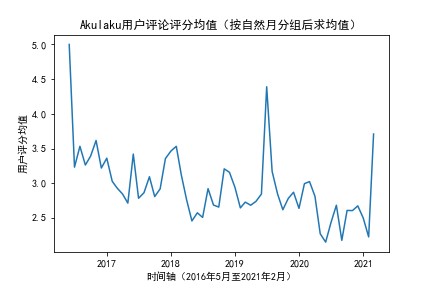

6.2 評分概覽

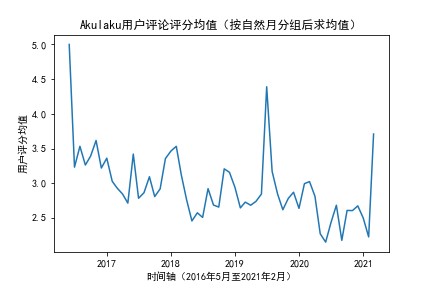

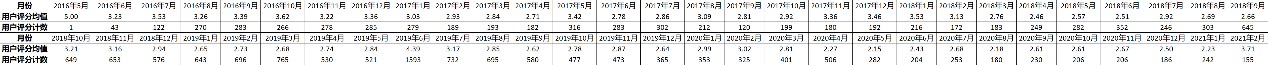

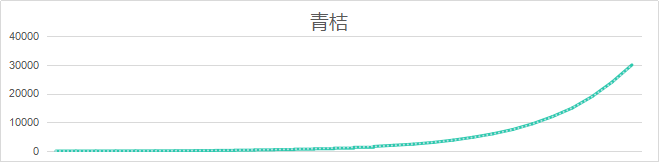

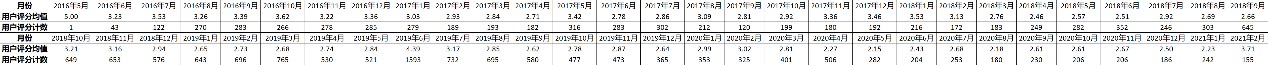

由用戶評分均值折線圖和統計表可看出,總體上,用戶對Akulaku的體驗滿意度呈現下降趨勢。2016年6月-2017年1月,每個月的評分均值都在3.0以上;此后,除了2019年6月外,2017年2月-2020年5月,基本在[2.1,3.6]之間波動。2020年6月-2021年1月,都在[2.1,2.7]之間。整體而言,用戶評分的均值為2.98分。

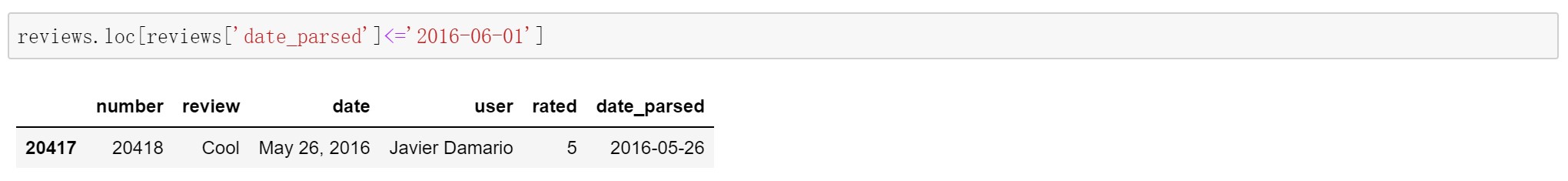

在折線圖中,2016年5月和2021年2月這兩個點不可信。前文提及,Akulaku App于2016年6月21日上線,而在Play Store上,2016年5月有且只有一條的評論(如上圖所示,評分為5分,內容為“Cool”),筆者認為這是Akulaku工作人員自己打的。另一個不可信點是2021年2月,原因是數據爬蟲工作完成于2月9日,這意味著這個月的數據在時間跨度上是不完整的。

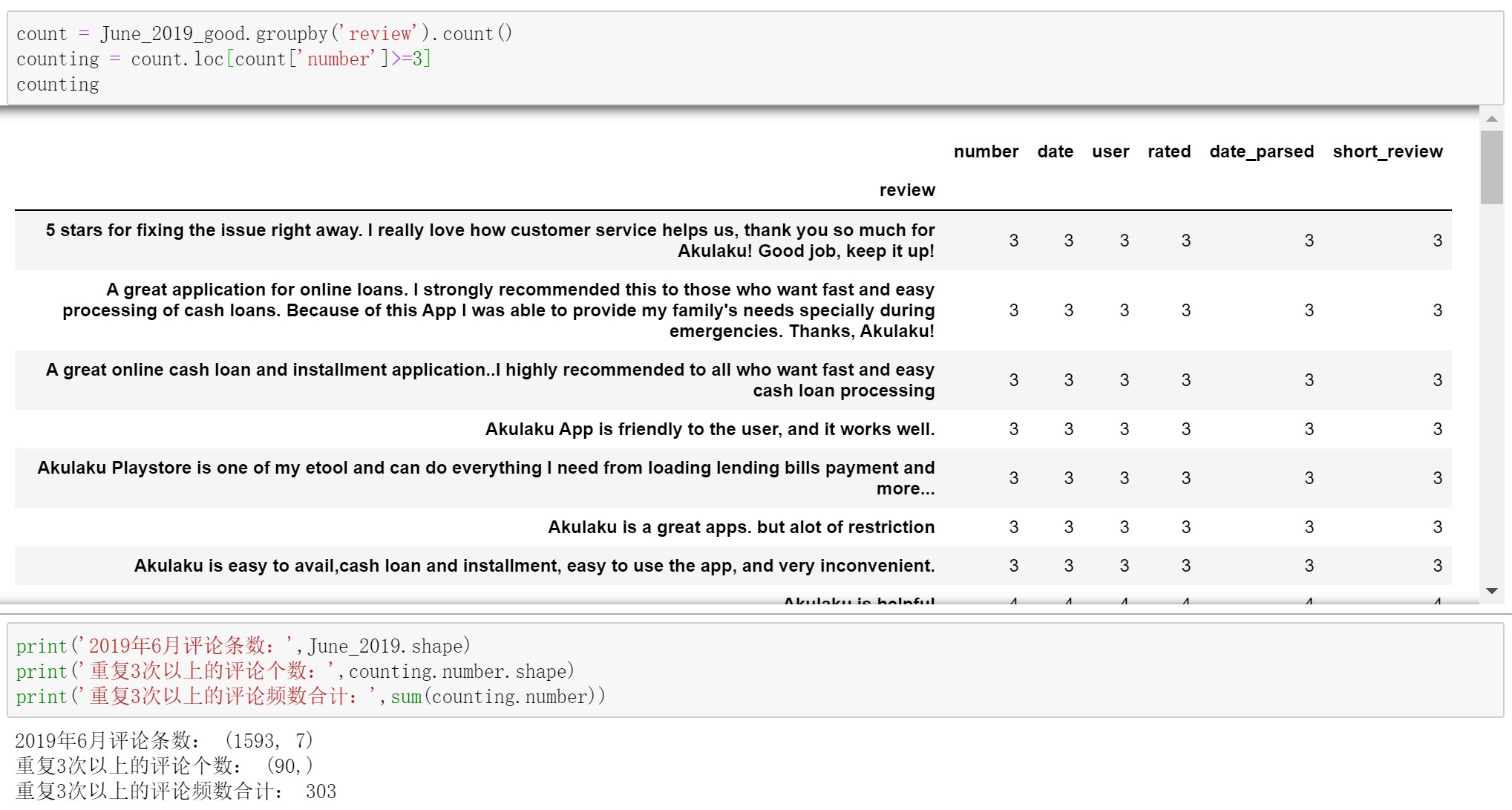

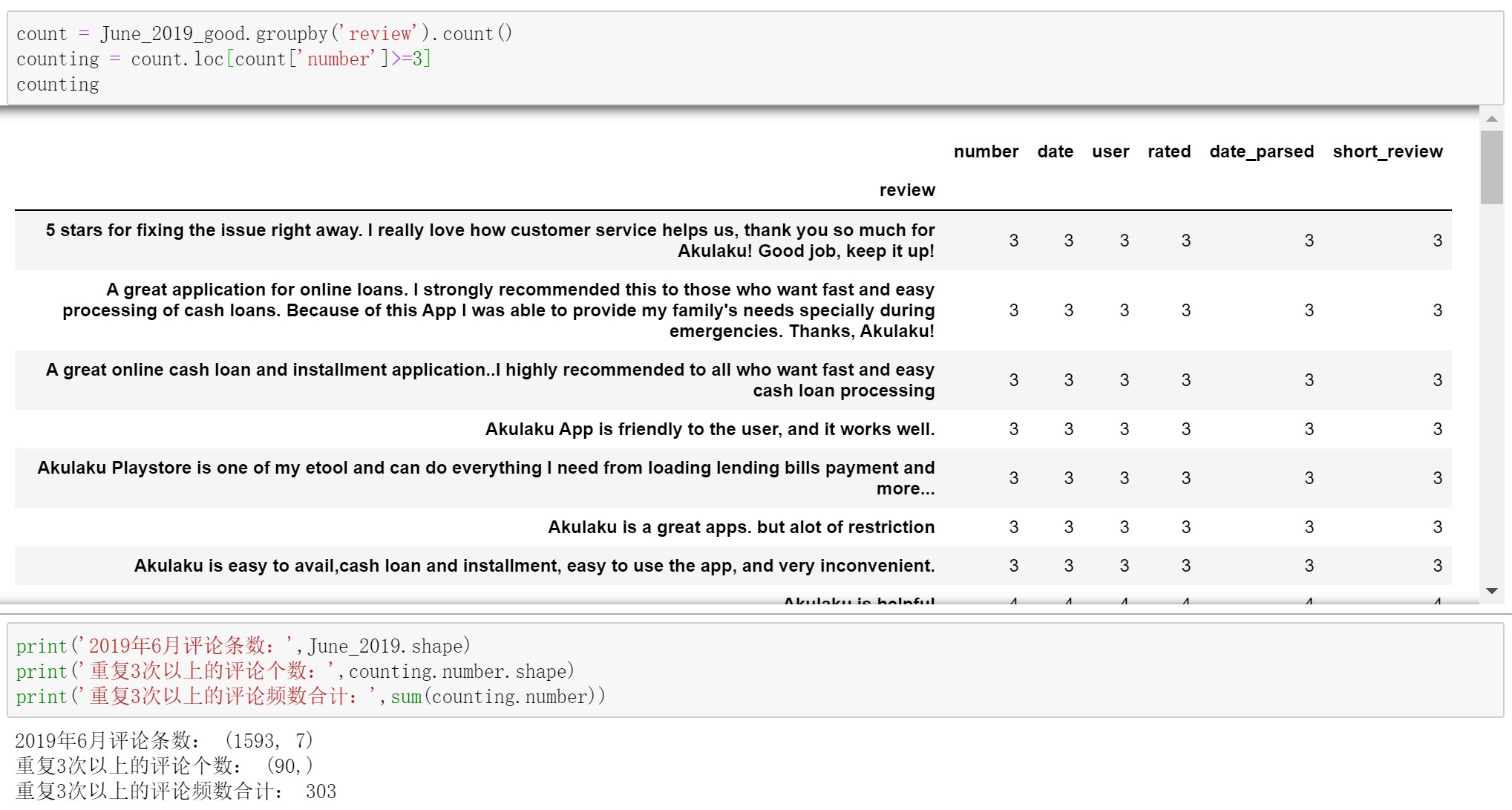

2019年6月,Akulaku用戶評論經歷了一個峰值。該月產生了1593條用戶評論,評分均值為4.39,無論頻數還是均值,都是前后一年內的峰值。經進一步統計,發現這1593條評論有1313條五分好評;五分好評中有90個評論重復了至少3次(重復3次以上的評論合計303條,占1593條評論的19%)。換句話說,重復性五分好評貢獻了這個月分數的21.66%。

筆者緊接著回顧了Akulaku App在該時間段的迭代記錄和用戶評論,并推測可能是簡易的用戶體驗奠定了這波好評潮的基礎。2019年5-6月,Akulaku的迭代主要服務于體驗優化和bug修復。而對6月用戶評論做分詞以及詞頻統計后,發現easy to (use/talk/understand/follow…) 出現了104次,其中easy to use被表達了51次。由此,雖然刷好評的行為大概率是有的,但筆者推斷主要是Akulaku長期專注于提升用戶體驗(依據是體驗優化和bug修復這樣的表述經常出現在迭代記錄中)為這波好評在2019年6月爆發打下了基礎。

6.3 分階段觀察

緊接著,筆者把爬蟲抓取到的20520條用戶評論的文字內容做了分詞處理、基于詞云的可視化、詞頻統計,并先后做了整體概覽以及分成版本1.0、版本2.0、后疫情這三個階段來觀察。其中,第三階段即后疫情階段的劃分,主要是考慮到新冠疫情的爆發于2020年2月從國內擴散到各個國家,而另兩個階段的劃分則參考了版本1.0和2.0的上線時間。各階段的具體分析如下:

6.3.1 整體概覽:2016年5月26日 – 2021年2月9日

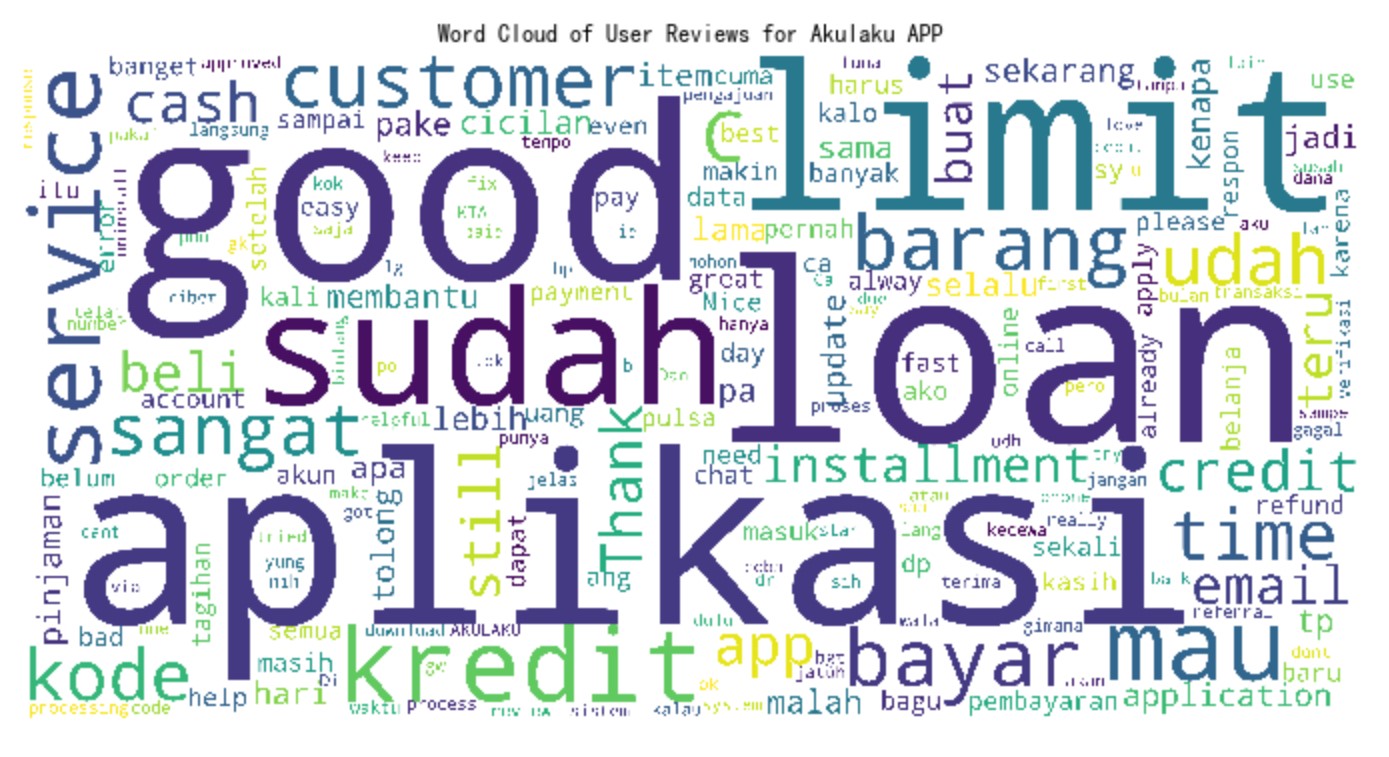

整體來看,在用戶眼中,Akulaku是一個體驗良好(“good”)的產品。筆者把用戶自2016年5月至2021年2月的評論做了文本處理,再做基于詞云的可視化。從上面這朵詞云,我們可以直觀地看到:“good”“loan”“limit”“kredit”“aplikasi”等,是用戶評論中出現得比較頻繁的關鍵詞。多數用戶傾向于認為這是款不錯的產品;作為一個分期購物App,人們在使用這個產品時,更多地關注自己是否能便捷、輕松地得到現金貸和信貸額度。

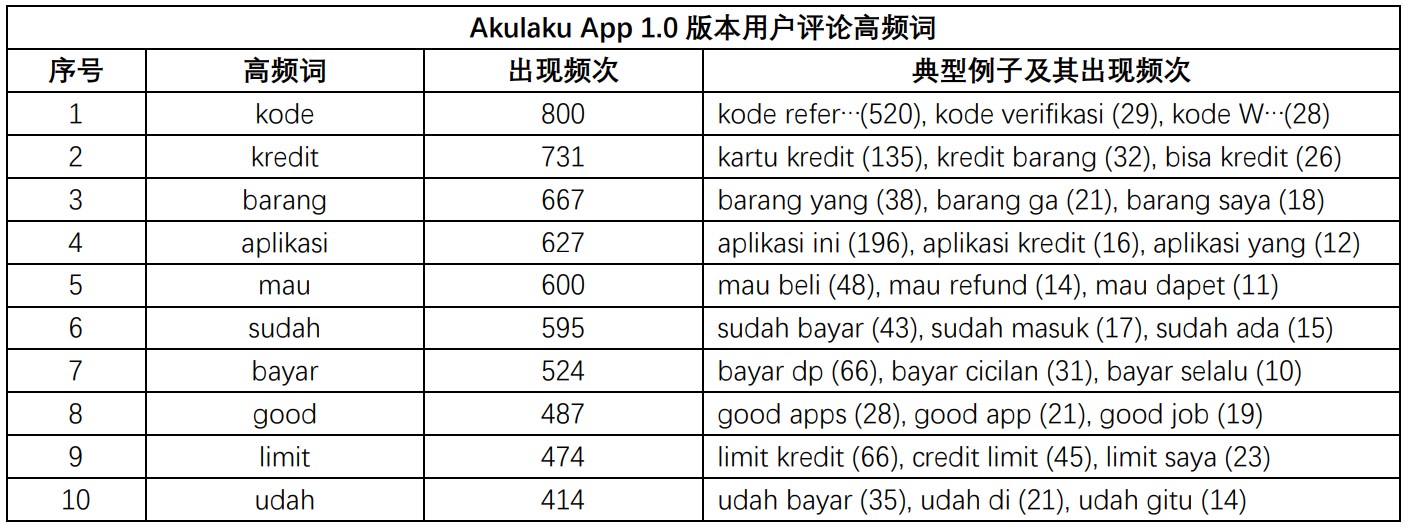

6.3.2 版本1.0:2016年5月26日 – 2018年10月1日

在版本1.0階段,有趣的是有很多用戶把應用商城評論區用作了分享邀請碼的地方。在這個階段,出現得最頻繁的評論關鍵詞是“kode”。而圍繞這個關鍵詞,最典型的使用例子是“kode refer…”,比如:“Ayo download akulaku, masukin kode referall VCPWKI, langsung dapet potongan 100ribu.” (印尼語,翻譯為英語意為“Come on, download akulaku, enter the VCPWKI referral code, immediately get 100 thousand pieces.”)。應用商城評論區成了用戶裂變傳播產品的陣地,這令筆者有點意外。

在這個階段,Akulaku的“without a credit card”對用戶來說是個興奮型功能。這表現為“kredit”是排在前列的、用戶用得比較多的一個關鍵詞。比如,“kepuasan berbelanja online tanpa kartu kredit sesuatu banget. bagi yang belum punya kartu kredit tapi mau beli barang dgn cicilan. akulaku sangat pas untuk orang yg suka belanja dgn cicilan.”(印尼語,意為“the satisfaction of shopping online without a credit card is really something. for those who don’t have a credit card but want to buy goods in installments. akulaku is perfect for people who like to shop in installments.”),反映了沒有信用卡的東南亞用戶發現用Akulaku就可以分期購物的驚喜情緒。

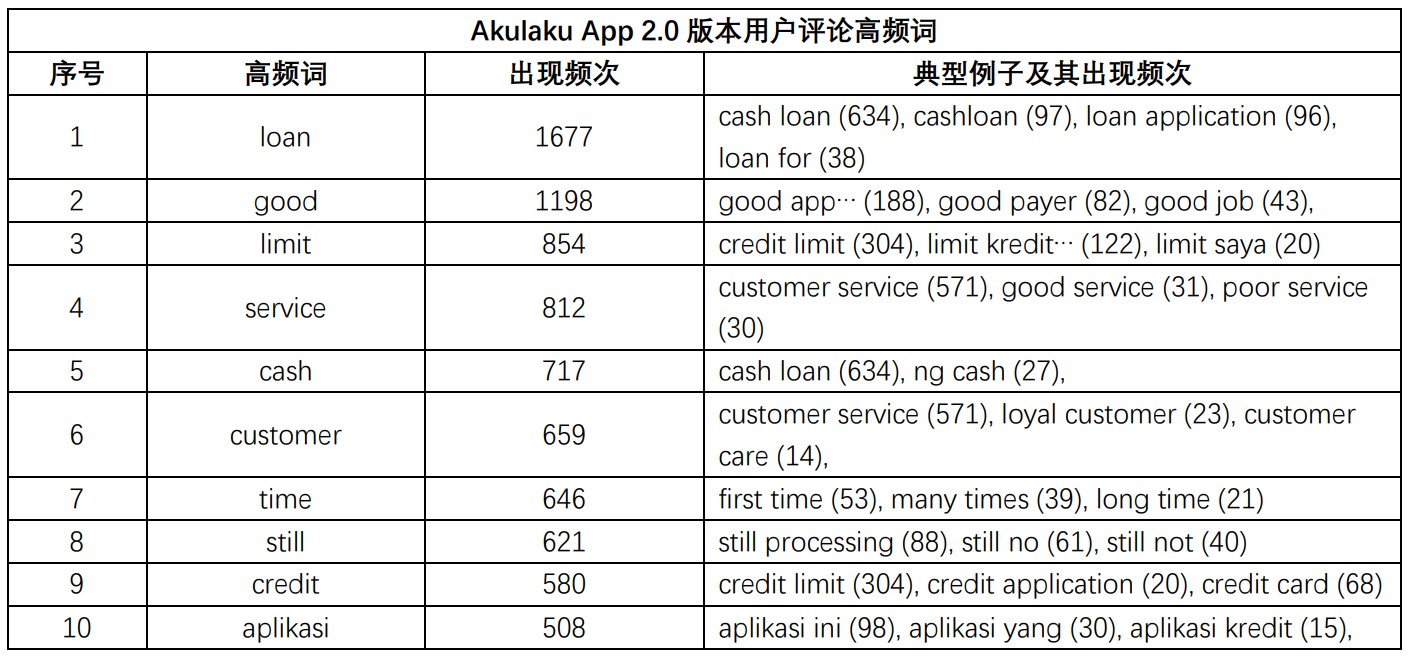

6.3.3 版本2.0:2018年10月2日 – 2020年2月1日

Akulaku 2. 0版本上線于2018年10月。據環球跨境通的數據,截止2018年中,Akulaku APP的下載量已接近2000萬,注冊用戶超過1300萬,單月新增用戶超過100 萬,單月成交金額接近1億美元。換而言之,版本2.0是一個已經增長到一定用戶規模的階段。

在這個階段,用戶最關注的服務是通過Akulaku平臺取得現金貸(cash loan)以及在這個過程中遇到的滿意之處和問題。loan是這個階段最高頻(1677次)的關鍵詞,其中,cash loan(634次)是出現得最多的含“loan”表達。有的人反饋自己的loan application得到快速的處理,對Akulaku的產品和服務感到滿意;也有人反映自己的申請被拒多次,或者提交一段時間后,“still processing”;還有抱怨“no response from customer service”,” I already sent the receipt thru email but still no response”,吐槽聯系不上Akulaku的客服團隊。

當然,作為消費金融平臺,Akulaku不能因為用戶投訴多次申請被拒、客服沒有響應而放寬審核口徑,而是要在增長、服務質量和風控之間取得平衡。

另外,筆者注意到:在版本1.0階段,排名前十的高頻詞包括“kredit”“limit”,這兩個關鍵詞代表著消費貸業務;而在2.0階段,除了“credit”和“limit”,“loan”和“cash”也挺進了前十名,其中“loan”更是排在第一位,說明在2.0階段,Akulaku加大了力度拓展現金貸業務。

6.3.4 后疫情時期:2020年2月2日 – 2021年2月9日

在后疫情階段,信貸額度的審批以及使用體驗成了最受關注的產品話題。“limit”是出現得最多的關鍵詞,具體地,“limit kredit”,“credit limit”, “my limit”等典型搭配出現在用戶抱怨“I am a new user and have many credit limits, but limits cannot be used, this application is useless.”“Unknown error when activating credit limit.”“24k credit limit but still unable to cash loan or shop using installment features I’m uninstalling this app because it is disappointing.”等場景中。

這個階段的宏觀背景是,新冠疫情自2020年2月開始在全球擴散后,東南亞各國為控制疫情,相繼采取了嚴厲的停工和居家措施。這導致當地經濟增速放緩甚至負增長,家庭收入因停工而降低,并進一步推高了網絡貸款行業的壞賬。

從對用戶評論的分析,筆者推斷Akulaku在觀察到疫情對經濟的影響后,為控制風險、防止壞賬率上升,較平常提高了使用信貸額度的門檻,于是很多用戶吐槽在Akulaku App有額度卻不能分期購物、還款后額度仍被調低等不爽的經歷。

伴隨著不爽的情緒,用戶給Akulaku App打分的均值也由版本1.0階段的3.0下降到后疫情階段的2.57。可以看出,發展到一定規模后,不需信用卡的線上購物已經由一個興奮型功能演變為期望型功能。而當這個功能因客觀原因而不能被滿足時,許多用戶就給Akulaku打出了差評。

據KrAsia2020年6月底的報道,Akulaku于當年3月決定減少相當比例的貸款服務,之后發現風控的水平比他們預想的樂觀。交易用戶和訂單量保持在疫情前75%以上的水平,同時由于風控策略以及自然需求下降等原因,每個人的消費金額也有下降。筆者沒能找到Akulaku最新的財務數據,但根據疫情對東南亞宏觀經濟的影響和用戶評分均值的下降,推斷Akulaku的風控在筆者寫稿時,仍保持著審慎的狀態。

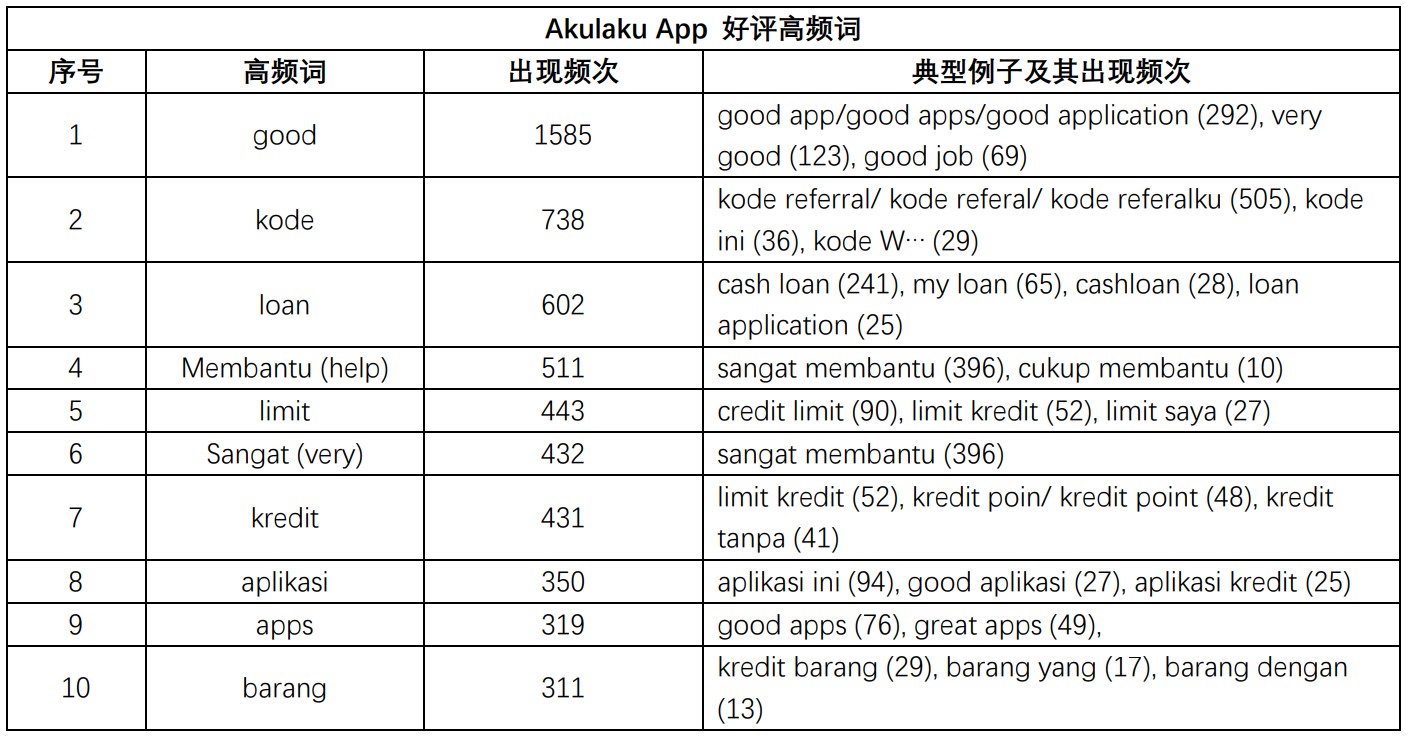

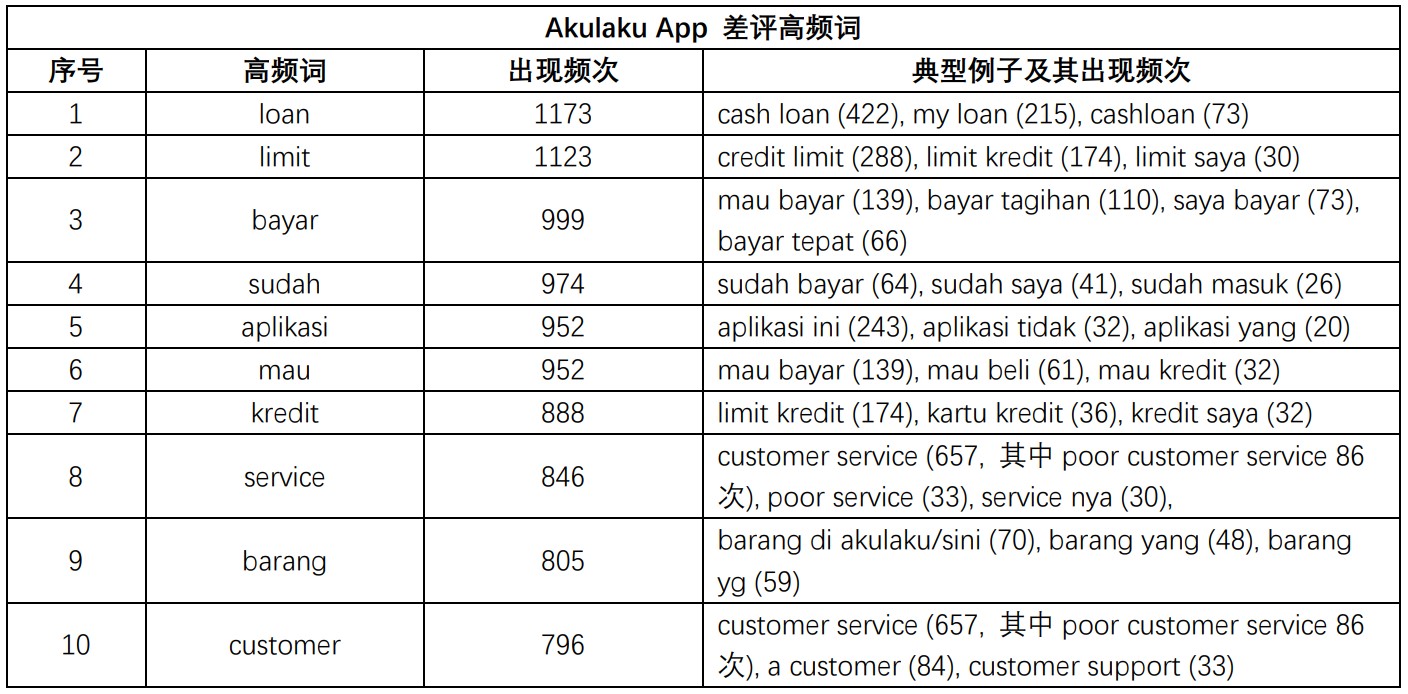

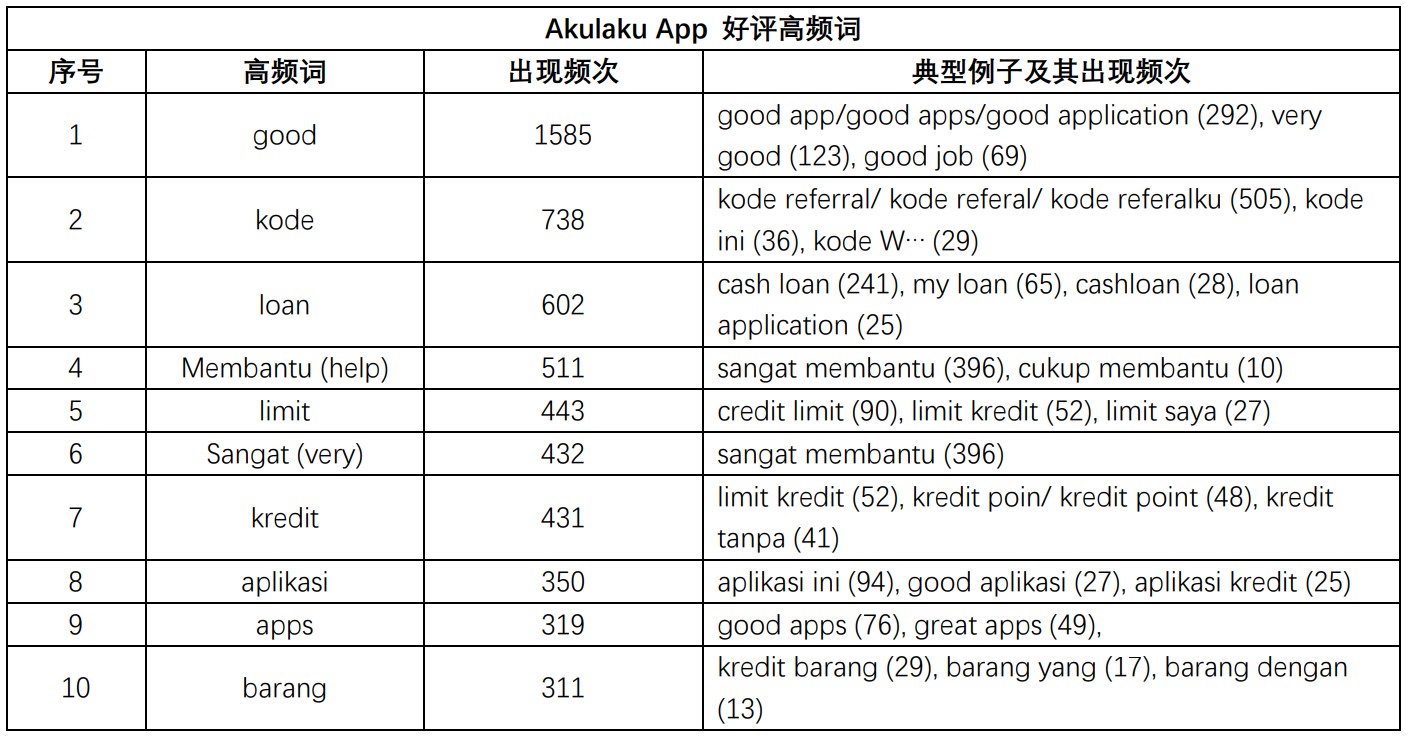

6.4 好評 VS 差評

筆者把20520條評論按照分數來劃分,4和5分的歸為好評,1和2分的則劃為差評。然后,做詞頻分析。

穿越時間周期地觀察,發現:

- 在好評和差評中,loan、limit、kredit、aplikasi、barang (印尼語,意為goods, commodity, item, etc.)都是高頻詞,這說明用戶們在評價Akulaku App體驗時,普遍關注能否快速、方便地得到cash loan和使用credit limit來分期付款,也會關注購物頁面的UI和物流遞送的效率。

- 在好評中,很多用戶把發評論作為邀請新用戶以獲取獎勵的一條途徑;主要是借貸服務和信貸額度的審批和使用,使用戶感到開心。

- 除了前面提及的cash loan和credit limit,用戶想使用某個功能卻遇到bug(比如,想還款卻登錄不了),也會給出差評。此外,客服(“cutomer”“service”)也是用戶不滿的重災區。通常表現為用戶在得不到現金貸、額度或者還款遇到問題時,嘗試聯系客服,卻聯系不上或者客服答非所問。

如果要進一步提高好評率,建議Akulaku考慮在拒絕貸款或額度申請時,提高信息透明度;派發優惠券;優化修復bug;提高客服的應答率,等等。

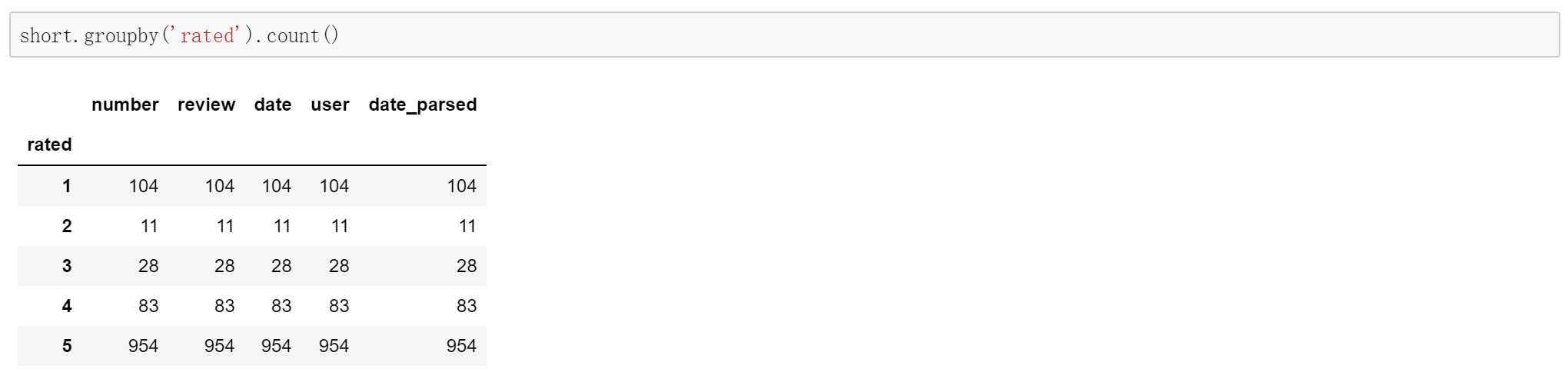

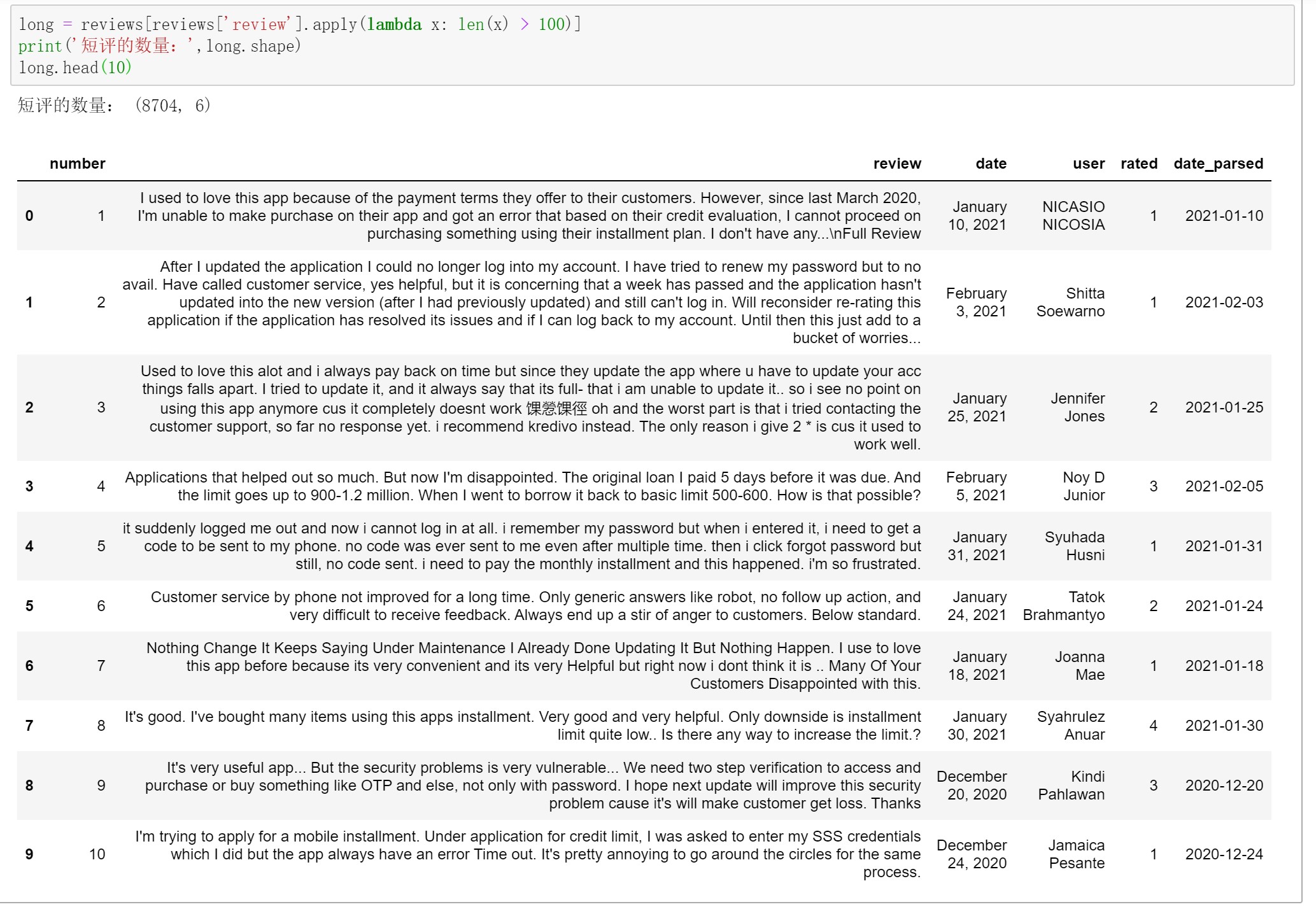

6.5 長評論 VS 短評論

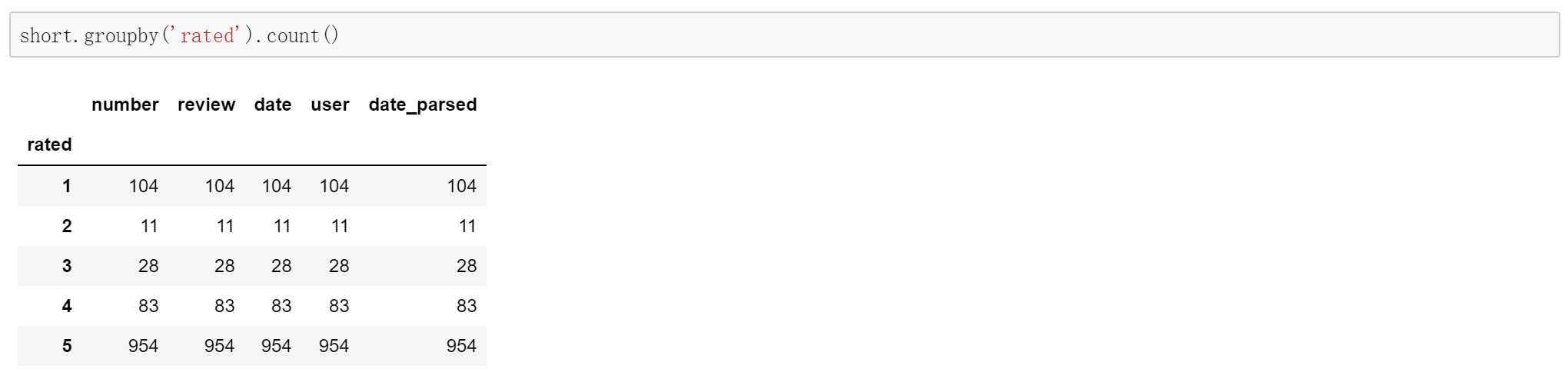

筆者對2016年5月至今的用戶評論做了篩選,發現20520條評論中有1180條字符數小于或等于5的短評。

短評中,有(83+954)/1180=88%屬于四分及以上的好評。

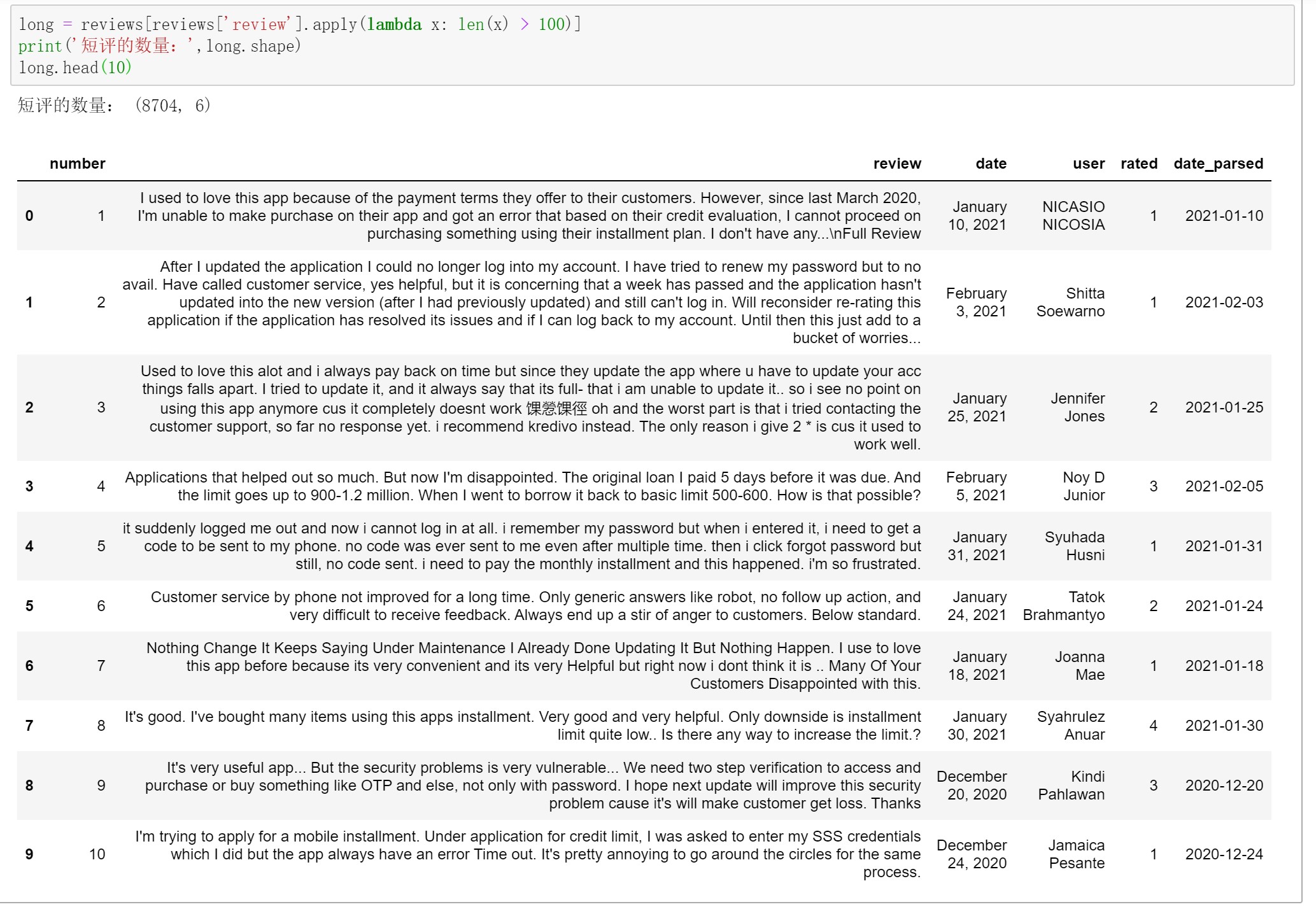

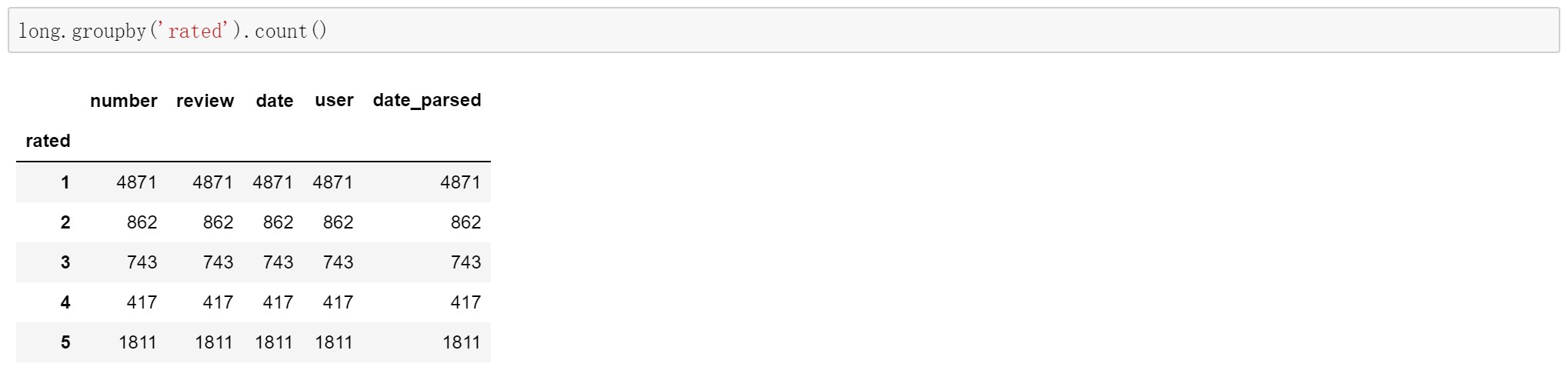

而全部評論中,有8704條是字符數大于100的長評。

長評中,有(4871+862)/8704=66%屬于二分及以下的差評。

可見,當用戶對Akulaku產品滿意時,喜歡常常是簡單粗暴的;而用戶對產品不滿意時,討厭背后各有各的故事。

七、產品環境分析

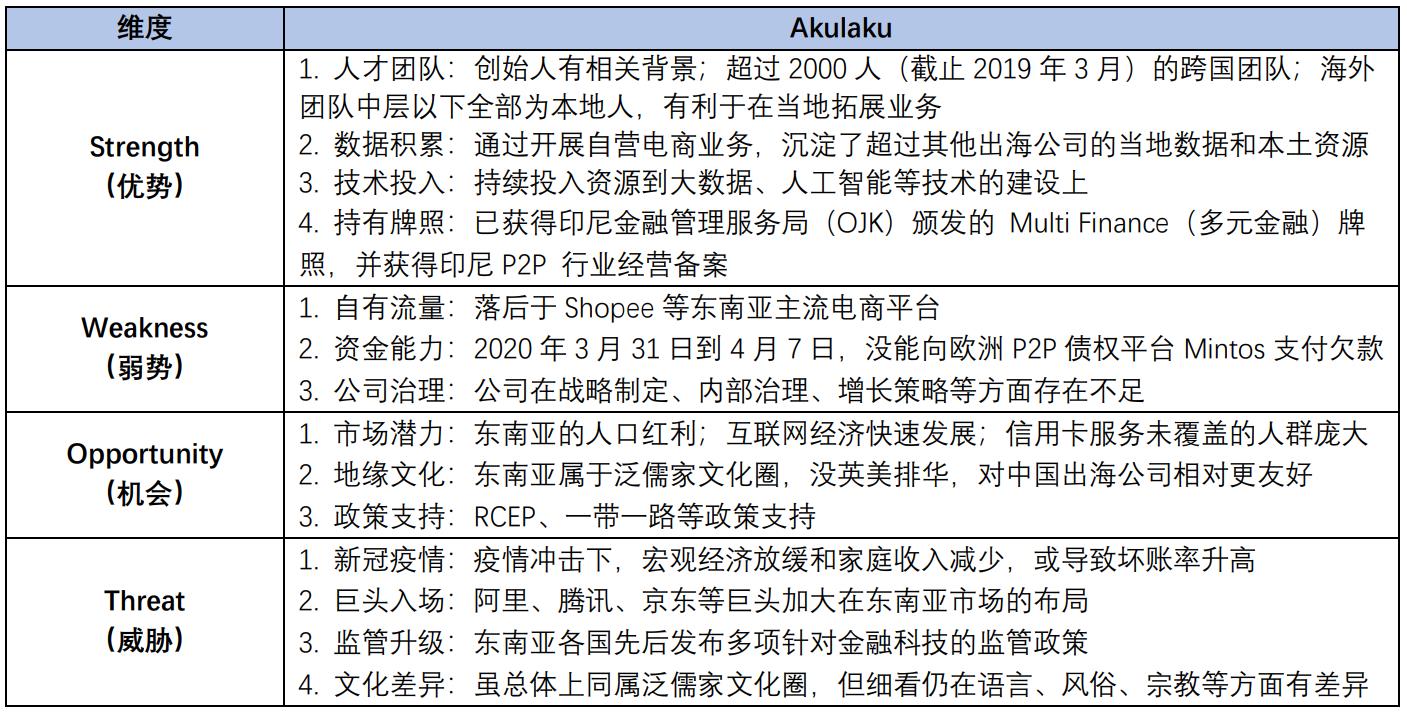

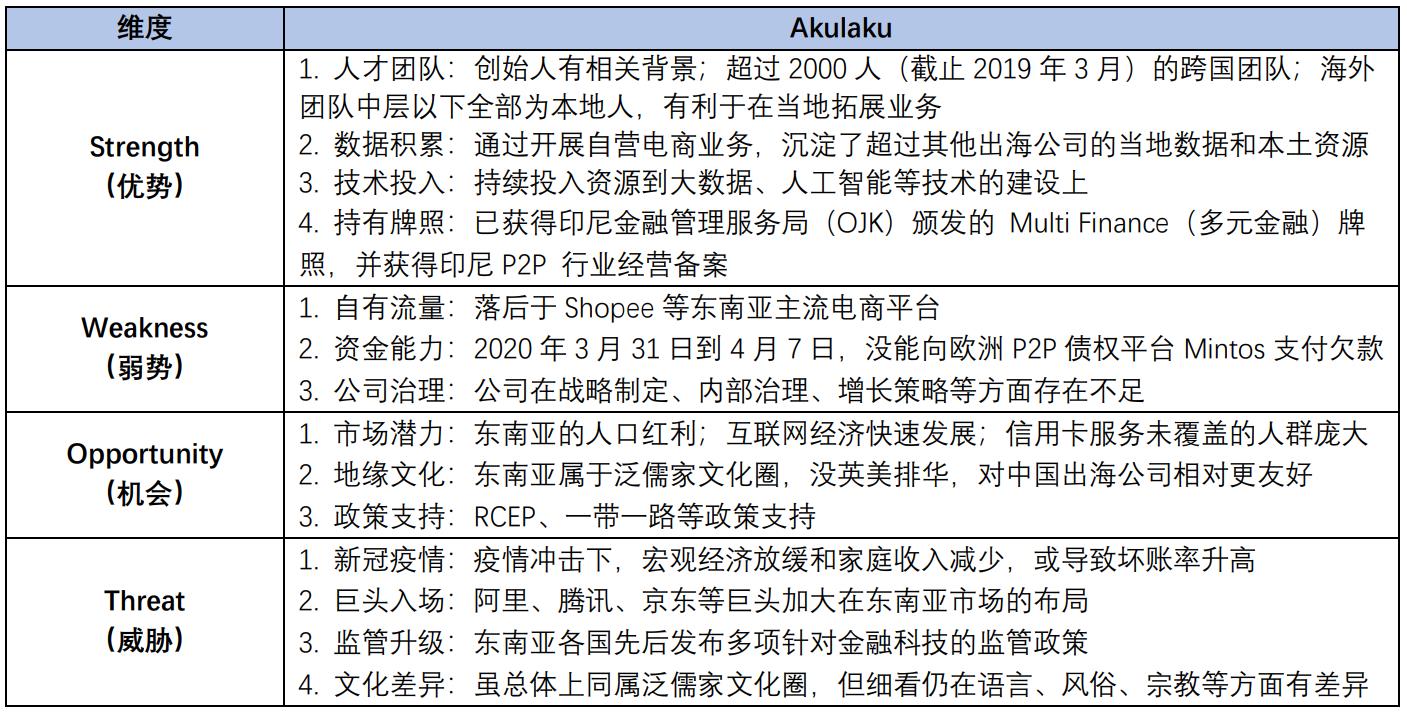

在這部分,筆者使用了SWOT和五力模型來分析影響Akulaku App產品發展的內外部因素。具體如下:

7.1 SWOT分析

從內部角度來看,Akulaku在本土化的海外中下層團隊、數據沉淀、技術投入、全牌照經營等方面有優勢,而在自有流量、資金能力和公司治理方面可能有不足。

其中,全牌照這個點需要辯證地看待。一方面,Akulaku同時持有電商、P2P借貸、multi-finance許可證,為公司在多個領域開展業務提供了法律保障;另一方面,金融科技是個燒錢的行當,作為創業公司,同時在多個領域鋪開戰線,筆者對Akulaku的資金能力感到擔憂。

從外部環境來看,東南亞市場一方面同屬于泛儒家文化圈,又與中國達成了包括促進電商發展的RCEP談判,在地緣政治文化維度有利好;另一方面,也要看到東南亞不是像中國那樣的大一統市場,雖然有著6.5億人口的市場潛力,但有著數百種不同的語言和細分文化,要面對這樣一個多元化地區所帶來的挑戰是不容易的。

7.2 五力模型分析

7.2.1 業內競爭對手

在業內競爭方面,Kredivo是Akulaku最有力的直接競爭對手。兩個平臺都提供線上分期和現金貸的服務。

Kredivo于2019年12月獲得9000萬美元C輪融資。該輪融資過后,Kredivo在2019年的債務與股權融資總額已經超過2億美元。

Kredivo和Akulaku的早期運作模式有不一樣的地方。Kredivo給電商平臺提供一個信用支付渠道,然后和一家Multifinance金融公司合作提供資金。而Akulaku則選擇了自己去做電商,并以分期需求較旺盛的3C品類作為突破口。

7.2.2 潛在競爭者

Shopee, Gojek, Grab等互聯網公司是潛在競爭者。Shopee的母公司Sea Group運營有數字金融業務Sea Money,并于2020年12月在新加坡獲得全面數字銀行牌照。

筆者認為,牌照、流量、數據和產品是發展金融科技業務的四大法寶。牌照越齊全,意味著在合規范圍內,可以越多方面地滿足目標用戶的金融服務需求。在流量之上嫁接金融則是水到渠成,既可以自然延展已經站穩腳跟的原生業務,又可以主動增強企業的變現能力。數據為洞察用戶需求、定制金融產品提供了武器。而優秀的產品則提供了舒適的用戶體驗,可以增強用戶粘性。

Shopee關于金融業務的招聘廣告,來源:截圖自BOSS直聘

而以Shopee為例,它是東南亞流量最大的電商平臺,大量用戶在下單付款時,天然地就有分期付款的需求。盡管目前Shopee與Akulaku在支付渠道上是合作關系,但如果See Group決定戰略擴張,用自家的支付產品全面取代Akulaku,Shopee是有著水到渠成的基礎的。筆者認為,Shopee是Akulaku最強大的潛在競爭者。

7.2.3 替代者

Akulaku是瞄準了東南亞還有大量未被信用卡覆蓋的人群,而用虛擬信用卡的線上替代方案來滿足用戶需求的。然而,東南亞近年有很多銀行在從傳統銀行轉變為數字銀行,新冠疫情的發生更是加快了這一進程。金融機構加快數字化轉型,預計會從Akulaku搶回部分客流。

八、結語

這篇報告從產品概況、市場狀況、投融資、產品分析、用戶評論、產品環境等角度,對Akulaku App的經營發展做了剖析。

綜合來講,筆者給Akulaku App這個產品打一個良好的分數。主要是基于三個維度的考慮:第一,從用戶體驗的維度,Akulaku的用戶評分總體上呈現下降趨勢;第二,從市場狀況的維度,東南亞是個潛力巨大的區域市場,但考慮到宏觀經濟受疫情沖擊而萎縮、監管趨嚴等因素,Akulaku的增長前景在寫這篇分析時不明朗;第三,從產品服務的維度,Akulaku在版本迭代、額度申請體驗、客服質量等方面仍有較大的提升空間。

當然,以上只是筆者的個人觀點,僅作為思考分享。

本文由 @小明筒鞋 原創發布于人人都是產品經理。未經許可,禁止轉載

題圖來自pexels,基于CC0協議

品牌行銷策略,產品行銷與設計,各類型行銷推廣案例分享-品牌行銷點點讚

品牌行銷策略,產品行銷與設計,各類型行銷推廣案例分享-品牌行銷點點讚